近期,银监会开展对16个热点城市的商业银行房地产业务进行专项检查,引起市场广泛关注。此次专项检查是监管部门从房地产市场融资角度进一步落实中央房地产调控精神,是前期各大热点城市提高首付比例等限贷政策的延续,也是上交所暂停房企债券融资的又一重要举措。

监管部门对房地产市场融资的严控,将扭转近两年来房地产市场资金泛滥的问题,在未来很长一段时间房企融资将受到限制。当房企资金链紧张到一定程度的时候,房价会降吗?

房地产信贷为何越来越紧?

首先,商业银行的房地产行业贷款集中度大幅上升。

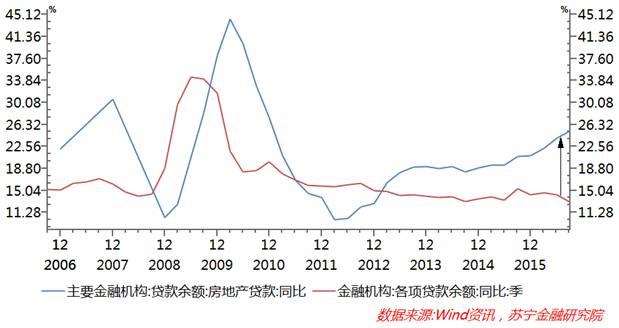

2015年下半年以来,我国商业银行向房地产市场发放的两类贷款——个人按揭贷款和房地产开发贷款——增速大幅上升。截至2016年三季度末,房地产行业贷款余额同比增速高达25.2%,大幅高于同期银行贷款余额整体增速(13%),前者已接近后者的两倍,两者剪刀差持续走阔(参见下图)。

相应地,截至2016年三季度末,商业银行对房地产单一行业的贷款余额高达25.33万亿元,单一行业集中度也由2012年6月的前期低点6.42%上升至2016年9月末的8.2%,特别是2016年下半年以来,住户部门的新增个人按揭贷款屡创新高,在新增人民币贷款中占据主导地位。

其次,房地产贷款在热点城市的区域集中度大幅上升,潜在风险较大。从房地产贷款的区域集中度看,热点城市和其他城市的分化十分明显,特别是热点城市房价的快速上升,导致这些城市房地产领域占全国房地产贷款的比重大幅上升。

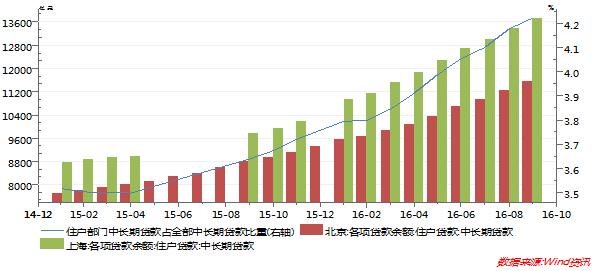

以上海、北京两个一线城市为例,这两个城市住户部门的中长期贷款余额占全国中长期贷款的比重快速上升——从2015年1月的3.52%快速攀升至2016年9月的4.22%,上涨幅度接近20%(参见下图)。当前,虽然无法获得其他热点城市的居民中长期贷款数据,但从实际交易的热度看,由于前期限购、限贷的政策较少,二线热点城市居民和投资者加杠杆购房的现象较一线城市有过之而无不及,其房地产两类贷款的增速势必也显著高于全国平均水平。

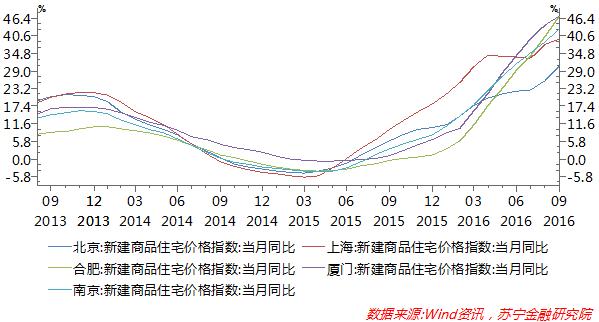

热点城市贷款集中度大幅上升,加上这些城市的房价大幅上涨,使得热点城市房地产贷款业务的潜在风险逐渐积聚。截至2016年三季度末,南京、合肥、厦门等二线城市的新建商品住宅价格指数同比涨幅均超过40%,甚至高于一线城市的涨幅(参见下图),二线热点城市的房价泡沫和风险大幅提高,商业银行对这些二线热点城市的房地产业务贷款的风险也相应上升。

最后,银行资金通过理财和信托等通道大规模进入房地产市场。

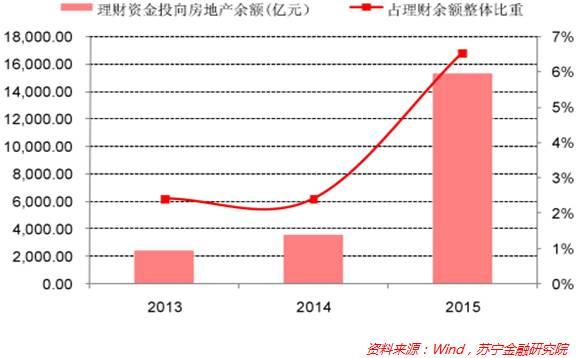

近年来银行存款和理财资金经过腾挪后,通过信托、基金以及资管等通道违规间接进入房地产市场,这类资金和正规贷款叠加,将大幅提高银行资金的风险。2009年以前,我国房地产企业融资主要依靠银行贷款,2009年“四万亿”刺激后,银行信贷采取总量控制方式进行管理,银监会限制银行贷款投向房地产行业,此后,房企通过非标融资方式变相取得银行贷款就成为其主要的融资方式,主要通道就是信托、券商、保险公司、基金产品以及资管产品等。以房地产发行的信托产品为例, 2010年以后,房地产企业发行的信托产品规模大幅增加,房地产企业通过信托等非标产品进行融资成为一种普遍现象(参见下图)。

此次银监会专项检查的一个重点是防止银行资金通过理财、资管计划等渠道大规模流入房地产市场。从理财资金的投向来看,随着无风险收益率下行,相对安全且收益率较高的房地产行业成为银行理财资金青睐的资金投向,这导致理财资金投向房地产的比重逐步上升:2015年配置规模达到1.54万亿元,占比达到6.5%,较2014年提升4.1个百分点(参见下图);2016年上半年投向房地产行业的理财资金则达到2.09万亿元,较2015年全年增加了5600亿元。

后市房价到底会不会降呢?

本次银监会收紧商业银行资金进入房地产行业,加上此前上交所收紧房地产债券融资渠道,预示着持续近两年的房地产行业资金泛滥趋势将出现逆转。从历史来看,房地产市场作为资金高度密集的产业,这一方向性的转变将根本上改变房地产市场预期,具体来说,主要体现在以下四个方面。

第一,房企融资将受到限制,“地王”频出现象或缓解。今年以来,房地产企业通过贷款、信托资金、理财资金等渠道融得大量资金,并通过夹层融资、资产证券化等方式加杠杆,导致各地“地王”频出,造成面粉比面包贵的现象,助推房价快速上涨。如今,随着监管层对房地产行业贷款的检查、收紧,未来房地产企业的融资将受到明显限制,“地王”频出的现象将有所缓解。

第二,居民加杠杆的幅度和速度将显著放缓。根据中信建投测算,2016年上半年我国住房交易杠杆率(按揭贷款和公积金贷款加总)约49%,相比2013年的杠杆率几乎翻了一番,另外,考虑到部分购房首付中包含消费贷款等资金,实际住房交易杠杆率将高于这一水平。相应地,居民部门的杠杆水平也创下历史新高。与此同时,居民部门的收入增长却跟不上房贷的增长,这导致按揭贷款所蕴含的断供风险越来越大。房地产贷款收紧将对居民部门的加杠杆行为形成下拉作用,延缓居民部门加杠杆的速度和幅度。

第三,热点城市房价将出现高位回落。房地产贷款政策的收紧,必然表现为个人按揭贷款利率的回升。从历史来看,全国70个大中城市的房价与贷款利率有着高度紧密的相关性,2009年6月个人按揭贷款利率降至历史低位,房价环比涨幅在10个月后达到高点。特别是,当按揭贷款利率达到周期性峰值时,房价环比涨幅几乎是同步回到周期谷底,如2011年12月和2014年9月(参见下图)。2016年9月末,按揭利率已接近前期低点,稳步回升将成为大概率事件,房价环比回落的趋势也将基本确立。

第四,房地产销售将可能出现萎缩。本轮房价的快速上涨被称为“杠杆上的牛市”。从历史来看,按揭贷款利率与房地产销售也有着显著的相关性,利率下降、销售繁荣成为恒久不变的规律(参见下图)。因此,房地产贷款政策的收紧,将对房地产企业和居民的融资和加杠杆行为形成明显的压制作用,这将对房地产销售造成明显的负面影响,房地产销售下滑趋势势在必行。

综上所述,近期银监会加码商业银行房地产信贷调控措施,是前期中央调控房地产市场的延续,这将从根本上改变房地产市场资金宽松的预期。由此,房地产市场供销两旺、价格暴涨的阶段已然终结,交易持续低迷、房价回落将成为大概率事件。

本文由星火记者联盟(微信ID:cctv11227)供稿,于无声处听惊雷,敢讲话、讲真话,是财经爱好者不可多得的内参!

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有