来源:财经网

表现平静的万科,台下却是暗流涌动。

万科与潜在交易对手展开谈判的同时,宝能系兄弟连也浮出了水面。随着中国金洋集团公告收购宝能在合肥宝能城的两幢楼,宝能集团董事长姚振华的兄弟出现在公众面前:金洋董事局主席姚建辉,正是姚振华的弟弟。而金洋入股的浙商银行,在参与认购万科的资管计划中,扮演了重要角色。

姚振华还在扩张他的金融版图。近日市场传出消息,宝能有收从中海信托手中收购四川信托约三成的股权。按北京产权交易所的信托,四川信托这部分股权的转让价格约37.5亿元。在购买万科的金融工具中,宝能使用了包括万能险、融资融券、私募和公募债以及资管计划等名目繁多的金融工具。如果成功收购四川信托,宝能将又多出一项新的工具。

万科在和谁谈判

万科和宝能,正在酝酿新一轮的较量。

9月18日万科(000002.SZ)公告称,公司正与一家潜在交易对手方进行谈判。从公告本身内容来看,更像是万科对外进行一项投资,而非将投资人引入万科。

“本公司仍有意以现金支付的方式,收购该潜在交易对手所持有的部分与本公司现有业务相关的资产或股权,从而加快本公司新业务的拓展,提升本公司新业务的市场地位。”

细读公告,却发现这其中有不少潜台词。

在公告中,万科所言此次交易的目的为拓展业务;方式则为,收购该潜在交易对手所持万科的资产或股权。有投资界人士认为,拓展业务也许只是名;收购资产或股权可能是实质,尤其是股权,在股权争夺进入胶着状态之际,尤其敏感。

“市场上流通的万科股份就那么多。如果散户不卖,前几大股东很难继续增持。无论是哪一家,想要继续增持上位,恐怕得从机构手中入手。”一家投资公司高层表示。

万科在与哪一家公司在谈判,究竟是对外投资,还是在投资中隐含着引入投资者和股权收购的架构,这笔交易中是否既有对外的拓展也有对内的投资,目前谈到哪一步了。

对于市场上的诸多猜测,记者向万科集团进行了求证。万科方面9月20日向记者回复,目前还未达到信息披露要求,如有进展,相关信息应以公告为准。

就交易对手的情况,万科做出了隐约描述。

“除地铁集团外,本公司于 2015 年 12 月 25 日与另一名潜在交易对手方签署了一份不具有法律约束力的合作意向书。合作意向书目前已自动终止,但本公司仍在与该潜在交易对手方进行谈判。”

但这家与万科进行潜在交易的公司,仍然身影模糊,不知其详。“该意向交易是否能最终达成存在不确定性。”万科在公告中说。

由中国金洋牵出的浙商银行

万科与潜在交易对象谈判的过程中,宝能系也在展开一系列动作。

万科发布前述公告的当天,有媒体报道宝能集团在其官方微信公众号上发布了一篇名为《那些年,被万科高层出卖过的大股东》的文章,这篇文篇不久就被删除。

如果说在自己的官微上发文章只能算是与万科打打嘴仗,但拿出真金白银来,就是真真格的了。

打仗亲兄弟,上阵父子兵。随着一纸公告,姚振华的兄弟浮出了水面。

9月12日,中国金洋集团(01218.HK)公告称,公司拟收购合肥的宝能城二期项目第3号和8号楼共计344套房产,总收购价格约3.15亿元。

对于为何要进行公告,金洋表示主要是因为此次收购构成了关联交易。

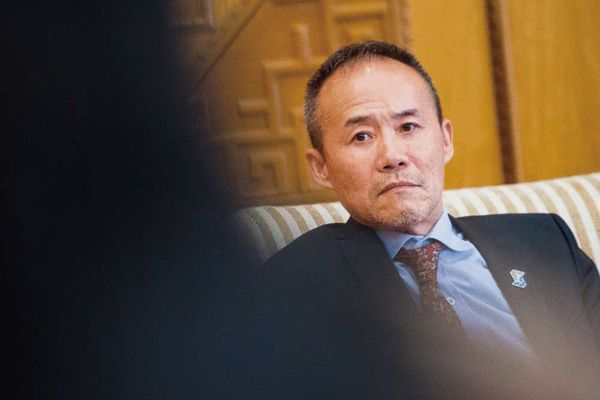

公开资料显示,中国金洋的控股股东兼主席为姚建辉,而姚建辉还有另一层身份:他是宝能投资集团董事长姚振华之弟。此外,中国金洋的非执董黄炜,也是宝能集团的高级副总裁。

中国金洋和姚振华兄弟姚建辉的露面,还牵出了宝能系另一个重要的投资旁系——浙商银行。

据了解,今年三月份金洋集团参与了浙商银行在香港上市的认筹,金洋以8.31亿港元(约合7.15亿元人民币)认购了浙商银行超过2亿股股份,分别占浙商银行H股总数及已发行股份总数的6.3%以及1.19%。

浙商银行在宝能购买万科的角逐中,扮演了重要角色。

为购买万科,宝能系在全国范围内共调动了21家金融机构。据第一财经报道,这其中包括了1家保险公司、6家银行和9家券商5家基金或基金子公司。宝能通过钜盛华买入万科的约200亿元的资金中,宝能通过传统保险、万能险等品种,作为劣后资金投入资管计划约67亿元,而浙商银行作为优先资金认购了约132.9亿元。

浙商行与宝能关系浮出水面的同时,市场传出消息,称宝能有意入主四川信托股权。

如成功入主四川信托,宝能的金融版图中,将不仅有寿险、财险、公募基金、小额贷款,也将包括融资租赁、信托等,成为一个庞大的金融帝国。

本文由星火记者联盟(微信ID:cctv11227)供稿,于无声处听惊雷,敢讲话、讲真话,是财经爱好者不可多得的内参!

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有