作为商业银行拓展业务的前沿阵地,传统银行网点受到互联网金融和金融互联网化的双重冲击,正出于“内忧外患”的转型期,面临进行着剧烈调整,其人员、业务机构正在发生改变,未来将持续优化网点的战略布局,提升网点智能化水平和专业化水平,加强线上线下的业务协同,强化营销职能,重视差异化、专业化、综合化经营。

一、传统银行网点发展现状

1.大型商业银行网点数量减少,临柜人员进一步压缩

各银行2017年半年报及相关报道显示,四大行的传统网点正在进一步优化调整,整体数量有所下降,员工数进一步减少。截至2017年6月末,工行物理网点16270家,比2016年末减少159家,与2015年同期减少的87家相比,也有加速“瘦身”之势;建行截至上半年末境内机构数14930个,比2016年末减少26个;中行截至6月末境内机构总数10674家,2016年减少36家,2015年减少6家。在裁撤网点的同时,各大银行也在加速网点布局的优化,积极开展布局调整和迁址。

此外,四大行的员工数也在缩减。据相关统计,上半年四大国有行员工数共减少2.56万人,其中工行减少7676人、农行7243人、建行6434人、中行4241人。柜面人员则是各行压降重点,大型商业银行柜员减员规模超过10%。在网点柜员数量减少的同时,网点营销人员仍在增加。

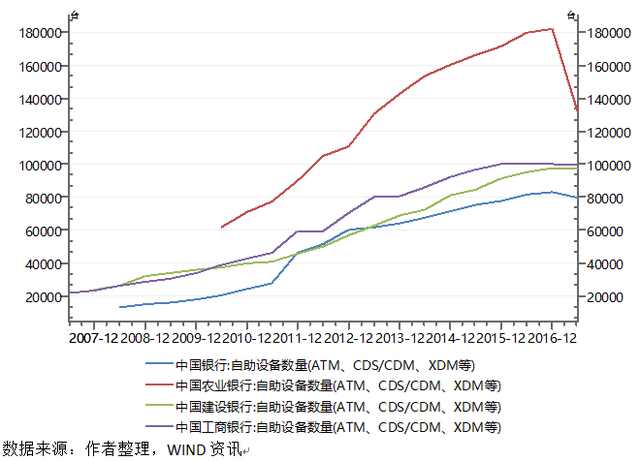

2.自助设备数量增设放缓,网点智能化布局提速

为加速柜面业务电子化替代率,提高业务办理效率,降低业务成本,此前各商业银行重点加强银行自助设备的投放数量,2011年-2015年银行自助设备数量进入高速增长期。今年上半年,除建设银行外,其他三大银行自助设备数量均首次出现下降(如下图所示)。

各商业银行网点智能化升级进一步加速。中行智能柜台投放增势惊人,达到11245台,比年初激增4344.66%;农行同样大力推进网点标准化管理转型和智能化升级,截至6月末,在网点共投放“超级柜台”3.6万台,覆盖了90%的物理网点;建行深入推进智慧柜员机应用和智慧银行建设,2016年采购智慧柜员机近5万台。

3.面临金融互联网化和互联网金融的双重夹击

作为银行处理业务和营销拓展的主要阵地,传统银行网点是承担品牌展示和交易型功能,受银行自身业务互联网化以及互联网金融的双重夹击,传统银行网点面临着急切的转型压力。中国人民银行数据显示,2012年-2015年,我国境内移动支付年均复合增长率约260%,2016年移动支付业务金额达157.55万亿元,同比增长45.59%,未来还将继续增长。互联网金融在支付结算、财富管理、个人贷款、消费金融等方面全面影响传统银行网点业务。

银行业自身业务的互联网化和移动化也在深刻影响网点业务机构,对网点到店客户数以及网点业务机构带来重要影响。各家银行加速推进网上银行、手机银行、微信银行等多种线上渠道,并不断更新迭代扩展线上办理复杂业务的功能,提供线上客户服务,提高业务处理效率,提升客户体验,改变消费者到店办理业务的金融习惯,降低对物理渠道的依赖。近年来柜台的交易笔数持续呈现下滑趋势,据统计,2016年,银行业金融交易离柜业务率已达84.31%,四大行电子渠道替代率最高的已达98%。银行业务的互联网已经改变了客户的到店数量、到店客户结构、业务结构,并促使传统银行网点加快改革,以适应新的趋势。

二、传统银行网点的困境

1.业务流程复杂,处理效率不高

当前,不管是网点办理业务的消费者还是操作柜员普遍反映业务流程复杂、处理效率不高的问题,办理过程中需要多次验密、反复手工填写资料和签字、复核和校验环节较多、应用的业务系统较多,不少业务流程急需优化,加强后台集中处理能力,推进客户信息整合,提升远程核准业务占比和集中作业能力,压缩客户等待时间,提升客户体验,释放网点非营销人员生产力。

2.专业能力不足,人员流失率高

传统银行网点作为商业银行最基层的业务单元,本身人员总量就不多,四大行网均人数在12-15人左右,临柜经办柜员和核准柜员等柜员操作性质人员占比较大,整体而言人员也存在素质不高、专业能力不足的问题,限制了其开展外部营销拓展和多元化业务的能力。此外,由于考核压力大、工作强度高、收入水平低等问题,基层网点人员流动性较大,特别是国有大型银行,培养的优秀人才一方面内部向上流动,另一方面也向外部同业或相关行业流动。

3.业务结构单一,业务授权有限

受制于风险管理和案件防控压力,以及上级行业务管理能力不足,对于网点的差异化授权并未有效落实到位,带来传统银行网点的业务结构单一,传统银行网点特别是大型银行基层经营性网点多元化业务开办率较低,主要从事开户、存款、汇款等基础银行业务,较依赖于个人金融业务,具有较高收益的财富管理业务、对公授信业务、投行业务开办较少。

4.考核压力巨大,差异化发展不足

“上面千根线,下面一根针”正是对网点面临的经验压力的真实反映,不少银行对网点的考核上千分,数十甚至上百项考核指标,涉及公司、国际结算、金融机构、中小企业、个人金融、财富管理、银行卡、电子银行、金融市场、投行、风险、内控等各个条线,涵盖利润、存款、公司和个人客户数、各类授信客户数、金融资产、账户数、借记卡发卡量、理财等指标,考核压力巨大,业务事项十分繁杂,多数基层网点疲于奔命完成指标,缺乏系统性思考,集中精力谋划长期发展。多数网点也在追求大而全,银行网点之间同质化竞争严重,缺乏错位、差异化竞争,集中式、特色化经营不足。

5.标准化产品欠缺,缺乏营销和管理支持

基层网点多数是交易型和执行者的定位,希望执行“傻瓜式”操作流程,完成规定的动作,销售标准化金融产品,因此个人金融产品下沉网点的较多。目前,适合于网点的适销对路的标准化金融产品,特别是对公金融产品还是不足,不便于计件、不便于营销,基层网点缺乏拓展客户和发展业务的有效抓手。此外,基层网点还缺乏营销数据支持、上级行有效的管理指导和联动营销。这两点造成网点的零散作业,营销缺乏方向性和精准性,难以形成有效竞争力和合力。

三、传统银行网点的转型方向

商业银行的传统网点面临以上困境和现实,也在探索转型之路,加快人员和业务结构以及布局的调整,加强金融科技的技术应用,着眼集约化、差异化、综合化经营,充分发挥网点优势推进线上、线下协同成为传统网点的必然选择。

1.网点的人员和业务结构持续调整

网点人员和业务结构的变化日益明显。首先,网点的人员总量和结构发生变化,柜员人数持续下降,营销人员占比提升。例如,2016年五大行员工人数总体较去年下降1.02%,其中柜员减员规模超过10%。有数据显示,目前银行网点营销人员占比仅为20-30%,部分银行在40%以上,而欧美国家60-80%为营销人员,未来我国银行网点营销人员占比将进一步提升。另外,随着智能设备、电子渠道和非现金柜台的布设,无高柜、无现金柜台的网点将越来越多,网点的业务结构也将发生变化,从原有过多偏重现金业务处理向无现金化转变,资产业务、专业专营性业务占比将增加。

2.网点布局优化调整加速

网点布局优化调整仍将继续,并在经营压力和互联网金融冲击下有加速趋势,新设、迁址和升级改造的网点数量巨大。农行2016年完成网点“瘦身”1807个、迁址优化409个;工行和建行近两年布局调整网点占比达到1.6%和2.5%。未来,商业银行,特别是股份制和中小型银行,仍会加强渠道布局,重点是在省会及中心城市以及中西部地区布局,2016年中、西部网点增幅就分别达到1.9%和2.1%。

3.网点规模向两端化方向发展

由于传统银行网点的房产租购价格和人工成本的逐年抬升,网点经营规模必须发生转变,目前主要趋势是向两端化转型。一是网点规模转小,压缩网点面积,转向“轻资产、轻人员、轻成本”的运营模式,加强经营灵活性,提高投入产出比。例如,招商银行2016年压缩网点面积3.94万平米;民生等股份制银行试点社区支行,贴近目标客户。另一个是向大型全功能旗舰型网点转变,特别是股份制、中小型银行网点,一个网点即是一个全业务全功能的“小银行”,形成规模效应,降低运营成本,扩大辐射范围。

4.网点定位将从交易型向营销型转变

随着网点基础业务加速向自助和电子渠道迁移,以及互联网金融的冲击,网点传统定位发生变化,交易功能将进一步弱化,营销职能进一步增强,成为与互联网金融以及同业竞争的主要渠道。随着互联网获客成本的提升,网点的线下入口作用得以加强,成为客户与营销服务人员交互、产品和品牌展示、优质和个性化服务提供、复杂业务处理、服务“长尾”和普惠客户的主要阵地。

5.网点分类管理实现差异化、专业化、综合化经营

近年来,多家银行提出网点的“对公转型”或是“零售转型”,实际是在强化银行网点的差异化发展要求,避免业务结构单一或是“小而全”的路径,强调对网点的分类管理和差异化授权,发展中后台区域集中化、业务集约化的发展路径。例如,在一定区域内选取特定支行建成房贷特色支行、消费贷款特色支行、小微特色支行、国际结算特色支行等等。综合化经营也成为专业化、全功能型网点的发展目标,中心重点网点日益成为银行集团化、多元化经营的重要载体。除了银行各条线业务在网点的下沉和开办,网点也成为银行集团内理财、证券、保险、基金、投资、消费金融等多元化业务拓展客户和销售产品的重要渠道,对网点从业人员的专业性提出更高的要求。

6.智能化水平提升,线上线下协同加强

金融科技的高速发展深刻影响着金融业的发展,传统商业银行也高度重视金融科技的应用,特别是对网点智能化的改造,并充分发挥网点线下获客和维护客户关系的优势,以促进网点转型、提升网点效能。银行在网点将重点布设智慧银行柜台,处理绝大部分个人和公司业务,取消所有柜员,只保留部分核准和营销服务人员;加强人脸识别、生物特征识别进行身份验证,运用VR(虚拟现实)技术实现金融产品和服务的有形化展示,升级机器人、赋予更多职能;利用大数据和云计算,开展精准营销;推广智能投资顾问、智能安保、智能风控等技术在网点的实践和应用。网点将作为通过错位竞争,提供线上渠道所不具有的人性化、差异化服务,充分发挥线下渠道获客和留客优势,强化互动体验,与线上渠道协同,加强主动营销,本地化落地实施,产品交叉销售,实现双向引流和互补。

by赵子闻

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有