文 | 冯积克

玩过《王者荣耀》或《英雄联盟》的朋友都知道,游戏地图上有三条大路,每一条路都可以抵达敌方阵营,也正是俗话所说的“条条大路通罗马”,不过路上难免要先和敌方大战三百回合。

单靠称霸其中的一条路,有时候并不足以战胜对手。如果你疏忽其余的两条路,对方可能会突然杀你个措手不及,令你不得不撤退回防。要确保安全又高效地战胜对手,最好的方法就是放眼全局,环顾四方,对任何一路都不能大意。

这个道理有如投资,三条大路好比长中短线。如果你只精于一线,当然也会有成功的机会。但长远来看,同时注意三条战线,考虑上述三方因素,罗马大路才会畅通无阻。

我之所以说那么多,正是因为今天的主角中国建筑国际(3311.HK)同时拥有长中短线三大因素在背后支撑。

一、短线 — 8供1利空因素出尽

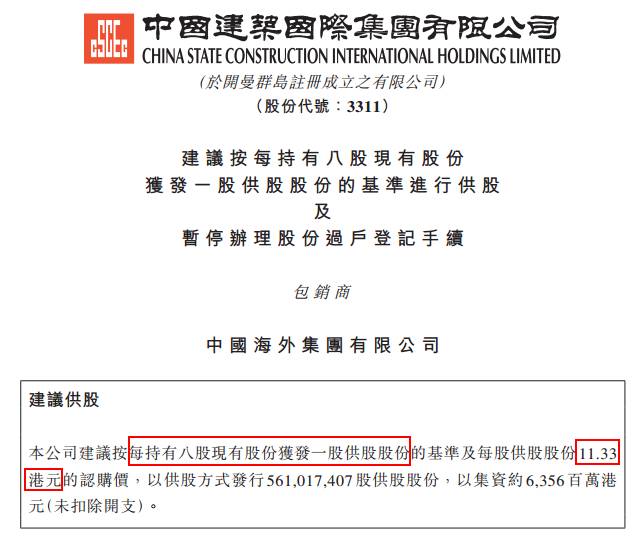

先说一下短线,中国建筑国际于8月22日宣布8供1供股计划,集资约63.56亿港元,认购价11.33港元,相比8月21日收盘价(12.5港元)折让约9.36%。

以供股方式发行的股份约5.61亿股,经扩大后占公司股本约11.11%(占原有已发行股本的12.5%)。

这次供股计划引起不少小股东愤懑。那是自然了,谁会喜欢被集资呢?

加上港股市场的特性,散户普遍都会有“集资 = 老千”的观念,而且,中国建筑国际于8月22日建议供股的同时,也宣布派发每股0.15港元的中期股息(总额约6.7亿港元)。

这难免会令投资者有所反感,所以,股价曾一度跌破供股价,不过之后回稳,并持续在供股价水平振荡。

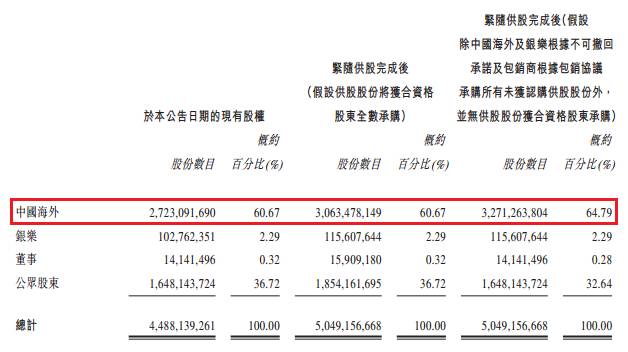

中国建筑国际的大股东为中国海外集团( 简称:“中国海外”),共持有公司62.96%股权,而中国海外隶属于国企“中国建筑国际工程总公司”。

此次供股协议中,中国海外为包销商,有国企在背后坐镇,真的很难和老千扯上关系,所以,我相信公司集资是真的为了发展业务。

无论某部分小股东有多不满,供股一事已尘埃落定,他们能做的就只有举脚投票。

因此,股份于上星期除权后,那一群不满的小股东相信都已经陆续沽货。换句话说,来自短线的抛压已经在逐步消除。

供股的截止日为10月3日下午4时,而供股股份会于10月13日才开始买卖。所以买卖首日可能会有另一波抛压。

不过,由于中国建筑国际的供股权可以在市场上买卖,所以小股东不用等到供股完成后,将所得股份在市场上卖出那么麻烦。他们可以直接将供股权卖出以节省时间和手续费。按此推断,相信10月13日当天抛压也不会太大。

目前公司的预测市盈率约为8.5倍,估值已经跌至一个相对便宜的水平,短线下跌的空间应该有限。三条大路的其中一条相信已不会再见有障碍物了,那剩下的两条呢?

二、中长线 — 中港澳三地有一定的基建需求量

公司现有合约量充足

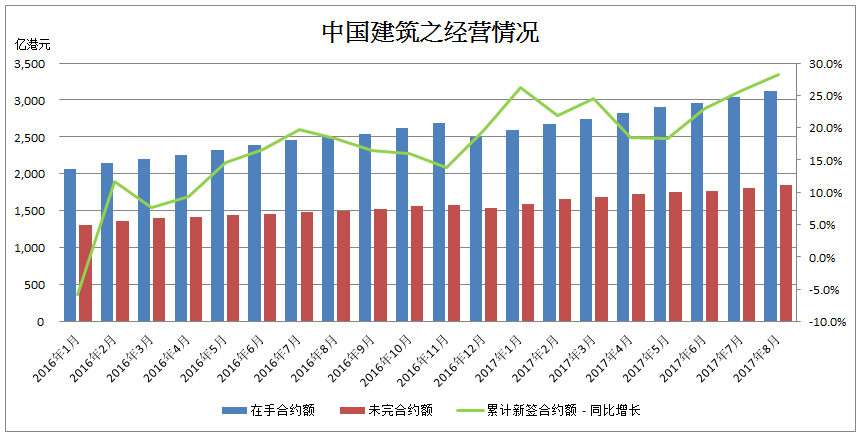

根据中国建筑国际最新公布的资料,公司在手总合约额约为3,120亿港元(其中未完合约额约为1,853亿港元)。未完合约额较去年末增加20.5%(315亿港元),令公司拥有充足的合约维持长期增长。

而截至2017年8月31日止,8个月的累计新签合约额约为722.6亿港元,同比增长28.2%,相当于完成2017年全年目标的72.3%(公司已将目标金额从原本的900亿港元上调到不低于1,000亿港元)。

从数据已经可以看出,自2016年开始,新签合约额一直保持快速增长,加上市场需求量大,所以才致使公司作出供股集资的决定,借此把握更多中国基建项目的投资机会。

内地基建模式逐渐改变

目前,中国内地正逐步改变基建项目的合作模式,从以往的“建造 — 移交”(BT)及“建造 — 营运 — 移交”(BOT)转为公共私营合作制(PPP),这便导致了近年PPP市场的飞速发展。

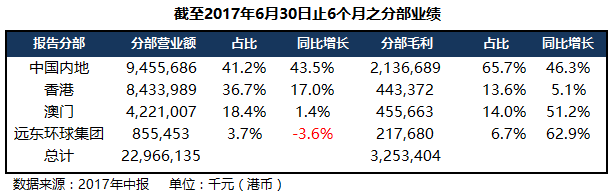

不过,鉴于PPP项目的现金回收期比传统现金工程、BT或BOT模式更长,所以,PPP项目对公司的现金要求会更大。但其利润率也相对较香港及澳门等工程更高,由此带动整体毛利上升,从2016年上半年的12.2%上升至2017年上半年的14.2%。

而这次中期业绩发布,公司净利润达24.93亿港元,同比增加10.7%,这也是受惠于PPP业务的增长。预期政府会逐步加强PPP项目的融资规范,相信将来会成为PPP投资市场的赢家,前提就是公司要有足够资金。

简单来说,做PPP项目就是以资金为主导。

中国建筑国际目前的净负债率为58%,供股集资可将比率降至40%以下的水平。

相比同业中国交通建设(1800.HK)、中国中铁(0390.HK)、中国铁建(1186.HK)的净负债率分别为95%、49%、40%,中国建筑的净负债率将会处于较低水平,令公司有更大空间承接PPP项目。

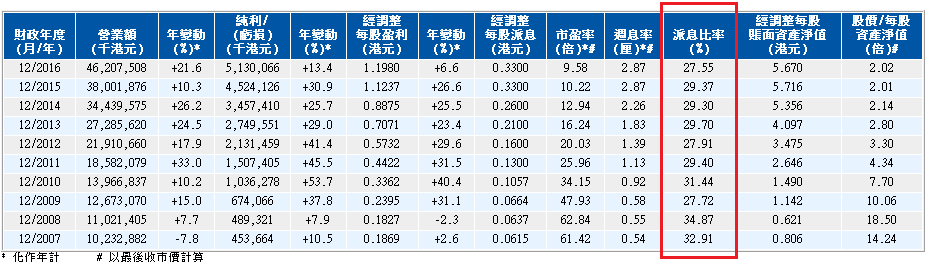

投资者可能会担心PPP项目的资金需求量会影响公司派息,不过公司上市多年来都维持约30%的派息比率,相信会有足够的资金应付PPP项目。

(数据来源:泓汇财经)

中国建筑国际在PPP市场增长初期提前集资,其实,更有利于公司获得更多PPP项目。加上中国建筑国际不论在经验或资金来源方面,均优于规模较小的对手,所以在PPP项目投标上会有绝对优势。

预期利润率较高的PPP业务,能够成为中国建筑国际业绩的主要增长动力。

首置上车盘计划利好香港基建

除了中国内地外,香港也是中国建筑国际的主要市场之一。根据公司中期业绩披露,中国内地、香港及澳门分别占公司营业额41.2%、36.7%及18.4%,香港市场对公司业绩同样有着举足轻重的影响。

上周,香港政府欲推出“首置上车盘计划”,该计划主要通过与香港发展商合作,帮助香港永久性居民进行首次置业。

由于计划可能会加速农地转换,所以,会利好拥有农地作为土地储备的地产商。

农地储备最多的四大香港地产商分别为:

恒基地产(0012.HK)、新鸿基地产(0016.HK)

新世界发展(0017.HK)、长实地产(1113.HK)

以上四大地产商的股价于上周五一日内平均上涨约4.8%,总市值提升400多亿港元。

四大香港地产商共持有1.024亿平方尺农地,假设以5倍地积比率(新发展区的最高地积比率可达到6.5倍)及每个单位400平方尺计算,可为香港未来兴建128万个单位,预计中长期的工程量不会少。

逻辑告诉我,“首置上车盘计划”利好上述的四大发展商,建筑商当然也会受惠。如果“首置上车盘计划”能够得到落实,中国建筑国际身为香港大型建筑商之一的受惠程度可想而知。

除此之外,粤港澳大湾区发展计划及澳门的填海工程预计也能带动珠江三角洲地区对基建的投资量。

中长线的增长因素拥有高确定性,所以三条大路的第二条也相当明朗,那剩下的最后一条呢?

三、长线 — 不会输在公司,只会输在耐心

看长线,从公司2005年上市以来到现在够长了吧?

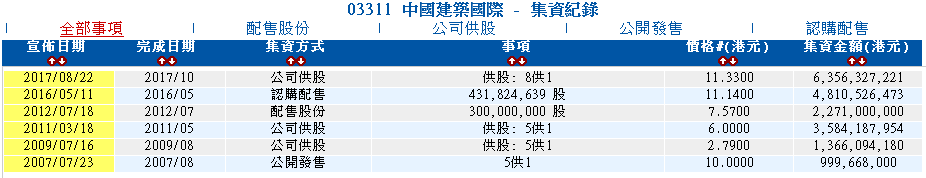

根据资料纪录,中国建筑国际上市12年来总共有6次配售和供股等集资行为(包含这一次8供1),而当中有4次属于供股。

(数据来源:泓汇财经)

从上图能看到,如果每次供股,股东都参与的话,长线来看,他们没亏过半毛钱。即使在投资过程中,会碰上市况转坏、股价大幅回落等较差的情况,股价最终仍会反弹。

下图为公司不复权的股价图,让各位可细看每段的供股时期。在4次供股中,这次供股是首次股价在供股还未完成时已跌至供股价的水平,过往3次都未曾发生。相信这次是市场反应过大,才会造成这种“杯具”。

除了供股外,参与公司2次配售的投资者都同样没有亏钱。喜欢投资中国建筑国际的机构或专业投资者对其是有十足的耐心才会投资它,相信这次供股,他们也会全力支持。

公司上市12年来,从2004年每股盈利0.1793港元增长至目前每股0.5556港元(2017年中报),复合增长率约达到9.9%。盈利一直保持隐定的增长,加上每年都派息,公司的表现已经超越不少上市公司。

供股集资可能在短时间内会伤了小股东的心,不过如果资金用得其所,公司于长线能够为股东争取更大、更长远的回报,又何乐而不为?

投资可以是一件看长线的事情,而且事实证明,公司3次供股后都没有令小股东失望。

四、结语

总体来说,以我目前观察到的中国建筑国际:

短线:

供股的阴霾已散尽,要走的小股东也走得七七八八,压抑股价的抛压已不复存在。加上有相对便宜的估值作支撑,下跌空间有限。

中长线:

中国PPP项目落地率在提升,公司在PPP上有显著优势。香港欲实行“首置上车盘计划”,公司身为香港大型建筑商之一,将同时受惠。合约额将会保持增长。

长线:

12年上市历史证明中国建筑国际有能力保持盈利增长。经历3次供股和2次配股,最后公司股价仍持续攀升。输钱的人只是输在缺乏耐心,不是输在公司盈利能力上。

虽然,三条大路已经全部Clear完毕,不过公司的主要玩家都是长线资金,你不能奢望股价能一步到位。

在现今股价狂舞的港股市场,中国建筑国际显然不是一个富有吸引力的投资目标,但对于不想追涨的保守投资者来说,其实是个不错的选择。

对于用行动去押注中国建筑国际未来的朋友,相信都是喜欢在游戏中,慢慢推进,酝酿实力,富有耐心的一群人。

转载请申请授权,否则一律举报并承担相应法律责任

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有