关注新浪财经微信号,把套牢你的股票代码回复给我们,会有意想不到的发现哦!

来源:新浪财经综合自中国经营报、每经影视

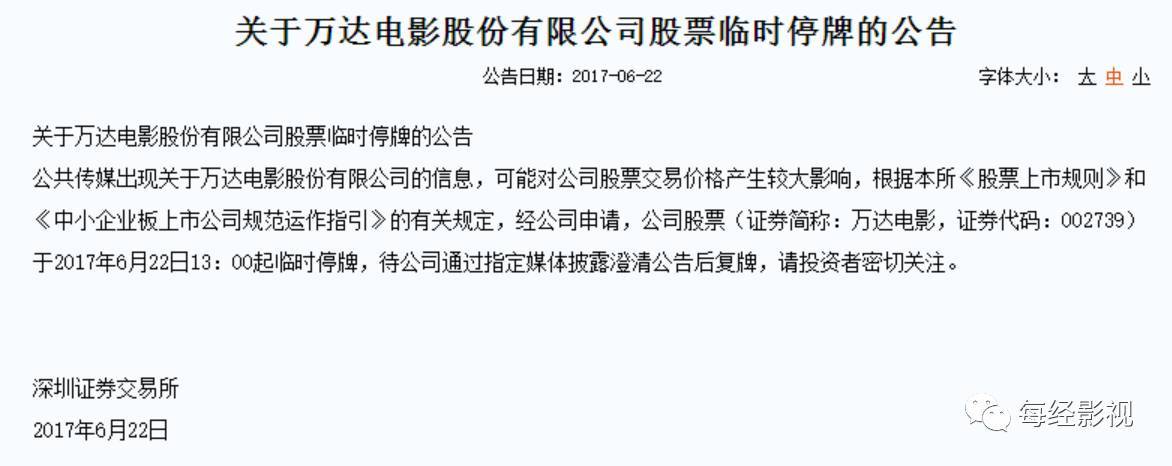

万达电影发布的临时停牌公告显示,“于2017年6月22日13:00起临时停牌”。

从股市到债市,万达发行的证券今天(6月22日)早间集体暴跌!

先是万达的一只债券16万达01以暴跌2.5%开盘,盘中跌幅所有收敛,但截至今日上午收盘,其跌幅仍高达1.98%。

除了16万达01之外,15万达01债和15万达02债价格也都发生暴跌,最大跌幅都超过2%。

截至上午收盘,16万达01债券价格为94.98元,而其面值为100元。也就是说,此时你可以以94.98元的价格买入万达这样一张债券,到期后,万达将给你100元,仅债券差价的回报率就有5%,这还没有计算利息。

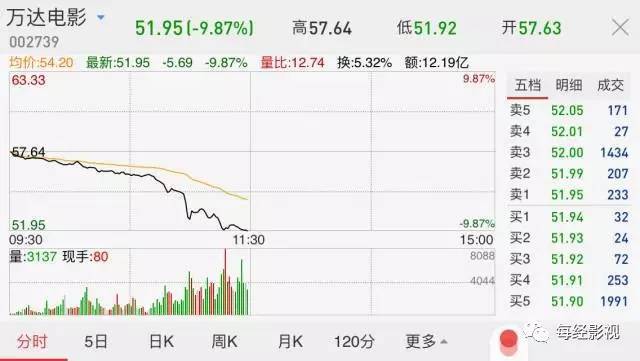

债券大跌,也波及了万达的上市公司万达电影。上午11点左右,万达电影股价开始跳水,上午收盘时跌幅9.87%,逼近跌停,2小时市值蒸发66亿元。

万达电影6月22日上午股价走势

据16万达01债券2016年2月公布的上市公告书,其发行人为大连万达商业地产股份有限公司(以下简称万达商业),发行规模为50亿元,期限5年;在上海证券交易所上市交易,信用等级为AAA。

▲数据来源:同花顺iFinD

此外,今日万达多只债券现券收益率大幅走高,债券价格大跌。其中,16万达01成交收益率高达7.5%;16大连万达MTN004(101651052.IB)成交收益率也飙升到7.5%,较昨日5.43%的成交收益率大涨207BP;15万达01债早盘价格一度最低跌至96.66元,较上日收盘价跌逾2.3%;海外市场方面,万达2024年到期的美元债券价格从112美元直线下挫至101.9美元,跌幅达9%。

截至2015年6月30日未经审计的合并报表中股东权益合计;万达本期债券上市前,最近三个会计年度实现的年均可分配利润为255.77亿元(2012~2014年度经审计的合并报表中归属于母公司所有者的净利润平均值),不少于这期债券一年利息的1.5倍。

截至2015年6月30日的最近三年及一期末,万达商业短期借款、 应付票据、 一年内到期的非流动负债、 长期借款和应付债券合计金额分别为 932.28 亿元、 1,339.93 亿元、1,809.68 亿元和 1756.85 亿元;同期资产负债率分别为 73.93%、 73.58%、 72.51%及72.68%,扣除预收账款后的资产负债率分别为 45.85%、49.39%、51.43%和 47.87%,均处于相对较高水平。

万达商业是万达整个集团最核心的资产,原本其于港交所上市,但王健林表示,由于万达商业在港股市场价值长期被低估,万达商业在去年从港交所退市,并打算在2018年之前回归A股。2016年万达商业收入同比减少25%,不过由于租金增长快,租金利润率高,万达商业仍然实现了净利增长。

万达商业业绩情况

王健林此前还表示,万达商业以租金等为主的非地产净利润超过了地产开发净利润。可以说,万达商业也不再是地产企业,“所以我好几次建议,是不是在2017年底或2018年把商业地产名字改了得了,叫商业投资管理服务集团,别再当地产商了。”

万达电影方面,去年公司营业收入为112亿元,同比增长40.1%;净利润13.7亿元,同比增长15.23%。

据报道万达电影证券部一位不愿透露姓名的证券事务经理表示,公司暂不清楚下跌原因,正在查找相关原因,公司目前经营状况正常,一些网络传言不可轻信。此外,一位万达电影证券部工作人员表示,公司目前没有停牌的决定。

然而,6月22日午间13:00,深交所紧急公告,公共传媒出现关于万达电影股份有限公司的信息,可能对公司股票交易价格产生较大影响,根据有关规定,经公司申请,公司股票于2017年6月22日13:00起临时停牌,待公司通过指定媒体披露澄清公告后复牌。

值得注意的是,6月以来大连万达发行的债券成交量大增。据路透社报道,此前有传言称大行指示管理人抛售万达相关债权。

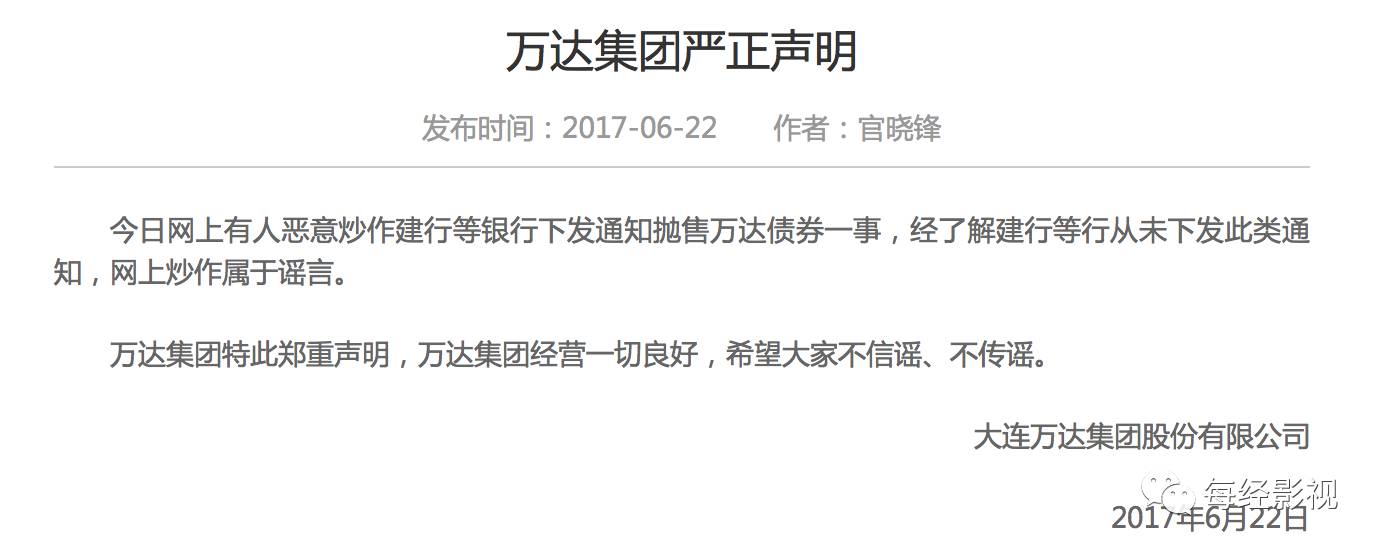

外界传言,浦发银行、工行资管、建行上海等机构均要求其管理人出清大连万达系列债券,今日又流传中行工行版本,考虑到6月份万达各期债券成交活跃,换手率估计在1/6。

对于该传闻,6月22日午间,万达集团官微发布声明回应称,网上炒作属于谣言,网上有关银行抛售万达债券一事属于谣言。万达集团经营一切良好,希望大家不信谣、不传谣。

▲图据万达集团官网

财务数据显示,大连万达商业地产股份有限公司2016年营业收入为1299亿元,利润总额448亿元,资产负债率70.26%;2017年一季度营业收入260亿元,利润总额87.28亿元,资产负债率70.61%。而作为万达集团重要成员的万达电影,2016年实现营收112.09亿元,净利润13.66亿元,同比分别增长40.10%、15.23%。

目前,万达遭遇股债“双杀”原因尚不明确。然而,网友已经开启段子手模式↓

相关阅读:

万达现金流饥渴:过分依赖杠杆 欲通过买壳上市改善来源:地产大哥

注:该文章发布于2015年5月23日

就上市而言,万达不缺商业模式,不缺经营亮点,缺的是整体盈利能力和稳定的现金流。

万达的现金流一直是公众质疑的热门话题。王健林的屡次回应并没有解惑公众。比如,王健林曾掰着手指对某媒体说,“首先,万达根本就没有90%的资产负债率,其次,万达的净负债率恐怕是全中国房地产商中最低的。”万达的资产负债率和净负债率不高,并不代表万达现金流不紧张。

一位曾任万达商业地产股份有限公司的高层人士在一次高级别的关门研讨会上坦言,到目前为止,中国所有的商业综合体或商业地产公司在商业模式上还没有完全打通,没有类似RETTs这样的出口通道,意味着企业的自有资金、外部投资和溢价无法收回,不能折现,资金全部堵在最后一个环节,变成沉淀成本(详见图11)。这位高管说,万达也不例外,它的出路还是上市。万达商业地产股权结构显示,从2010年至2013年4月10日,王健林持股比例增加,这也可能与小股东退出有关(详见图 9、图10)。

此次香港买壳之前,万达已有两次冲击上市的经历。包括2005年开始与麦格理银行合作的香港REITs 尝试,2009年的私募,以及之后的A 股上市计划。 随着这些上市努力的功亏一篑,疑问随之而来。2005 年计划上市未成之后,万达向社会公开融资的问题一直没有解决,但资产规模却巨量放大。如果现金流紧张,万达凭什么迅速做大资产规模?

近日从独立第三方处获得一份万达商业地产公司2007—2008 年财务报表(图15),上面的指标合理解释了这一困扰公众多时的谜团

为了更好比较万达的盈利能力、成长性和偿债能力,我们选取万科、金地、金融街(11.580, 0.07, 0.61%)和陆家嘴(23.580, 0.17, 0.73%)四家公司作为参照物,进行同期比较。

数据显示(详见图6、图7),万达的流动性及偿债能力欠佳,负债水平较高,利息负担比较重。销售住宅和商用物业是万达最主要的资金来源。但销售资金不足以弥补资金缺口,还有约30%—50% 的资金来自债务融资。租金收入在资金来源中占比很少。万达每年的利息和本金支出巨大。2007 年,万达偿还债务本金41.44 亿元;2008 年,万达偿还利息7.29 亿元。

图8显示,万达兼有开发型及持有型业务,因此毛利水平高于纯开发型企业,低于纯持有型企业;万达的销售净利率最低,这可能主要是由于当年重组注入资产尚处于开发早期,前期的费用和成本开支较大;万达的总资产收益率为5 家中最低,但是净资产收益率却是最高,表明万达过分依赖杠杆,财务风险比较高。

万达的成长性较其它4家公司好,其主要原因是公司分别在2007 年和2008 年进行了资产重组,导致公司的规模扩张较大。

结合相关营运和盈利指标,从杜邦财务分析的角度来看,万达获得同类企业中较优厚的净资产收益率,其主要原因是通过提高杠杆率来提升ROE 水平。从万达目前阶段的利润结构看,万达还是以住宅开发收入为主。因此,加快资产的周转效率是万达未来业绩提升的主要途径。由于不同业态产品的属性不同,万达仍处于大量资金推动的运营阶段(就是说,万达的ROE好,成长性也错,但相当部分是靠销售收入和外部融资来推动),此阶段财务的典型特点是高杠杆推动高ROE,但是高杠杆的风险可能会大于高ROE 所带来的收益,因此,对于万达的平衡现金流的能力要求较高。

虽然这是5 年前的财报,但是万达的模式仍然沿袭以往(详见图14)。因此,我们可以说,万达5年前和5年后的问题基本一致。截至2012年12月31日,万达总资产3000亿元,不动产规模全球排名第二。在3000亿的总资产规模中,1290 万平方米的持有物业奠定了万达在全球的不动产规模排名。在1290万平方米的持有物业,贡献了多少收入?商业管理公司的租金收入是52.07亿元,酒店建设公司的收入是28.04亿元,万达百货的收入111.8亿元,万达院线的收入30.8亿元,KTV大歌星收入7.25亿元,5家公司收入合计229.96亿元(详见图13)。3000 亿资产贡献了229.96 亿元商业租金收入,平均100 块钱资产创造7块钱租金收入。从表面上,上述未经审计的数字有一定的可看性。但是商业地产公司的租金收入在万达集团总营业收入中仅仅占到16.23%。

事实上,物业销售仍然占据万达营业收入大头。2012年,万达商业地产竣工入伙539.3亿元,占到商业地产收入的49.16%,总收入的38.06%。这就意味着住宅和商铺类的销售贡献了大部分营业收入。除掉销售物业,商业地产还有557.7亿元没有收入来源明细。王健林很兴奋商业地产增长率低于万达集团整体增长率,并称“增长部分更多来自非地产业务,这是很可喜的现象”。兴奋的另一面其实是对销售类物业收入比例过大的担忧。王健林寄希望于非地产业务增加收入比例,意在摆脱这种简单的重资产增长模式。

在国内,一家优秀的商业地产项目租金水平约在800 ~ 1000元/ 平方米•年,也就是约在2.19 ~ 2.74元/ 平方米•天。目前,除了极个别项目比如天河城、万象城正大广场和东方广场租金收益比较高,不计前期培育期,正常的租金回报率及投资率大概约在4% ~ 5% 左右。国内通货膨胀率约在5% 以上。这就意味着,投资者若要投资商业地产将面临亏损,万达也不例外。万达商业地产的租金并不会让投资者满意,这似乎是万达借壳上市的一个难迈的坎。

但是,并不是万达所有商业回报都这么低。万达的王牌店北京银河店,营业面积2 万多平方米,收入高达5.5 亿元,排名万达集团第一。据此推测,银河店租金68.49 元/ 天•平方米。因此,万达会挑选一批类似万达银河店优质商业装入上市公司,带来高估值,形成高溢价。

此外,万达商业地产租金收入迅猛,这是将来的看点,也是谜团(见图12)。2011 年,万达商业地产租金收入仅仅26 亿元,2012 年迅速达到52.07 亿元,2013 年的租金收入计划达到80.1 亿元。从2011 年至2013 年,万达商业地产租金收入年增速高达55%。

事实上,万达的外部融资一直没有间断。据媒体公开报道,2011 年上半年,万达共发行10 次信托融资,募资逾78 亿元( 在万达的信托产品中,大部分为股权信托(对于商业地产而言,在地产信托中,纯债权信托被禁止,开发商以股权形式变相融资。),其中部分产品披露的信托规模在5 亿-15 亿元。通过上述分析,我们可以看到万达的现金流管控模式:在大规模投资面前,万达更加依赖物业销售回款和经营性抵押物业贷款,还有内部精准的财务调拨。

万达商业地产买壳上市,是真正解决万达现金流的第一步。这一步是解决其现金流饥渴症的实质性一步,也是画圆万达模式最后资产出口的开始。接下来,王健林将面临更严峻的考验,如何给股民更好赚钱,这条路痛苦而又艰难。

来源:新浪财经综合自中国经营报、每经影视

本文编辑:熊凌彤

推荐阅读:

王首富发话了!万达商业上市后绝不套现 儿媳妇的标准我说了不算

王思聪不愿接班万达在外媒火了,歪果网友竟是这种反应!

一个经济学家的自白:我为何看涨房价和股票

版权说明:如转载涉及版权等问题,请发送消息至公众号后台与我们联系,我们将在第一时间处理!

投稿及商务合作请联系:wujian1@staff.sina.com.cn

▪

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有