文/柯智华

专注基金的研究测评!寻找最牛投资管理人!

景顺长城量化部投资总监黎海威管理的基金,在每一个年度,都能够跑赢该基金跟踪的主要指数,取得超额收益。

管理时间最长的景顺长城沪深300增强,四年下来的累计收益近147%,相较于沪深300同期近70%涨幅,高出了77%;而管理时间较短的景顺长城量化新动力,一年多的时间累计收益42.6%,比业绩比较基准的MSCI中国指数17.13%的收益,又高出了25%。

让人吃惊的数据。我们都知道,某一只基金在某一年,取得大幅领先于市场的收益,不难。但每一年都能够取得超额收益,做持续的胜者,并不是很容易的事情。

1、每一年,每一只基金,都有超额收益!

按照维基揭秘一贯的分析路径,我们先来挖掘历史数据,因为全面而持续的业绩数据,是最有说服力的讲述者。

上述数据显示,黎海威一共管理过的基金共有7只,其中任期时间在一年以上的基金有4只,分别是景顺长城沪深300增强基金、景顺长城量化精选基金、景顺长城量化新动力股票基金和景顺长城大中华混合。

剔除投资境外的QDII基金景顺长城大中华,黎海威管理时间在一年以上的A股基金3只。

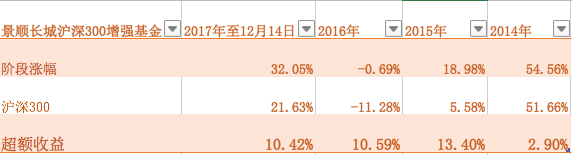

首先看景顺长城沪深300增强基金,该基金主要投资沪深300指数成分股及备选成分股,业绩比较基准是(沪深300指数*95%+1.5%)。

2013年10月29日成立以来,景顺长城沪深300增强基金的累计收益为145.75%,同期沪深300指数的涨幅为69.73%,4年多时间,景顺长城沪深300增强基金的累计超额收益高达76.02%。(截至2017年12月14日)

若简单的同沪深300指数进行对比,除2014年的超额收益只有3个点,景顺长城沪深300增强其余年份的超额收益都超过10%!

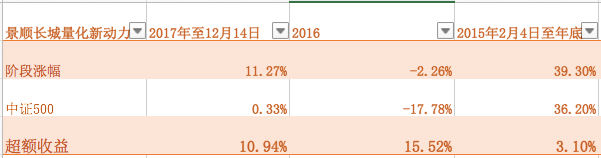

而成立于2015年2月4日的长城景顺量化精选,其业绩比较基准为【中证500指数收益率*95%+商业银行活期存款利率(税后)*5%】,除2015年外,最近两年每个年度的超额收益均超过10%。

成立以来的累计收益为49.1%,远远超过中证500指数同期10.57%的涨幅。

最后则是跟踪MSCI中国指数的景顺长城量化新动力,该基金成立于2016年7月13日,成立以来的累计收益高达42.6%,而同期的MSC中国指数近17.13%,超额收益高达25%。

具体而言,2016年7月13日至年底,景顺长城量化新动力收益为6.9%, 高于MSCI中国指数0.13%;2017年至12月14日,景顺长城量化新动力收益率33.4%,高于MSCI中国指数15.63%。

2,更稳健,追求贝塔上的超额收益

如果细心一点,你一定会发现,除了任期一年上的基金,在每一年都能获得超额收益外,黎海威管理的基金的业绩比较基准都不一样,有沪深300指数,有中证500指数,还有MSCI中国指数,即每一个基金盯住一个指数,然后持续的超越这个指数。

“贝塔的收益(即市场的整体收益)由市场决定,我追求的是,在贝塔的收益基础上去做出阿尔法收益,获得高于指数的超额收益。”黎海威如此阐述他的量化投资追求。

从历史数据来看(2013年至今),黎海威做到了。

对于量化投资,有很多策略,比如2016年4季度前,小市值因子跑得非常好,如果量化选股之前采用的小市值因子,那么之前业绩就会很好,今年风格切换到大蓝筹,业绩就会非常排名靠后。

“于我们而言,回归到投资的本源,希望找到一些好的公司共同成长,我们坚持基本面投资。”黎海威说,其选股都是基于4到6个月甚至更长时间来考虑的。

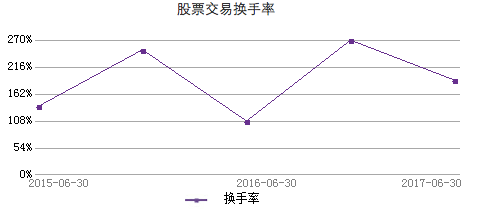

体现在数据上,我们会发现黎海威管理的基金的换手率相对较低,和我们极高换手率的直观印象截然不同,如景顺长城量化精选,2015年的换手率为250%左右,2016年的换手率为270%,2017年上半年的换手率为180%左右;景顺长城量化新动力,2016年换手率210%,2017年上半年的换手率为126%。

另一个特点则是分散。黎海威表示,牛市的时候,大家都很赚钱,关键是市场出现大幅震荡的时候,你的收益能否很好的维持住,这个时候就需要分散的投资策略。

“我的投资组合是30个行业形成的,在强趋势行情时,一个行业从年头跑到年尾,相对排名可能不那么高;但投资是长跑,不可能5年到10年都是一个行业的行情,而随着风格的不断转换,分散风格的优势就会越来越明显。”

这种分散最终形成的投资风格就是,不激进,比较平衡。

3,投资中,策略的稳定性比收益更重要

不激进,比较平衡,这六个字让我想起了景顺长城2015年的故事。

2014年年底到2015年上半年,A股最疯狂的基金产品非分级基金莫属,彼时几乎所有的基金公司都在基金发行分级产品,其中如申万菱信等多家基金公司的规模,迅速扩大,排名得到大幅度提升,但是景顺长城在外方股东美国景顺集团稳健的经营理念下,坚持不发分级基金。

除了稳健之外,景顺长城的量化投资在A股的公募基金中一直都处于领先水平,每隔两年景顺长城会和其外方股东围绕量化投资一起举办大型论坛。

而景顺长城的量化投资总监黎海威,拥有丰富的海外量化投资经验。资料显示,他曾任美国穆迪KMV公司研究员,美国贝莱德集团(原巴克莱国际投资管理有限公司)基金经理、主动股票部副总裁,香港海通国际资产管理有限公司(海通国际投资管理有限公司)量化总监。2012年8月加入景顺长城基金管理有限公司,担任量化及ETF投资部投资总监。

在访谈行将结束的时候,黎海威特别指出---投资策略的稳定性比当年的业绩更加重要。

他说,投资风格漂移会导致你的相对业绩不稳定,可能今年很好,明年很差,特别是基金净值出现回撤的时候,会把前面积累的很多收益吃掉,而对量化投资来讲,主要的好处倒不是当年的收益非常高,而是做的非常稳。

这容易让人联想到A股基金的投资:目之所及,都是时下业绩最好基金的信息,心动买入后满心期待,然而下一年度盘点时,业绩最好的基金换了新面孔,于是新面孔又得到了最多的关注...

周而复始,这是一个让人遗憾的基金投资故事。

总结一下,即我们总是盯收益很高的基金,做着选出高收益基金率的低概率投资;另一方面,我们对那些高概率有着稳定收益的基金,却又视而不见。

要低概率的高收益,还是要可以期待的稳健收益,你会怎么选?

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有