什么叫做债务庞氏骗局?

就是一个人(或经济体)欠钱数量超过了他的偿还能力,只能靠着借新债还旧债,拆东墙补西墙勉强支撑,一旦新债借不到,也就玩完了。

举个栗子。

一个人开公司本来欠钱100万元,每年需支付本金+利息16万元(10年期),他的公司过去每年能挣20万元,所以他不断扩大借债规模,结果现在债务膨胀到了200万元,因为经济形势不好,他的公司每年能挣30万元,但每年需要偿还的本金+利息已经变成32万元……

因为必须借了新债才能还旧债,这家公司已经陷入债务庞氏骗局之中,在可预见的将来如果公司不能迅速挣大钱或变卖公司资产的话,这家公司就会变成一家骗子公司。

如果这家公司就是我们自己的公司、自己的国家呢?

2016年5月份,我曾经用大量数据专门写了一篇文章“中国债务到底有没有崩盘危险”(因“路财主”公众号被封号,有兴趣阅读此文的人请查看备用公众号“路财主频道”最新文章),也在本公众号中写过一篇文章“中国债务超过200万亿!那些烂账最终会去哪里?”,但最终的结论是:无论中国的债务情况如何严重,只要结新债还旧债能够撑下去,政府都不会允许大规模的显性违约出现。

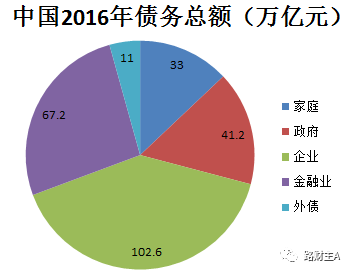

根据央行最新数据,到2016年底,中国总债务规模已达244万亿元人民币(如考虑外债,约为255万亿元),而根据统计局的数据,2016年底中国GDP达到74.4万亿元,这意味着我国的总负债率高达342%,其中去除金融行业负债,再考虑到中国企业外债约1.5万亿美元,中国实体经济的总负债188万亿元,负债率高达253%……

这还只是中国的官方统计数据,要是按照国际清算银行的统计口径,早在2015年底中国的实体经济负债率已经接近260%,而全球各大投行和评级机构估算,中国2016年的实体经济负债率大约在280%-300%,这意味着央行的数据还有可能是低估的。

根据央行相关数据,中国的家庭、政府和实体企业负债额度分别是:33万亿(44.4%)、41.2万亿(55.7%,含地方债务,但不考虑债务置换规模)、102.6万亿元(138%,包括国有企业和私营企业),合计176.8万亿元,而金融行业负债也高达67.2万亿元。

暂且不管政府部门债务和家庭部门债务,但就实体企业债务情况来算一下债务负担。

根据央行统计数据,中国实体企业2016年底人民币负债总额102.6万亿元(BIS统计的中国实体企业2015年底负债就已经达到了170%,可能考虑了美元负债和地方债额度),将这些负债全部按照10年期贷款来进行计算,根据中国人民银行公布的5年期以上贷款利率均为4.9%来计算,不考虑本金支付的情况下,中国的企业每年需要支付的利息总额最低:

4.9%×102.6 = 5.03(万亿元)

进一步的,全面考虑国内实体经济债务(不考虑外债),按照人民银行公布的1年期贷款最低利率4.75%计算,188万亿元债务,其每年需要支付的利息总额为:

188×4.75%=8.9(万亿元)

对比之下,根据统计局数据,中国以人民币计价的GDP在2016年增长6.7%,从2015年的68.9万亿元变为2016年的74.4万亿元,增长量为:

74.4-68.9=5.5(万亿元)

换句话说,中国2016年全社会新增财富量仅勉强够企业支付债务利息,要考虑到家庭负债和政府负债,2016年的GDP增量连支付实体经济利息都远远不够。

这样简单比较一下,你就知道中国经济目前是不是已经陷入债务庞氏骗局阶段了。

其实,我还是忽略了一些问题:

1)中国社会的新增财富中有很大一部分其实被政府以税和费的形式拿走了——前几天热炒的“曹德旺去美国开工厂”和中国企业的“死亡税率”就是这个概念,而根据财政部最新的数据,2016年中国一般公共预算收入15.95万亿元,相比2015年的15.22亿元仍然增加了0.73万亿元,关注中国政府税负到底高不高请点击“中国税负到底重不重?是不是全球第2?”。

2)除非是央企,绝大多数企业几乎不可能以4.75%的利率借到资金;

3)企业债务绝不仅仅需要支付利息,更重要的是还需要支付本金——即便按照10年期贷款来计算,折算下来企业每年的本金偿还就需要10.3万亿元。

有人该问了,如果经济陷入债务庞氏骗局,接下来会发生什么?

正如我在“中国债务到底有没有崩盘危险”一文中的解释,只要能够撑下去,中央政府肯定不希望出现大规模显性债务违约,所以一定会在某种程度上默许借新债还旧债,从2014年执行到2016年的地方债置换,其实就是允许地方政府借新债还旧债。

作为债务负担最大的一个部门,你用脚趾头都可以想象得到的是,无数的中国企业也都在玩借新债还旧债的把戏,而玩穿帮了的事件在2014年迄今更是一个接着一个,比方东北特钢、比方天津钢铁、比方春节前夕的侨兴债事件(侨兴集团借新债还旧债,欠广发银行的旧债还了,招财宝投资者的新债还不了)……

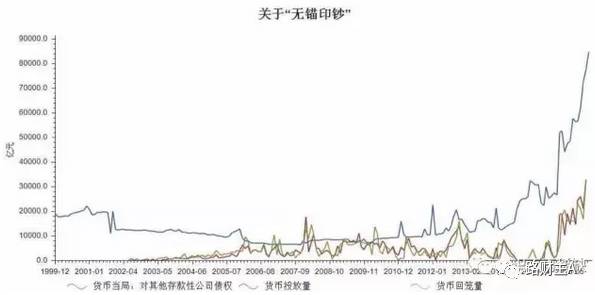

有人说,这岂不意味着中国人民银行又会大肆搞无锚印钞?

恭喜你,答对了!

下图就是1999年底到2017年1月份央行无锚印钞的整体情况。

在春节前一周之内,央行公开市场逆回购累计净投放人民币1.13万亿元,而逆回购未到期存量已经高达1.86万亿元,创下历史最大单周净投放记录——此前单周最高纪录“仅”为6900亿元。

看了央行无锚印钞这么多,如果你就此脑洞大开,认为中国房地产还要大涨,认为接下来会出现物价暴涨——那我不得不说,短期来看(一两年之内),你可能会大错而特错,实际上,我更倾向于认为,接下来两年之内,物价会温和的上涨,而房价几乎没有了上涨的可能。

原因如下:

首先,债务庞氏骗局本身就可以撑很久很久,久得远远超过你投资失败的时间,至少我自己不认为中国的债务庞氏骗局马上就会破裂——实际上,中国自2014年开始经济整体上就明显出现债务庞氏骗局的征兆,因为根据克强指数的三个指标(铁路货运量、用电量、新增贷款),自2014年以来都非常难看(2016年下半年以来有所好转,但依然很难看),但我们的货币和债务却在蹭蹭蹭的增长;

其次,对一个国家来说,债务庞氏骗局开始破裂初期和中期,因为债务消失的同时信用也一并消失,也因为太多人急着要用钱还债,所以不仅不会发生通货膨胀,而且会发生相对比较严重的通货紧缩——这就是桥水基金老大雷-达里奥所谓的“债务通缩”,即便是央行很积极的推进无锚印钞,只要不超过债务通缩所造成的信用消失速度,物价还是会下降;如果央行印钞速度略略快于信用消失速度,那么物价也仅仅会出现极为温和的上涨而不会暴涨。

最后,如果一个大国政府想延长自己的信用而不是自取灭亡的话,他们也不会选择津巴布韦式的疯狂印钞和大水漫灌,而是会采取定点滴灌(针对特定债务用特定的办法)的方式来将大规模显性债务违约拉长到很长的期限之内,所谓“以时间换空间”来解决债务问题。

当然,你要是具体问我债务庞氏骗局最终破裂的时间要多久——诚实的说,我也不知道。

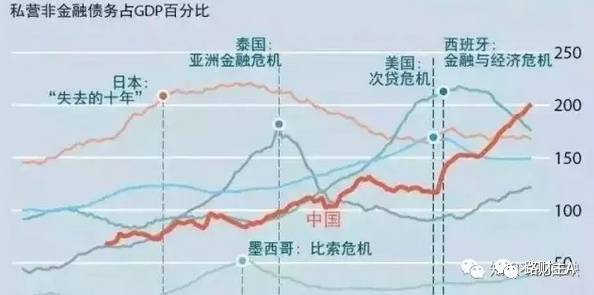

数据虽然不会骗人,但每个经济体所能承受的数据高低不同,这个,和政府的控制力、人民的忍耐力、经济体系的韧性等都有关(举例来说,日本的政府债务/GDP持续多年维持在150%以上水平,日本经济并没有崩溃,而很多发展中国家往往超过80%经济就会崩溃,发达国家也基本没有超过120%的)。

在这里,借用别人的图,我最后倒是可以给你展示下各国爆发金融或经济危机时期私营非金融部门债务占GDP比例的情况(数据截止到2015年底),该怎么来理解,那是你的事情咯!

财经自媒体联盟

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有

第一财经日报

第一财经日报  每日经济新闻

每日经济新闻  贝壳财经视频

贝壳财经视频  尺度商业

尺度商业  财联社APP

财联社APP  量子位

量子位  财经网

财经网  华商韬略

华商韬略