来源:初善投资(ID:Good-invest)

证监会规定可以持有正股(即发行可转债的股票)的股东可以参与可转债的配售,那么发行可转债的控股股东岂不是可以参与配售,然后在可转债上市后立马卖出获取暴利吗?于是我查询了最近发行可转债的大股东行为。

根据东方雨虹9月29日的《公开发行可转换公司债券发行结果公告》显示,本次发行人民币18.40亿元可转债,本次发行向原股东优先配售15,731,339张,即1,573,133,900元,占本次发行总量的85.50%;网上初始发行数量为2,668,660张,即266,866,000元,占本次发行总量的14.50%。即发行总量的85%优先配售给了原有股东。

那么控股股东呢,公司控股股东李卫国及其一致行动人李兴国共计配售雨虹转债5,627,631张,占本次发行总量的30.5850%,即5.63亿元。

10月20日雨虹转债刚上市,10月24日大股东李卫国先生就迫不及待的披露了减持公告:公司接到控股股东及其一致行动人通知,自2017年10月20日至2017年10月23日下午深圳证券交易所收市,控股股东及其一致行动人已通过深圳证券交易所交易系统出售其所持有的雨虹转债合计1,840,001张,占发行总量的10%。减持合计1.84亿,约占三分之一。

三日后的27日,即减持完成,再次显示出迫不及待:自2017年10月24日至2017年10月27日下午深圳证券交易所收市,控股股东李卫国已通过深圳证券交易所交易系统出售其所持有的雨虹转债合计1,840,000张,占发行总量的10%。这三天雨虹转债的均价约在118元,那么李卫国先生减持后盈利184*(118-100)=3312万元,从10月18日缴款到28日减持完毕,李卫国先生10天用1.84亿赚了3312万元。十天收益率18%,年化648%,真是一笔大赚的好戏啊。

看到这,我似乎明白了为什么今年的上市公司如此热衷的发可转债了,又是一年韭菜成熟时,赶紧收割吧,趁着监管部门还没发文禁止,错过就没有机会了。当然,我开始想这或许是个案,毕竟这么这么明目张胆的长亭外古道边芳草天的去赚钱是不是不太好,我又查询了今年另外两只可转债,一个是国泰君安发行的君安转债,一个是久其软件发行的久期转债,然而事实是:这么容易赚的钱傻子才不赚。

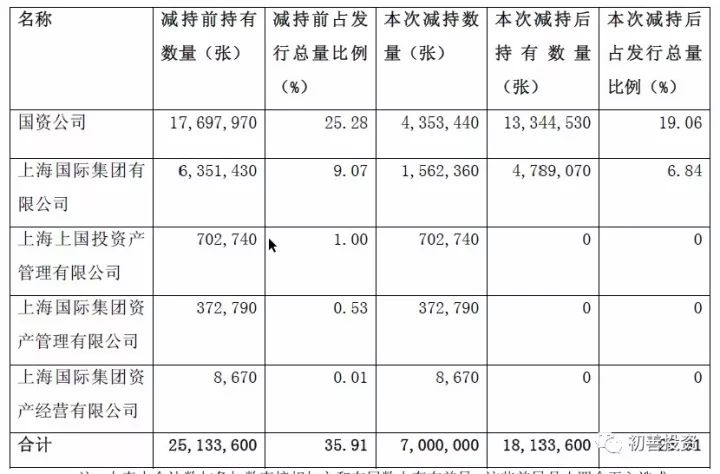

国泰君安7月25日(可转债21日上市)公告:公司于2017年7月7日公开发行70亿元可转债(70,000,000张),国资公司及其一致行动人合计认购25,133,600张,占发行总量的35.91%。根据国资公司的告知函,截至2017年7月24日下午上海证券交易所收市,国资公司及其一致行动人合计减持可转债7,000,000张,占发行总量的10%。100元每张的成本,减持均价在123元左右,即7亿10天赚了1.61亿,10天收益率23%,年化828%,可以说轻松秒杀趣店。

及其软件也不好意思免俗,久期转债28日上市,29日就公布了减持公告:公司于2017年6月28日接到上述三位股东通知,2017年6月27日至2017年6月28日期间,公司控股股东久其科技、实际控制人董泰湘女士和赵福君先生分别通过深圳证券交易所出售其所持有的久其转债1,457,258张、457,671张和50,732张,分别占久其转债发行总量的18.68%、5.87%和0.65%。减持1.97亿,以114的均价计算,盈利2752万,年化收益率也在504%。

我相信监管部门制定原有股东配售的初衷是好的:比如控股股东持有可转债可以增强可转债投资者的信心,比如维持原有股东的控股地位和原有股东的利益不受侵犯,比如防止有些控股股东变相减持。但是随着这里面的利益越来越大,已经演变成上市公司大股东无风险套利的手段,因为在现有市场条件下,可转债几乎不可能破发。

一边是再融资的无数限制,一边是鼓励可转债的发行,一来一去,100多家上市公司公布可转债方案,相信很多上市公司股东摸清楚该套路后,大家肯定会见到更多的可转债方案。

当然可转债作为企业的一种融资手段必须给予鼓励,作为投资者的一种新的投资选择,必须激励,但是这种套利行为建议予以关注。监管部门可以通过修改可转债发行的配售模式,比如直接取消配售,可转债全部使用申购模式,让更多的小股民收益;比如增加大股东参与配售后的限售期,减少大股东的套利行为。

本文仅代表作者个人观点,不代表本公众号立场。本公众号转载此文仅出于传播更多资讯之目的。如有侵权或违规请及时联系我们,我们将立刻予以删除。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有