本周四2017年三季度最重要的经济数据——三季度GDP即将公布。这个数字的重要程度不言而喻,简单来说,它是一个承上启下的作用,可以以此推测第四季度,乃至明年中国经济可能的趋势,同时,大家最关心的货币政策变化,应该说很大程度受到GDP的左右。

那么,三季度GDP究竟会是多少呢?其实笔者已经提前知晓了!

不少朋友可能会问,结果还没公布,笔者怎么能知道呢?

先说笔者可没什么内幕消息,都是从公开资料获得信息,但笔者之所以说已经知道三季度GDP,那是因为,央行方面已经主动爆料了!

今年早晨,4点多,在央行的官网上我们会发现一条新闻更新,题目为:

中国经济前景:多方合力推动增长——周小川行长在2017年G30国际银行业研讨会上的演讲及问答

这是一条关于央行行长参加G30国际银行业研讨会的新闻。在这条新闻的开头,就包含有央行对于三季度以及四季度中国经济增长的预估,让我们一起来看看,央行是怎么说的:

2017年10月15日,中国人民银行行长周小川在华盛顿出席国际货币基金组织/世界银行年会期间,在G30国际银行业研讨会上就中国经济前景发表演讲,主要内容如下:

过去几年来中国经济增速持续放缓,自此前高于10%降至2012年的8%左右以后,继续降至2016年的6.7%。但今年以来经济增长动能有所回升,上半年GDP增速达6.9%,下半年有望实现7%。推动经济增长的动力主要来自家庭部门消费的快速增长,1-8月社会消费品零售总额同比增长10.4%,消费对象逐渐从传统的商品转向服务,因此服务业发展加快,第三产业增加值占GDP比重从15年前的约40%上升为当前的55%。经济增长促使就业整体保持稳定,1-8月新增城镇就业约1000万人。这也是中国庞大的人口规模需要保持的就业增长速度。同时,CPI同比增长1.8%,PPI增长6.3%,名义GDP增速达9.5%。

从货币供应和信贷数据看,今年初以来,中国已进入去杠杆进程,广义货币供应量M2增速持续放缓,当前已低于9%。整体杠杆率开始出现下降。虽然幅度不大,但趋势已经形成。金融危机以后,中国开始实行积极的财政政策和货币政策应对危机,所以在2009年后的两年内中国债务占GDP的比重大幅上升,但这是值得的,因为中国经济很快从危机中恢复。现在,中国需要将杠杆率降下来。

大家应该一眼就能看到,央行对于中国经济下半年经济增长的表述里,相对直接的用了一个数字,有望实现7%!

这个数字当然很直观的可以理解为中国经济确实在不断的向好,这一表现远远超出2016年底,2017年年中人们的预期。或许是看到中国经济的优异表现,国际货币基金组织在10月10日发布《世界经济展望》更新报告中,连续第四次上调中国2017年的增长预期,如今的数字已经从6.5%上调到6.8%。

央行的爆料应该说打了不少人的脸,尤其是一部分一些眼界比较窄,格局比较小的自媒体,看到一个月经济数据稍微有所调整,就开始……

说道经济数据,上周其实还有一个重磅的经济数据公布,就是货币供应量。最新的数据显示,中国9月M2、社融、新增人民币贷款均超预期。

这个数据一出,和笔者的预计一样,又开始有媒体,大利好,谁谁笑了,货币政策可能见底了云云。

但笔者想说这基本上是犯了逻辑上的错误。为什么这么说呢?有几个因素。

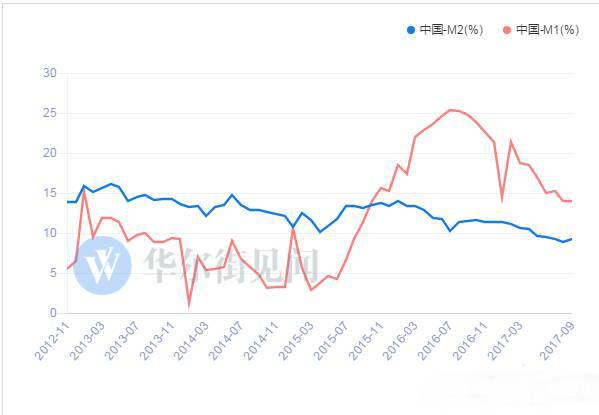

第一,仅凭M2一个月的小幅度回升,就确认为货币政策紧张程度的改变,这有点太仓促了吧。之前暴哥说过,由于金融创新,M2作为货币中介目标的作用已经越来越弱。而从趋势性来说,大家看看,M2整体来说一直是下行的,尽管中间有起伏,但大趋势一直没有出现真正的逆转。

M2走势变化

第二,这些人的论据,最关键的一点是中国经济可能会出现更大的压力。但是央行已经提前剧透告诉大家,2017年下半年经济有望重回7%。这么明显的暗示,如果熟视无睹,选择性忽视,那么如何能够对今后的货币政策变化做出预判呢?这也是暴哥之前所提到的,定向降准的实际作用没有大家想的那么宽松的原因。每次那计算器计算一个维度的货币供应量,而不是从全局的角度观察市场实际的货币状态,这本身其实意思就不大。

看看十年期国债的走势,时隔两年收益率(利率)再次突破3.7%,你能说定向降准改变了市场此前的预期吗?

第三,在央行的文章中,央行重点提到:

今年初以来,中国已进入去杠杆进程,广义货币供应量M2增速持续放缓,当前已低于9%。整体杠杆率开始出现下降。虽然幅度不大,但趋势已经形成。

现在,中国需要将杠杆率降下来。

这两段话应该在明显不过了。笔者稍作一些解读,这段第一点说明,M2趋势放缓是趋势性的,并不是暂时的。这在央行的货币政策执行报告等很多文件中已经多次提到了;第二点,杠杆率才开始出现下降,趋势才形成,也就是说未来这个过程仍然会持续下去,且周小川强调,中国需要把杠杆率降下来。

杠杆率怎么降下来呢?笔者从两个维度探讨这个问题。

一个是全局的角度,这其实简单而言就是货币政策。想要把杠杆率降下来,最关键的其实就是管住货币的阀门,通过各种可能的方式减少货币供给的速度,让货币供应量降下来。美国之所以敢加息和缩表就是看到经济表现差不多之后,如果再要继续执行宽松的货币政策,那么对于长期经济发展的弊端就会大于益处,短期好像市场和民众其乐融融,长期来看,风险会变得远大于收益。所以耶伦们为何不顾通胀目标也要加息就是因为这样;其实连股市巴菲特都说,股市在现有的利率水平才合理,如果加息了,还合理吗?(此处都是美股)

同样的道理,中国目前的经济发展和势头非常好,尤其我们已经还处于经济结构转型的关键阶段,从决策层的态度其实很明显能看到,速度和规模的量化指标已经弱化,只要就业数据平稳即可;而质量因素,经济结构性因素是摆在第一位的,这也是长期经济发展所必须的。

第二维度其实是重点环节。除了企业端降低债务,降低杠杆以外,大家能够看到居民层面,债务率其实已经不低了。

根据姜超的统计,居民总负债占可支配收入已经突破80%,也从斜率也就是增速来看,还处于一个快速增长的过程。

根据最新的货币数据:

9月份居民中长贷增加4700亿,环比回升,且增幅依然较高。居民短贷增幅上升至近2500亿,前三季度居民短贷累计增长了1.53万亿,比去年同期多增了1万亿,高增的背后应与房地产市场有关。

也就是很多人现在已经摆脱传统途径,转而利用短期贷款,用短期资金投资流动性和可支付性越来越差的房地产市场。这种期限错配其实比单纯的杆杆率潜在风险更大。

因此,大家认为,从全局和局部,尤其是房地产行业的潜在风险来说,货币政策可能像某些人像的那样变化吗?

接下来,笔者以为,如果我们从宏观经济——货币政策——投资市场这么一条简单粗暴,且循环往复的链条来预测接下来的投资市场。那么可能最直观的会得到这么一个结论,宏观经济向好,货币政策维持中性,房地产市场会受到持续严厉的对待,股市要看人们在经济向好和货币政策之间的相互预期变化。

而如果我们把全球主要国家和地区的货币政策通盘考虑进来,那么美国缩表和加息,欧元区仍然宽松,但宽松的程度在收缩,日本短期之内不变。从边际变量来看,全球主要是一个收、稳的过程,我们中国可能也在这个趋势之中,和其他国家求大同,存小异。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有