推荐语

有限合伙制私募基金的税收问题一直是从业人士头疼的一个问题,即使是一些私募基金行业内人士也可能只能了解一二,真正应用时没有底气。作者古成林,结合深厚的专业功底和实践经验,精要地对此进行的解剖,值得细细研读!

作者:古成林 就职于北京国税,本文仅代表个人观点与任何单位无关

搭建以有限合伙制私募基金为基础的投资架构,从税收的角度看,目前主流的投资架构有改进的空间以达到增加税收确定性和降低税负的作用。本文主要介绍通过优化投资结构和在低税率地区注册两种方式达到降低税负的目的。

由于部分政策暂不明确的原因,和一些其他情况,本文在第三部分,其实作者已经做出了两个比较模糊的提示,其中的具体内涵需要读者自己体会。

一

有限合伙制私募基金相关税负情况

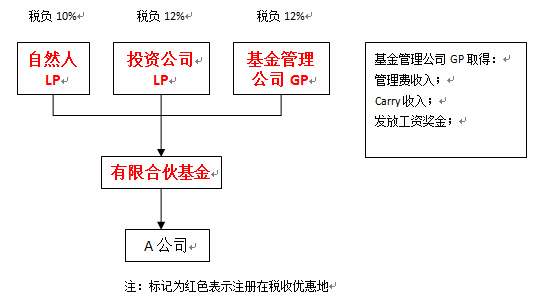

通常情况下,有限合伙制私募基金的投资架构如下图所示:

1

自然人投资者税负

在以上结构中,有限合伙基金取得并分配给自然人投资者的投资收益(来源于所投项目的转让所得),根据国税函[2001]84号文件规定,不并入合伙企业的经营收入,而是穿透缴纳个人所得税,通常是股息、红利的个人所得税率是20%。如果自然人通过有限合伙LP进入有限合伙基金,那么有限合伙基金分配给有限合伙LP的投资收益同样适用穿透规则,由自然人投资者缴纳个人所得税。

如果有限合伙基金取得股权转让所得,根据北京、天津的地方规定,由自然人投资者应就转让所得缴纳20%个人所得税。其他地方有可能需要投资者个人按照生产经营所得缴纳个人所得税。

2

公司投资者税负

如果公司作为有限合伙基金的LP投资者,那么有限合伙基金分配给公司的投资收益,是否可以免税,存在不确定性,在国内不同地方有不同规定,情况不一而论。以北京、天津为例,这些地方的公司取得合伙企业分配的股息,可以作为免税投资收益。再有,不论有限合伙基金分配给公司投资者的收益在分配环境公司是否缴税,公司再分配给个人股东时,个人股东仍然要缴纳股息、红利个人所得税,分配给公司投资人时免税。

如果公司作为有限合伙基金的LP投资者,取得股权所得,该转让所得需要缴纳企业所得税,税负可能为25%。

小结:

通过以上分析得出三个结论:

一是,如果采用有限合伙架构进行投资,那么最终的投资人税负,在不考虑其他因素的前提下,与投资人自身的身份有关;

二是,整个投资架构的税负,与各地执行合伙企业税收政策的口径有关;

三是,多层有限合伙架构,在税收上的作用不大,税负基本等同于一层有限合伙架构。

那么,有没有可能利用现有的投资优惠政策,通过优化有限合伙企业投资架构达到合法节税的目的呢?答案是有的。

二

利用税收优惠地建立投资架构

目前我国境内存在多个特殊的税收优惠区域,主要的税收优惠类型有:

1.个人工资薪金所得税,地方返还一定比例,例如返还50%;

2.投资类公司企业所得税率,在法定优惠的基础上,再返还一部分地方分享比例,例如在优惠税率15%的基础上,地方返还分享50%,即实际企业所得税率为12%(15%*60%+15%*40%*50%=12%);

3.个人股息红利、财产转让所得税税率,地方返还一定比例,例如地方返还50%,即实际所得税率为10%。

利用以上优惠政策可以搭建以下投资架构:

1

自然人税负

如果有限合伙基金注册在税收优惠地,根据代扣代缴政策,由该有限合伙企业在注册地代扣代缴分配给个人的股息红利和股权转让所得20%的个人所得税,其后可以申请返还部分税款。

2

投资公司LP税负

如果投资公司LP注册在税收优惠地,其主要的收益来源是转让A公司股权获得转让所得,那么有限合伙企业取得的财产转让所得按照“先分后税”的原则分配给投资公司后,在投资公司层面缴纳企业所得税,根据以上分析,实际企业所得税率可以降低到12%。

如果投资公司再将税后收益分配给其他境内公司法人,则投资人取得的股息收益免税。

如果投资公司将税后收益分配给自然人股东,需要由投资公司代扣代缴个人所得税,税率20%,如果投资公司处于税收优惠地存在投资返还政策,则个人所得税可以申请部分返还。

如果投资公司税后收益分配给合伙企业,则分配时计入合伙企业的所得,按照“先分后税”的原则进行分配。

3

GP基金管理人税负

项目公司需要承担项目运营管理的职责,如果注册在税收优惠地,其收入和支出的纳税情况是:

1.管理费收入。该收入需要缴纳6%的增值税,和12%的企业所得税,增值税部分可能存在地方返还;

2.投资项目的分成收入。通常20%左右,该收入的税务处理要点就是在会计处理上按照投资收益入账,避免按照管理服务收入处理,这样可以避免缴纳增值税(非上市公司)。如果按照财产转让收益缴纳,只需要企业所得税。

3.GP基金管理人发给员工的工资、奖金。该部分支出在税收优惠地代扣代缴个人所得税后,可以申请财政返还。

小结:

通过以上介绍可以看到,对整体投资架构税负影响最大的是靠近投资标的公司的底层投资架构,如果这一层的投资主体能够取得一定的税收优惠,对于后续的利润分配,不论是分给公司还是自然人都是有好处的,可以取得税收利益。在自然人投资者要介入的情况下,通过公司进行投资比通过合伙企业或直接投资有限合伙基金的税负更重。

三

利用金融和其他方式建立投资架构

以上讲到的利用在税收优惠地注册股权投资类合伙企业,和其他投资管理平台企业,可以在现行税收优惠范围内,最终把个税和企业所得税税负降低约50%。如果在这些基础上加入资管产品、信托计划等金融工具,再结合其他方式,有可能进一步降低或递延投资人税负。

在考虑税务结构方面,还应该充分发挥各类投资主体的身份特点,比如,考虑有限合伙+公司制的组合。公司制企业虽然不具备税务穿透的优势,但是却存在亏损弥补等优点。如果在多层结构中适当设置公司形式的投资参与方将使得税务处理更加灵活。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有