导读:现在人人都知道国家印了太多钞票,那么钱印了这么多,都跑到哪里去了?钱印多了会降房价吗?如何才能跑赢印钞机?

今天的百万元户,

才是过去的万元户!

请点击此处输入图片描述

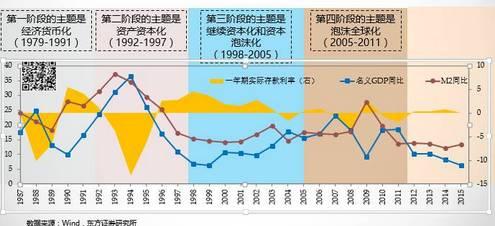

这张图非常重要,它告诉在过去三十年时间里,我们的M2,也就是广义的购买力,简单来说就是印钞,它对应的是那根红色的线,对应的是左边这张轴,从1986年开始有这个数据到现在一共印了280倍左右的钞票。

什么概念?也就是如果1986年你有1万块钱,你是万元户,现在相当于你的等值财富是280万元户左右,年化以后,每年年化增长是21%,并且持续30年,这意味着什么?意味着如果不能为财富增值、保值,每年增长21%,并且持续30年,你的钱就贬值了,这是我们整个国家流动性的增长速度。

在这过程中可以做个比照,也就是GDP增长速度。中国奇迹,非常了不起,实体财富从1986年到现在每年增长大概16%左右,16%是名义GDP,也就是有10%左右的实际GDP再加上每年5%—6%左右的通胀,所以是16%,它对应的是那根蓝色的线,这就是被称之为中国奇迹的来源。

我们看到美轮美奂的基础设施,大家穿的、用的,包括这么多成功的企业,都是属于这个类别的。大家可以简单算一下,每年21%的钱印出来了,实际增长需求出来的话,实际钱到哪里去了。

钱发多了,房价就会降?

钱发多了,物价肯定要涨,但商品有成千上万种,人民币却只有一种。因此,当人民币膨胀的时候,只有某些供不应求的商品和服务才会涨,供过于求的商品和服务则不会涨或涨得相对少。

但是,有些东西既不能通过产能扩大来增加供给,也不能通过全球贸易来扩大供给,当需求增大的时候,该东西的供不应求导致价格上涨。如北京、上海、深圳的住宅,由于这些城市土地供给是有限的,作为不动产,无法通过国际贸易来进口土地,随着货币的泛滥,城市居住人口和投资人口不断增加,购房需求大幅上升。

如今,农民都不愿种粮食了,但粮库都满得放不下大米。中国的人口不到全球的20%,但猪肉的消费量却要占到全球的52%。所以,就我们的消费需求而言,目前大部分商品已经是供过于求了,这也是为什么国家提出去库存、去产能的原因。

但有些商品也兼具投资品的功能,如住宅、大宗商品、贵金属等,尽管从消费需求而言已经供过于求,但投资或投机需求的上升,同样会导致其供不应求,即便像生姜、大蒜这样不宜久存的农产品,也可以大肆炒作。

民间有一种颇为流行的说法是,如果货币贬值,则楼市泡沫就自然化解了,贬值可以取代房价下跌,有很多学者批驳了这种观点。实际上,物价、楼价、汇价都是货币现象,货币发多了,不可能被冻结起来,总是会像一群流窜犯一样到处作案。贬值与稳房价之间看似无逻辑关系,但作为货币泛滥下的两种现象,同时并存的可能性还是存在的。

重要的是要把脉热钱流向,从过去股价的过度上涨到如今的房价过度上涨,似乎都是热钱的杰作。只要货币发多了,就会找一个地方去宣泄,热点转移或许是随机的,但热钱的宣泄却是必然的。

当越来越多的人意识到国内投资机会的减少、回报率在下降、风险在加大的时候,意识到房地产投资获得的巨大财产性收入需要锁定胜利成果的时候,最终都会把目光投到了换汇上。

过去三十年,未来十年

两样资产跑赢印钞机!

这张图更加重要,据说这张图一方面引发了对房地产这一轮抢购,另外引发了对于科技股、创新股无穷憧憬。这根蓝色的线,我们称之为洪荒之力,所有人的努力奋斗,不管是做公司的、做投资的、做投机的、做配置的,都在跟这根轴搏斗。也就是在这过程中我们找到了极少数的成功投资或者资产,能够跑赢这台印钞机。是谁呢?这里给大家做一点分享。

第一是非常出名的中国传统的瑰宝冬虫夏草。从有数据的1990面开始到最高峰2013年,3500根的冬虫夏草从大概每斤150块钱一口气涨到21万,非常了不起。这里头你要做年化,放到30年里面做比较,增长率是22%,印钞速度只有21%,而增值速度是22%,你就赢了。当然大家都知道,冬虫夏草有一个缺点,不能买一大堆放在家里,如果你都吃了也就升天了,它不耐储藏。

第二,我看到有很多上海公司和上海企业家,恭喜你们,你们都拥有了,就是那根紫色的线,就是上海的车牌。上海车牌2001年第一次进入标准市场化拍卖过程,这个过程中当年12月份拍出了宇宙最低价,一张车牌100块钱,最新成交价应该是8640块钱,也就是从2001年到最新大概涨了800倍。800倍要做年化,它的收益率是25%,没有任何问题。但是你也知道,现在你肯定也没有办法买一张车牌号在家里,因为这是被禁止的。

另外我们看股票市场,也就是那根黄色的线,当然这里有很多上市公司,你问问自己市值的增长。黄色的线代表腾讯,亚洲目前第二大市值公司,在它上市2004年价格是4.5元钱,这是二级市场的良心之作,最高涨到750块钱,也就是说,从04年到16年12年时间涨了190倍。年化以后接近20%,注意我这个年化是30年的年化,不是这12年年化。但是有一个很不幸的消息,马化腾先生自己在6.5元的时候抛了很多。在极少类高速成长的股票能够满足你的要求,当然我们必须把眼光放得更长远一点,不能光看二级市场,因为在二级市场上以炒股为生,做到年化21%的收益并且持续30年,活着的人只有一个,就是巴菲特先生。

现在转向那根红色的线,也就是房子,大家都关心房子怎么样。因为大家知道中国真正有市场化的房地产是从1998年开始,所以我们样本很短,从99年到现在红色的线记录的是上海四个核心区域房价走势,大概是静安、卢湾、黄埔和徐汇,什么叫样本数据呢?就是这套房2001年买什么价钱,现在买什么价钱,20年20倍,但是上海不光有这四个区域,还有更加远一点的区域。其实房价疯涨也就是过去十年,大概十年10倍,这是平均房价。

如果你用现金去买就傻了,因为收益只有6%而已,如果加了杠杆的话,首付两成就是5倍杠杆,最后结果是23%。这就是为什么核心城市跟核心区域的房价经久不衰永远不败的道理。

当然可以尝试其他的策略,可以配置理财、配置黄金、配置其他的东西。但根据我们的样本数据显示,在过去三十年里头只有配置两类核心资产,第一加了杠杆核心区域的核心地产,第二极少数的科技型、前沿型、成长型的股票,否则是搞不定这台印钞机的。

大家马上就有两个问题,第一个问题,这个规律只是适用于中国还是放置四海皆准?第二个问题,过去三十年里头是这样,未来十年是不是也是这样?我可以告诉大家,对于这两个答案我们现在都是YES。我看了一下中国十大富豪排行榜,只有宗庆后是做实业的,其他就是王健林、马云、马化腾等等这些人。世界前十名富豪不一样,加了两个人,第一是ZARA的老板,卖衣服的,还有一个是墨西哥电信大亨,其他人还是比尔盖茨、facebook老板、google的老板,这个世界没有变化,大家仍需努力。

未来5年很关键

经过这一轮腾挪以后,国家本来想尝试的,比如解决一部分国资向民资来嫁接的去杠杆的方式,以及通过PPP鼓励民间资本进入基础设施领域政府向居民转移的杠杆,以及大规模的并购转向新型行业杠杆迁移的动作都已经开始,但这里面有一点很有趣,因为在两年前提出这个杠杆的时候有一件事情我们没有预见到,是民间资本有一种巨大的冲击力或者是政策博弈的情绪。

什么概念?我们看一下最新数字就知道,现在M1,M1就是活期存款加上现金,M1增速是24%,你拿这么多活期存款干吗呢?因为M2只有11%,你囤积了大量现金和准现金,所以现在的问题就存在着政策博弈。

举个例子,我们本来要搞一个改革牛,结果变成了杠杆熊,本来我们要通过供给侧改革消解煤炭跟钢铁的产能,结果现在变成这个样子。这就意味着现在的政策制定跟市场博弈变得非常困难,在未来这种情况可能继续下去。

投行无非就是把融资成本降下来,为实体经济输送更多的弹药,同时包括SDR等一系列的国际化使得债务向海外进行延伸,让老外来买一部分单,但因为汇率的问题目前被暂停了。

现在的问题是在于全球宏观政策协调变得非常困难。接下来这五年尤其重要,整个杠杆迁移的过程就像走在刀锋边缘一样,稍微走边缘一点就会掉下去,会出现2015年股灾那一轮的风险。那我们怎么办?未来五年里,如果干得好我们就是欧美,干得差我们就是拉美,我现在越来越觉得这不是一句玩笑了。

来源:综合自lixunlei(lixunlei0722)、东方证券首席经济学家邵宇的在第三届(2016)中国城市资本竞争力暨A股上市公司未来价值排行榜发布盛典上的演讲

本文选自网络

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有