来源:冷眼观经济(pp20160717)

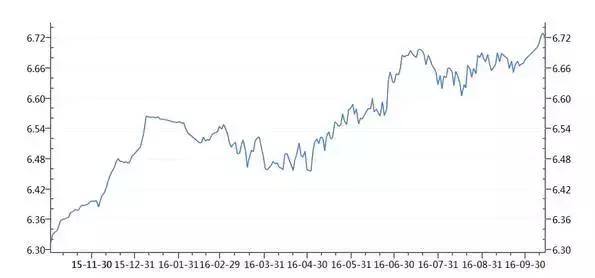

国庆节后,人民币贬值一天一个台阶,连续刷新6年新低。

10日,人民币中间价跌破6.70;

11日,人民币中间价逼近6.71;

12日,人民币中间价跌破6.72;

13日,人民币中间价逼近6.73,在岸人民币汇率也跌破6.73!

美元对人民币中间价走势图

在人民币贬值的同时,B股指数大幅跳水,跌停潮重现江湖,截止至17日收盘,B股指数跌6.15%,创今年1月份来最大单日跌幅。

B股指数K线图

市场人士分析称,B股大跌有三个诱发因素:第一是人民币近日不断创出新低;第二是港股早已经率先调整,这次B股有跟着港股跌的因素;第三则是美国货币基金新规10月14日生效,有市场人士解读为美国要进一步吸引海外资金回流。

未来,恶性通膨 房价暴跌?

今天,大V曹山石在微博上表示:

明年起,冰箱将迎来整体涨价,这是国内冰箱五年来首次提价,涨价原因是原材料价格大幅上涨;相对于国庆节前,全国水泥均价已上涨4.6%且上涨势头不减,原因是受煤炭价格上涨等多因素推动;今年初至今,动力煤主力合约价上涨76%,焦煤主力合约上涨80%。不推高房价,资金就去推高物价。

人民币汇率贬值,未来通胀可能会起来,房价也可能会下跌。中投证券张捷给出了逻辑传导(包括货币政策的三次选择点):

汇率跌→货币政策?→物价起→货币政策?→房价下跌→货币政策?→汇率

再跌、物价再起。

11 月、 12 月美联储再次加息,美元升值,人民币贬值。

汇率下跌到一定程度将会传导到国内的一般价格水平,即未来“汇率、物价、

房价“演迚的第一个阶段,预计四季度到明年上半年将是”汇率跌、物价渐起“的阶段。

在这个过程中,货币政策的选择集中亍对于汇率贬值的干预程度。有两个选择:

如果延续入篮前的较强力干预,延缓了汇率跌向物价起的传导过程。然而,却消耗了外汇储备,将更大的压力和风险留给了第三个阶段。

如果货币政策减少对汇率的干预,那么,汇率的下跌转化为一般物价水平上涨的时间缩短。如此做,减少了外汇储备的消耗,但货币政策徆快面临第二阶段抉择,即面对“高物价、高房价“的抉择,即”物价起→货币政策?→房价下跌“。

在这个阶段,货币政策又有两个选择:强力反通胀不温和反通胀。最终导向都是货币政策的被迫转向以及房地产价格的下降,只是时间不节奏的不同。

房地产价格下跌后,挤出的流动性要么流向国内,要么流向海外,对应的是国内通胀的迚一步走高或汇率的再度贬值。此时,货币政策面临第三阶段的抉择。

楼市和汇市,一个都保不了

10月15日,吴敬琏表示:一只手拼命发货币,另一只手摁住房价价格?不可能!

这一轮离岸人民币兑美元的迅速走贬,我们可以理解为受到美元加息预期上升、美元指数快速走强的影响(再次站上96关口),我们还可以理解为正式加入SDR后,人民币自由流动的管制会放松,投资者对人民币的信心不足,人民币空头采取的一种试探,央妈是否出手,当前还未可知。但是入篮后的走势基本已经确定无疑了,开启地心之旅,一落千丈。

中国稳汇率与保房价之争已经很久,前段时间官媒出来辟谣,说中国不存在这种困境,如果不是此地无银,也说明是欲盖弥彰。但是,从目前的形势判断,中国或许已经作出了选择:资产价格和汇率都要保,目前所做的是在两者间采取措施,力图保持谨慎的平衡。

两个盖子盖三个坛子,这注定就是一场鸡飞蛋打的双不保游戏。有人拿出俄罗斯“弃汇保楼”和日本的“弃楼保汇”两种模式,进而分析出我们面临的只是选择问题,两者中至少可以保一个。那么以下我将分析,我们的情况和他们是否相同?楼市和汇率,我们到底是能保一个,还是两个都保不住?

俄罗斯的弃汇保楼

火爆的楼市。先来看看俄罗斯的选择。自2005年下半年起,俄罗斯国内房价开始一路攀升,全国主要公寓平均售价从2005年接近20000卢布/平米涨至2015年底的51530.15卢布/平米,其房价(折算成美元)在2013年更是曾最高达18.17万卢布/平米。

俄罗斯国内火爆的楼市主要得益于三点:第一、俄罗斯对国内房地产政策支持力度很大。2005年年底,普京将住房并入国家四大优先发展项目,承诺2012年前将实现全俄总人口的35%拥有必需住房,以后逐渐达到60%-70%。第二、超发的货币推动了俄罗斯国内房价的大幅上涨。俄罗斯的M2/GDP在2010年之前持续维持在高位, M2增速与GDP增速差额显著高于其他金砖国家与发达国家,平均年度差额超过15%,同期美国的平均年度差额仅2.34%。第三,2010年之前原油等大宗商品的整体上行周期也使俄罗斯资产受国际资本青睐,吸引各路国际资本蜂拥而至。

经济恶化。

国际能源价格的下跌使得俄罗斯的出口创汇能力大幅下降,外汇储备不断下降;因为乌克兰问题西方对俄罗斯的制裁使资本外流加剧,而部分俄罗斯企业被阻断的海外融资渠道也使其融资成本短期大幅提高。俄罗斯国内经济自2013年开始急转而下,GDP季度同比从2013年初的1.7%一路下滑至2014年底的-0.77%;同期,俄罗斯RTS指数也从1638点下探至790点、CPI同比则从7.1%上升至11.4%。

弃汇保楼。

在外汇储备迅速降低、经常项目收支转差、卢布对美元持续贬值的背景下,俄罗斯政府毅然决定“弃汇”。为应对危机,俄罗斯选择“弃汇保楼”的策略:自2014年3月起先后6次将基准利率由原先的6.5%上调至2014年12月的18%,并动用超过1000亿美元外汇储备。

然而,俄罗斯经济原本就已暴露在衰退的风险中,不仅国内通胀高企,暴跌的油价亦使其财政赤字急剧扩张,俄罗斯政府在此背景下不得不收紧财政预算。过高的利率不仅无法缓解资本外流风险,更急剧加大了俄罗斯经济进一步下行的风险。俄罗斯央行于2014年11月10日发布紧急声明,宣布取消外汇篮子走廊上下浮动限制,允许卢布自由浮动,其后卢布兑美元在三个月内迅速大贬超50%。汇率的大幅贬值虽使国民资产的国际购买力下降,但却给俄罗斯释放了巨大经济风险。

汇率自由浮动打开了俄罗斯自主货币政策的空间,俄罗斯央行因资本大量流出、通胀飙升将基准利率提高到了史无前例的18%,紧缩的货币政策加剧了俄罗斯的衰退。在汇率充分贬值之后,俄罗斯央行因资本外流的趋缓得以略微下调基准利率。

事实上,在卢布兑美元迅速贬值之后,18%的基准利率将俄罗斯CPI很好地控制了下来,并且在随后俄央行逐渐下调基准利率以缓解经济压力的过程中,CPI始终得到良好控制。

其次,充分调整后的汇率使俄罗斯股市止跌反弹、楼市高位企稳。汇率贬值到位以后,俄罗斯股市从最低的578点迅速反弹至最高1092点;俄罗斯平均公寓售价则维持在52000卢布/平米的高位上下小幅震荡,最低也没有跌破2014年底的价格,弃汇保楼基本成功。

中国可以弃汇保楼吗?

中国具备俄罗斯“弃汇保楼”的条件吗?答案当然是否定的。

1、楼市泡沫程度。俄罗斯在10年间楼市只上涨2.5倍,从2004年5月到2014年3月的10年时间里,中国最主要的4个一线房地产市场——北京、上海、广州、深圳的房价,分别上涨了374%、346%、505%和420%,如果算上这两年的涨幅,至少是5倍以上,中国地产的泡沫,已经超过了日本顶峰时期的泡沫水平,打破了人类有史以来楼市泡沫的记录。泡沫小了可以弃汇保楼,如此天大的泡沫,弃汇的结果就是楼市资金的疯狂套现,涌向稀缺的汇市,140万亿人民币的货币量,抢购3.2万亿的美元,在先到先得效应的驱使下,最终楼也保不住。

2、货币发行速度。中国当前经济规模只有美国的一半,货币发行量M2总量约等于美国和欧盟的总和。美国的M2、GDP之比严格控制在70%以下,中国当前已经达到了2.1,中国半年可以印出一个俄罗斯,1年可印出一个英国,1年半印出日本,这样天量的货币量,是俄罗斯当年所没有的。

我一直强调,做空人民币汇率的最大对手盘不是境外对冲基金,也不是国内的外资出逃,而是这些年超发的存量货币和正在发行的巨额增量货币,是中国大妈。一旦外汇贬值趋势形成,或者像俄罗斯一样放弃汇率干预,人民币将会大幅贬值,就算利率加到50%,楼市也会抵挡不住货币恐慌性出逃的冲击。

3、利率空间和楼市杠杆。俄罗斯当年可以在9个月内将基准利率提高3倍到18%,阻止资金外流,抑制通货膨胀。在我们当前降准降息呼声不断的情况下,央妈敢提高利率、提准吗?不能。

当前,中国的信贷基本全部都是房贷,实体企业已经没有贷款的需求。在首付贷等购房杠杆工具的撬动下,中国楼市的资金链条已经达到了的极限。推行紧缩的货币政策,无异于剪断房企的资金链条,废掉房奴的还款能力,给脆弱的楼市加上最后一根稻草,加速土崩瓦解。

综合以上三点来看,不管是从楼市泡沫程度、货币发行速度还是利率空间,中国不具备俄罗斯弃汇保楼的基本条件。不说其他的,单单就是中国效仿俄罗斯,放弃汇率干预,让人民币实现自由浮动,就会出现严重的后果。

很多人一直认为,人民币贬值可以刺激出口,认为只要人民币贬值中国就万事大吉,一切经济问题都迎刃而解。但是,中国基础原材料、生活必需品、高新技术等对外依存度太高,比如石油、铁矿石、粮食、芯片、发动机等,放弃汇率意味着输入性通货膨胀将快速上升,比如:原油对外依存度超过60%、食用油对外依存度超过60%、粮食的对外依存度接近30%,这几项基本代表了全社会商品价格整体水平,其上涨必然推动通胀整体水平急剧上升。

通胀上升之后,企业除原材料之外的生产要素价格一样上升,甚至上升的更快,在房价没有下降的大前提下,企业因为货币贬值所取得的一点优势马上就会丧失殆尽,老百姓将会承担更多的通胀成本,如果你现在嫌弃石油贵了,也许未来30块钱一升的油、50块钱一斤的大米都是常事,这就是恶性通货膨胀。

大家都有口饭吃,一切都可以忍受,一旦肚子空了,那是会出大问题的。抑制通货膨胀,最有效、最经典的就是紧缩货币,提高利率,中国90年代初为了抑制通货膨胀和疯狂的楼市投机,银行利率最高达到了15%左右,如果未来中国的利率达到这个水平,贷款拿地的房企还能扛得住吗?量体借贷的房奴还能换的上贷款吗?收缩货币的结局就是房价不保,放弃汇率最终还是不能保全楼市。

退一步说,就算我们能承受输入性通胀、货币紧缩的后果,房价不下跌,继续坚挺,但这仅仅是人民币计价的房价价格。当中国放弃人民币盯住一揽子货币,让汇率自由浮动的时候,黄金和美元的价格必定暴涨。比如北京一套房子市场价格是650万人民币,汇率自由浮动汇率为1:6.5,卖房可以兑换100万美元;汇率自由浮动到1:26,房价继续上涨到1300万人民币,你卖房后只能兑换到50万美元。如果出现这种情况,在房屋大量过剩,而美元、黄金大量稀缺、抢购的前提下,老百姓是更愿意持有美元、黄金还是更愿意持有房子?答案不言自明。

所以,放弃汇率的结果,更可能是急速刺穿房地产泡沫,弃汇保楼的结果是:楼市和汇市,一个都保不住。

日本的弃楼保汇模式

泡沫的繁荣。20世纪80年代中期—20 世纪 90 年代初期,日本房地产走向泡沫。20世纪80年代初,随着日本的崛起,日美贸易摩擦不断升温。在此背景下,美国、日本、联邦德国、法国以及英国的财政部长、央行行长于1985年9月在纽约广场饭店达成促使日元、西德马克对美元升值的“广场协议”。

“广场协议”之后,日本政府为了降低货币升值对出口竞争力的伤害、阻止国际资本大量涌入国内,采取了极为宽松的货币、财政政策,宽松的货币政策使货币供应增速常年超过两位数。升值的日元依然不断吸引国际资本大规模流入,日本基础货币在1985年至1987年三年间增长了210%。迅速扩大的货币供给最终将日本房地产市场推向泡沫的末路。1986至 1991年日本房地产价格大幅上涨,日本住宅用地平均上涨92%,三大城市圈上涨154%;商业用地平均上涨111%,三大城市圈上涨205%。同期,日元相对美元却升值61%,日本房地产泡沫风险凸显,其美元价值更被严重高估。

弃楼保汇,主动刺破楼市泡沫。保全日元汇率稳定,日本政府选择大幅提高利率主动刺破楼市泡沫。1989年5月,日本银行迅速大幅加息,将基准利率由原先的2.5%先后5次大幅提高至1990年8月的6%;金融机构对房地产的贷款增速迅速从1987年6月的36.6%迅速下降至1988年3月的10.2%。急剧收紧的货币政策稳定了汇率,却使日本楼市、股市迅速暴跌。1992至1997年间,美元兑日元汇价仅由124.9小幅贬值至130.59;而三大城市圈商业用地价格期间则下跌了37.49%,三大城市圈商业用地期间更是大幅下跌了61.99%;日本的日经225股票指数期间也下跌了36.96%。

日本模式下,虽汇率得以稳定、日元国际地位得以保全,但银行、企业、政府、家庭资产均受损。日本政府主动加息刺破泡沫后,楼市、股市均出现暴跌,开发商、固定资产担保企业、民众持有的资产损失惨重。除此以外,因恐慌或为了解决流动性问题,许多企业和银行被迫相继大面积抛售地产,多米诺骨牌效应使地价循环下跌,持有不动产比例高的企业利润率下滑、流动性告急,甚至部分直接宣告倒闭,银行坏账大面积铺开,财政赤字飙升。

家庭资产的大幅贬值与泡沫破裂期所持有未抵偿使居民家庭收支急剧恶化,不少家庭在家庭资产缩水与负债压力下入不敷出,很多日本男性选择离婚流浪,以保全妻儿财产;中产白领女性投入到了红火的日本AV行业,对亚洲成年人进行了最早的启蒙教育。

但另一方面,从政治层面上,稳定的汇率巩固了日元的国际地位,不仅提高了日本的经济地位,更使日本在制定或修改国际事务处理规则方面获得巨大潜在的经济利益和政治利益。

结语:

当初政府、开发商、银行和媒体合谋,疯狂拉升房价,维持土地财政的时候,就应该想到如今的困局。当初央妈丢掉美元为锚的印钞原则,无节制印钞的时候,就应该想到如今的汇率困局。出来混,迟早是要还的,大限临近,腾挪的空间越来越小。

无可奈何花落去,就等着两朵美丽的烟花在夜空中绚烂绽放吧!凛冬将至,除了观望,我们还能怎么办呢?

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有