作者: 蔡喜洋 苏宁金融研究院特约研究员

来源:苏宁财富资讯(ID:SuningWealthInsights)

近期,多个核心城市密集出台房地产调控政策,“炒楼资金受阻,将转战股市,股市要涨”的传言甚嚣尘上,理论基础就是“楼市股市跷跷板效应”一说。然而,笔者回顾A股历次大牛市发现,基本面、资金面、估值面和政策这四股力量,有三股力量配合,才会爆发大牛市,当前并不具备重启A股牛市的条件,金融资产价格“泡沫”已经泛化,“股债房汇”四大类资产估值都打得比较满,继续膨胀难有趋势,只能交易波动性。

估值洼地难寻,资产“泡沫”泛化

实体经济信用收缩(企业扩张意愿不强)和社会流动性泛滥(150万亿M2对应70万亿GDP),推动中国资本市场快速步入“资产荒”时代——标类、强流动性、有息差空间的资产稀缺。

当前金融资产价格“泡沫”已经泛化,“股债房汇”四大类资产估值都打得比较满:股票市盈率估值40-50倍,较历史中位数偏高;债市估值达到历史高位,对应绝对利率、期限利差、信用利差和流动性利差均处历史底部;核心热点城市房地产因长期存在供求缺口、具备较强金融属性而价格高企,2010年以来近乎翻倍;人民币汇率自2015年“8·11汇改”以来实际有效汇率已贬值10%,在当前美元加息预期较强背景下仍持续承压。

继续膨胀难有趋势,只能交易波动性。理想情况下,资金在各资产市场来回折腾导致区间波动,应对外来冲击和防止内部恶化的能力已极大削弱。政策方面,2016年7月下旬中央政治局会议明确提出“坚决抑制资产价格泡沫”之后,8-9月份“一行三会”密集整顿金融杠杆,9-10月份地方政府陆续出台房地产限制措施,本轮资产泡沫膨胀将告一段落。

从全球房价普涨看中国楼市“泡沫”

其实,不仅是中国,全球主要经济体的房价,自金融危机以来呈普遍上扬态势。其中,固然有货币流动性的推波助澜,但收入增长和人口流入仍是货币发挥作用的根本。下面,我们来看一看全球主要国家的房价表现:

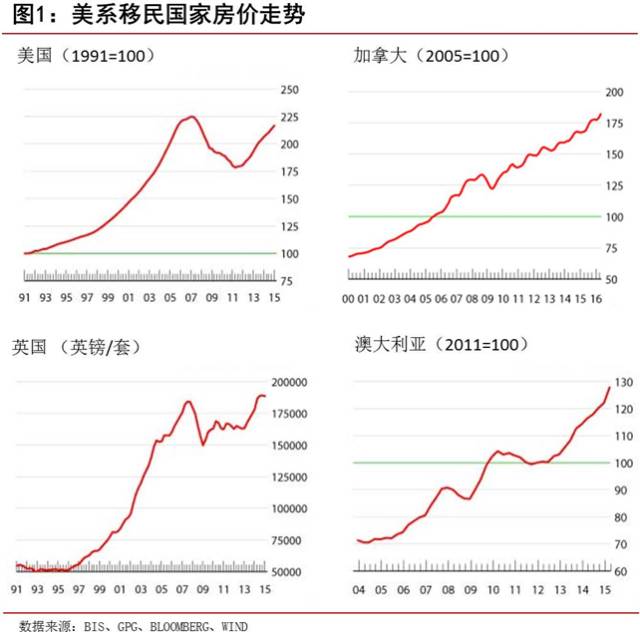

(1)“美系”移民国家具有人口扩张和经济增长双重优势,房价稳步上涨,具体来说,美国、英国房价基本超越了2007年的房价峰值水平,而加拿大、澳大利亚、新西兰受中国需求推动更是逐年上涨,且涨幅惊人(参见图1)。

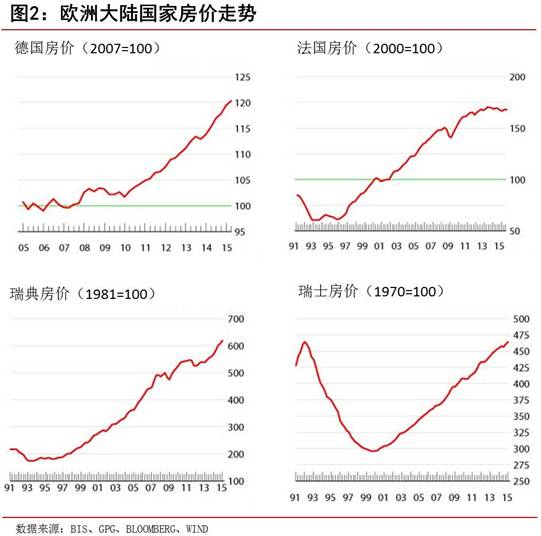

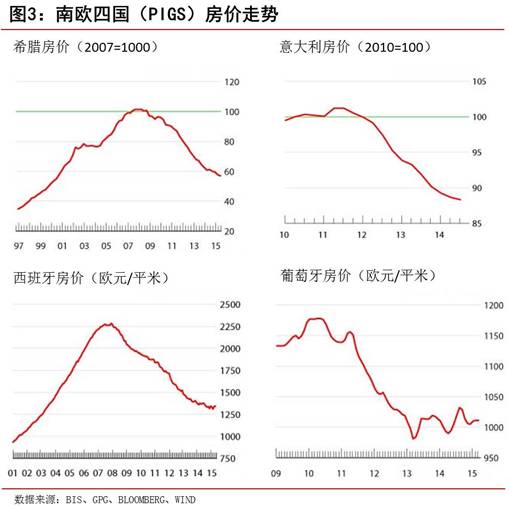

(2)“欧系”国家房价分化:经济健康的国家,房价稳步增长;经济低迷的国家,房价萎靡不振。比如,横盘多年的德国房价自2010年以来显著抬升20%有余,部分核心城市房价更是涨幅超过50%,法国、瑞士、瑞典等高收入国家的房价亦逐年上涨(参见图2);而产业空心化严重、国家债务高企、社会改革迟滞的葡萄牙、西班牙、意大利、希腊表现低迷,其房价泡沫自2008年破灭后,仍陷深度调整(参见图3)。

(3)亚洲主要国家房价均稳步上升:日本东京房价自2013年以来整体上涨幅度约20%,“四小龙”(韩国、新加坡、台湾和香港)房价整体维持上升态势,香港房价2015年调整15%左右,在2016年二季度又重拾升势,印尼、马来西亚、菲律宾房价大体维持逐年缓步上升趋势(参见图4)。

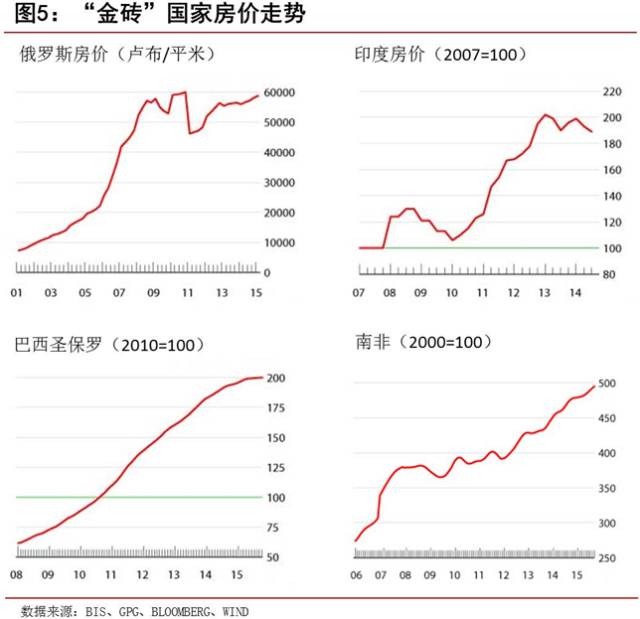

(4)“金砖”国家虽然经济成长性逐步放缓、汇率动荡,但房价依然维持升势或短期盘整消化前期涨幅。2010年以来,巴西、南非、印度涨幅70%-100%,而俄罗期由于石油经济冲击,房价先跌后升,与前期峰值水平相当(参见图5)。

(5)中国楼市在2010至2013年初基本处于盘整阶段,2013年初至今年8月末,中国百城房价平均价格上涨约30%(参见图6,百城住房均价由9812元上涨至12617元),其中一线城市上涨70%(均价由2.4万元上涨至4万元),二线涨幅20%,三线涨幅仅5%左右。

中国核心城市(指一线+热点二线城市)房价自2010年以来涨幅高达80%-100%,是全国房价平均上涨30%的3倍,是全球核心城市平均上涨的40%-50%的2倍。短期来看,有一定的“泡沫”风险。

核心城市房地产“泡沫”,表面看,可能部分地归咎于投机力量加剧短期供需关系的失衡,深层次看,其实是城市“资源禀赋”差距悬殊、土地信用和土地财政收益最大化目标之下的供给不足,与人口流入、收入增长(包括贫富分化)和宽松货币背景下需求膨胀(包括投资、投机)之间的矛盾,而这一矛盾在2003年以来的历次房地产调控中均未得到有效纾解。

中国仍是一个尚处城镇化进程、人口和经济仍在扩张、区域发展和城镇资源禀赋悬殊的国家,核心热点城市的人口吸引力仍未达到平衡点。本轮房地产调控堪称“史上最严”,“最严”两字主要体现在对买家的“限购、限贷”升级之上,此外叠加了对房地产企业销售以及土地开发的合规要求,然而,供给约束仍未见大幅改善的可能。

长期来看,考虑到中国城镇化进程、经济成长性、与非核心城市的资源禀赋差异以及发展潜力等基本面因素,中国核心城市房价“泡沫”更多可能是震荡整理,并以时间换空间。

楼市资金回流并不一定涌入股市

有人认为,本轮楼市挤“泡沫”,股市就有机会,因为楼市投机资金总得有个去处。笔者对此持保留看法:股票价格调整极为迅速,泡沫容易起更容易落,影响因素众多,楼市资金回流推动A股走牛不可轻信。

一是资金流入预期只是股市上涨的“必要条件”但并非“充要条件”,至少还要评估一下市场估值和风险偏好。

二是楼市降温,房地产销售和投资势必放缓,影响工业生产以及经济增长动能,这并不有利于A股业绩表现。

三是楼市资金回流,第一步是利好债市,只有把债市收益率打下去,股市才有相对价值。

再来回顾中国A股的历次大牛市,“基本面(经济、业绩)、资金面(货币、利率)、估值面(绝对估值、相对估值、动态估值)和政策面(决定经济预期和市场风险偏好)”这四股力量当中,至少有三股力量的配合。比如,2005-2007年基本面推动(股改+业绩高增),2009年政策推动(政策刺激+货币放水),2014-2015年改革预期推动(降息+改革),再加上之前跌出一个估值“大坑”——2005年股改砸到1000点以下,2008年金融危机砸到1600多点,2014年启动前在2000点左右横盘数年,均是反复酝酿估值洼地才有可能吸引增量资金。

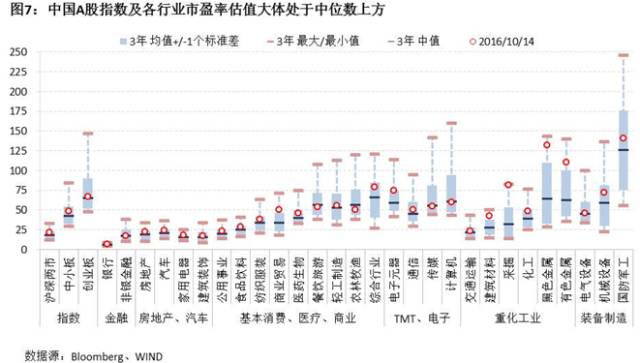

当前并不具备重启A股牛市的条件,平均估值40-50倍,不离谱但也难言便宜和低估,大抵处于历史均值上方(参见图7);基本面持续改善和政策面的大幅放松在短期仍难以看到;外围美元加息预期和LIBOR持续走升对A股的影响亦非正面;“国家队”大比例持股仍有一定压制作用。就此,笔者认为,A股难有趋势行情、仍以休养为主,更多机会仍然来自高股息、高分红、稳健白马、事件主题等结构性机会。

作者介绍:蔡喜洋,某大型银行投资银行与资产管理部策略分析师。特别声明:本文为苏宁财富资讯特约稿,蔡喜洋授予其标识“原创”权利。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有