国庆期间,全国多个热点城市的房地产市场展开严厉的限购限贷政策,很多人发问房价大顶是不是就要来了,还是一如既往地重复过去“调控→下跌→刺激→暴涨”的轮回。借鉴美国、香港、日本三个国家和地区过去的房地产经验,压死骆驼的最后一根稻草往往是加息,而不是其它。货币政策没有收紧,谈崩盘为时尚早。

1

从房价的影响因素来看,长期还是看人口变化,如果一个地区的人口是不断流出的,那这个城市的房价即便短期内出现上涨的情况,但长期趋势一定是下跌的。

放大到一个国家,结果也是一样的,如果这个国家的年轻人越来越少,购买能力越来越弱,老龄化日趋严重,那这个国家房价的整体趋势也最终逃脱不了下跌的命运。

日本就是一个典型的例子。1980年,日本就出现了人口老龄化,其中25-34岁年龄段的人口数量在不断下降,从1981年到1991年,这一年龄段的人口由1995万降至1573万,降幅达到21%,最终在1991年出现了房地产泡沫的破灭。而戳破这一巨大泡沫的就是信贷政策的转变。

2

人口增减对房价的影响是长期的,也是缓慢的,起不了立竿见影的效果。而信贷则是急速而又猛烈的,往往成为引爆房价下跌的导火索。

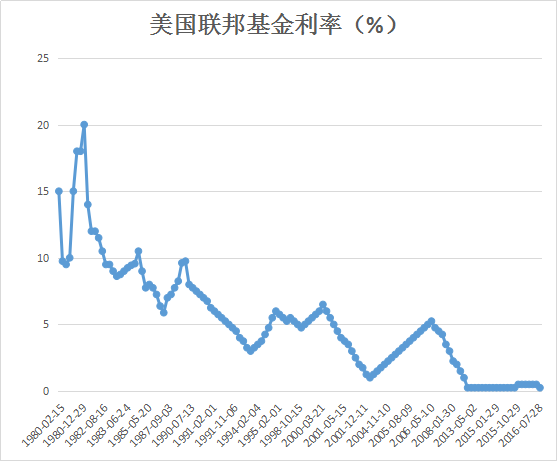

从美国、香港、日本过去的历史经验来看,房价泡沫的破裂无一不是跟加息相关。

上世纪90年代,美国房地产经历了近十年的过度繁荣,房价虚高并且泡沫化日趋严重。步入21世纪初,互联网泡沫破裂,美国为刺激经济增长,接连降息。从2000年5月份到2003年6月份,联邦基准利率连续十二次下调,一度从最高点6.5%将至1%。

宽裕的流动性一定程度上支撑了美国经济,同时也使房价步步走高。

长期低利率的货币政策,极大点燃了美国人的购房热情。

房地产成为带动美国经济发展的引擎,2002年到2005年,美国大多数城市每年房价的涨幅都在10%以上,特别是在2004-2006年,房价的涨速进一步加快,居民杠杆率越加越高。

低息环境下,大量低成本的资金沉淀在银行体系,导致银行有着巨大的贷款冲动。在获利动机驱使下,美国金融机构不断降低次级抵押贷款原有的放贷标准,使得次级抵押贷款的发放规模不断扩大。

这些次级抵押贷款像一颗定时炸弹掖藏在宽松的货币政策下,一旦加息的火候达到某种程度,极有可能引爆这颗震撼力极强的炸弹。

从2004年6月份,美国正式开启加息周期,截止到2006年6月份,短短两年时间,美国历经17次加息,利率如过山车般从1%再度上调至5.25%。

2006年7月,美国房价达到了最高点,随后开始逐步下跌。随着利息的上升,次级贷款的借款者无力偿还贷款,导致大量违约贷款的发生,又由于房价下跌,导致以房屋为抵押发放次级抵押贷款的金融机构出现大幅亏损。

2007年底美国房地产泡沫破裂,并进而引发了次贷危机和整个金融体系的危机。后来在美国多项救市政策的合力之下,美国房地产才逐步走出低谷。

3

香港房价在全世界所有城市排名靠前,曾经同样没有逃脱流动性收紧房价下跌的魔咒。

数据来源:Choice

从以上图表看得出来,上个世纪90年代初到1994年,是美国的降息周期,实施的是宽松的货币政策。

香港因为跟美国保持固定汇率制度,加息降息一直都和美国保持一致。

在美国实施宽松货币政策期间,香港也多次降息,最低利率一度达到-10%,尽管全港通货膨胀率高达7%、8%。低成本的资金使用率彻底点燃了港人动用高杠杆投资房产的热情。

大量资金涌入房地产,再加上香港采取紧缺的土地供应制度,严格控制土地出让,香港房价水涨船高,迅速飙升。

在宽松的货币政策支持下,以及国际热钱的大量涌入,使得香港房价从1984年到1997年,十几年时间一直保持着年均20%的高增长率,催生出房价泡沫。

1994年,美国货币政策转而收紧,又开启降息周期。固定的汇率制度下,香港不得不追随美国的步伐开始降息。

伴随着亚洲金融危机的全面爆发,房价高企的香港房遭受重创。

香港房地产价格暴跌,在1997年10月底至1998年10月的一年间,楼价急剧下跌50%~60%。

在房产成交量方面,则面临大幅萎缩的局面,成交金额降至谷底。而在随后的1998—1999年期间,住宅按揭拖欠比率激增至1.14%及1.23%。香港的房地产市场泡沫破灭,经济陷入危机。

香港很多人因为还不起买房欠下的巨额债务,被法院裁定破产,香港演艺圈明星钟镇涛就是其中之一。

4

20世纪80年代后期,为了刺激经济,日本政府实行了宽松的货币政策,将日本银行的官方利率从1985年的5.0%降低到2.5%,这一低利率制度维持了近乎三年时间,并实行了金额为6万亿日元以扩张性财政政策为主要内容的“紧急经济对策”。

同时期内,“广场协议”的签订迫使日元升值,国际热钱的涌入,推高日本房价、地价。

有数据研究,1987年到1990间,日本家庭部门杠杆率由 1986 年的 55.6%上升到 1990 年的 70.6%,日本房地产泡沫迅速形成。

土地等房地产价格暴涨严重地影响了日本经济的稳定运行,日本当局从1989 年开始采取严厉的紧缩宏观经济政策,将银行贴现率由1989年的2.5%提高到1990年的6%,并对商业银行施加压力,要求其停止对房地产企业和股票投机者贷款。

金融机构银根收紧,土地等房地产资产需求的下降,土地等资产价格的持续下降,参与土地投资的企业和家庭的资产负债质量急剧下降,从而使房地产投资风险显性化。

使得企业和银行等金融机构的不良资产剧增,房地产泡沫破裂。首先导致与房地产相关的非金融企业的经营困难和破产。最终由单个风险演变成系统性风险,日本房价泡沫破裂。进而导致日本经济长期低迷。

5

经过了去年5次降息5次降准之后,中国的货币政策目前处于前所未有的宽松之中。

近几年M2保持着高速增长,M2/GDP比高达210%,二者比率除了07、08年微跌之外,其余阶段都维持着上升。M2与GDP之比上升相当于稀释了居民的存量债务,当然手握现金的人则在M2的急剧膨胀之下吃了大亏。在两厢鲜明的对比之下,个人有充分动力去加杠杆购房。

另外,由于房地产是价格较高的特殊商品,大多数购房者缺乏一次性付款购买的能力,在货币流动性高度充裕的背景下,采用中长期抵押贷款的方式配置房地产,也是非常合理的。

因此,无论从货币政策还是货币环境来看,楼市都是降准降息M2高增长的重大受益者。 中国一二线城市房价在天时地利人和多种政策支持下,泡泡越吹越大。

房地产作为资金密集型企业,对货币政策比较敏感,流动性宽裕,房价上涨,反之,则下跌。

中国房价拐点的到来终要看货币政策是否收紧。纵使多个城市密集出台限购限贷的调控政策,房价短期内面临调整的可能。但只要宽松的货币政策不变,低利率仍在大行其道,信贷仍在大幅扩张,房价大顶是不会到来的。

央行是否会收紧货币政策呢?

从目前来看很难,宽松的货币政策仍会实施下去。但也不排除,人民币兑美元如果持续贬值,来自于稳汇率,阻止人民币外逃的目的,被动加息。

在限购又限贷的当下,上层也不会把房地产一棒打死。必竟高层释放出来的信号“促进房地产市场稳定健康发展”才是调控目标。

来源:米筐投资(mikuangtouzi)

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有