来 源丨21世纪经济报道(记者:徐维维、周松清)

继去年10月同程重组万达旅业之后,继去年10月同程重组万达旅业之后,7月10日上午,万达商业、融创中国联合发布公告,融创房地产集团以631.7亿元收购万达七十六个酒店和十三个文旅项目91%股权及债务。

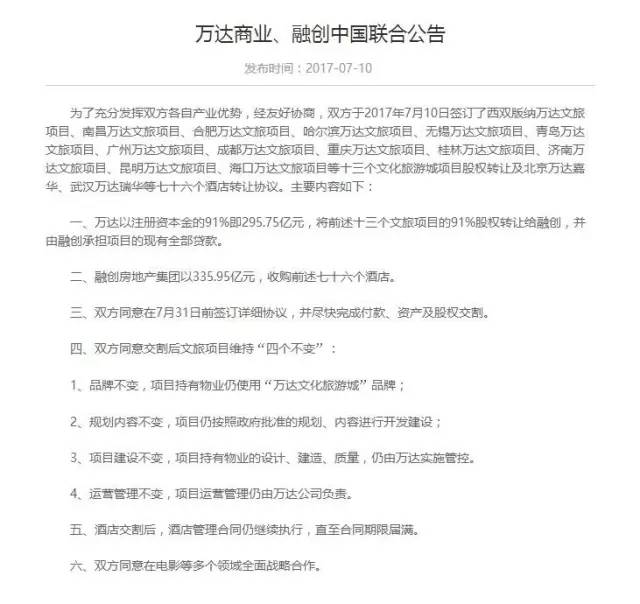

万达商业、融创中国公告截图。来源:万达商业公司官网

万达集团表示,双方于2017年7月10日签订了西双版纳万达文旅项目、南昌万达文旅项目、合肥万达文旅项目、哈尔滨万达文旅项目、无锡万达文旅项目、青岛万达文旅项目、广州万达文旅项目、成都万达文旅项目、重庆万达文旅项目、桂林万达文旅项目、济南万达文旅项目、昆明万达文旅项目、海口万达文旅项目等十三个文化旅游城项目股权转让及北京万达嘉华、武汉万达瑞华等七十六个酒店转让协议。

主要内容如下:

一、万达以注册资本金的91%即295.75亿元,将前述十三个文旅项目的91%股权转让给融创,并由融创承担项目的现有全部贷款。

二、融创房地产集团以335.95亿元,收购前述七十六个酒店。

三、双方同意在7月31日前签订详细协议,并尽快完成付款、资产及股权交割。

四、双方同意交割后文旅项目维持“四个不变”:

1、品牌不变,项目持有物业仍使用“万达文化旅游城”品牌;

2、规划内容不变,项目仍按照政府批准的规划、内容进行开发建设;

3、项目建设不变,项目持有物业的设计、建造、质量,仍由万达实施管控。

4、运营管理不变,项目运营管理仍由万达公司负责。

五、酒店交割后,酒店管理合同仍继续执行,直至合同期限届满。

六、双方同意在电影等多个领域全面战略合作。

21世纪经济报道记者也发现,万达酒店发展官网信息显示,其在国内主要持有福州恒力城和桂林万达广场项目,海外伦敦、马德里、芝加哥和黄金海岸等综合体地产项目。均不属于此次交易的项目。

社科院旅游中心特约研究员杨彦锋对21世纪经济报道表示,这么大的手笔,两个地产巨头之间交易还是很震撼的。可以看到的是,一则是万达文旅项目中的收益和和运营还是较慢和较重,万达欲转移到更加有竞争力的板块和更轻的板块中去;第二融创大手笔进入文旅产业;第三双方并未变更万达文旅项目品牌,并约定了后续的多个领域战略合作,想象空间不小。

根据公告,万达文旅城项目建设不变,项目持有物业的设计、建造、质量,仍由万达实施管控;运营管理不变,项目运营管理仍由万达公司负责。

而酒店这块,公告显示,酒店交割后,现有酒店管理合同将继续履行,直到期满为止。目前万达76个酒店除了三亚海棠湾开维万达文华和五指山百城万达嘉华2家酒店之外,其余均为万达自持物业。

不过,华美顾问集团首席知识官赵焕焱在接受21世纪经济报道采访时表示,融创中国并不会真的接管酒店运营,万达此举是为了打包旅游业务,通过融创中国在香港整体借壳上市。

去年万达商业由于在港股估值被低估,从香港联交所摘牌完成私有化。分析认为万达会选择去内地上市,但根据《万达商业私有化募资推介书》对赌协议,如果退市满2年或2018年8月31日前未能实现在境内主板市场上市的目标,万达集团以每年12%的单利向A类(境外)投资人回购全部股权,以每年10%的单利向B类(境内)投资人回购全部股权;A(境外)、B(境内)类投资人按投资金额分摊境外退市费用,B类(境内)投资人还需另外承担过桥贷款的相关费用;B类(境内)投资人就过桥贷款融资成本、资金出境期间汇率成本等承担补充出资义务。

赵焕焱认为,以退市两年的期限看,在A股排队上市显然来不及,因此选择在香港借壳上市。

去年10月9日,同程旅游与其第一大股东万达文化集团联合宣布,同程旅游旗下的同程国际旅行社将合并重组万达集团旗下的北京万达旅业投资有限公司。按当时测算,交易完成后同程旅游市值将超过200亿元,现金储备超过50亿元。

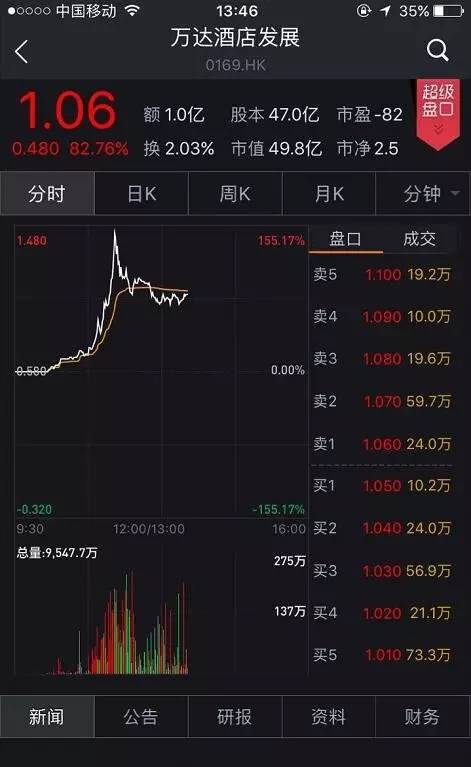

受此消息影响,港股万达酒店发展(00169.HK)从早盘10点开始不断走高,涨幅一度高达148.28%,成交额已经达到3772万港元。已经是其近两年以来的最高成交额。午后涨幅有回落。截至发稿前报1.06港元/股。

金石道微信baobutong333

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有