第一部分,中长期展望:财富配置全球化,港股开启新牛市

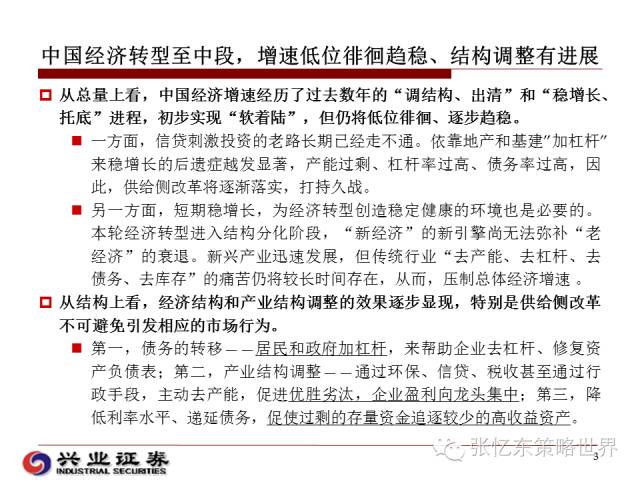

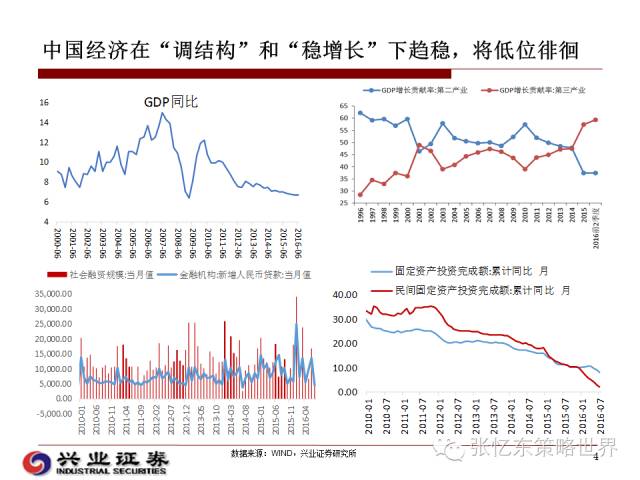

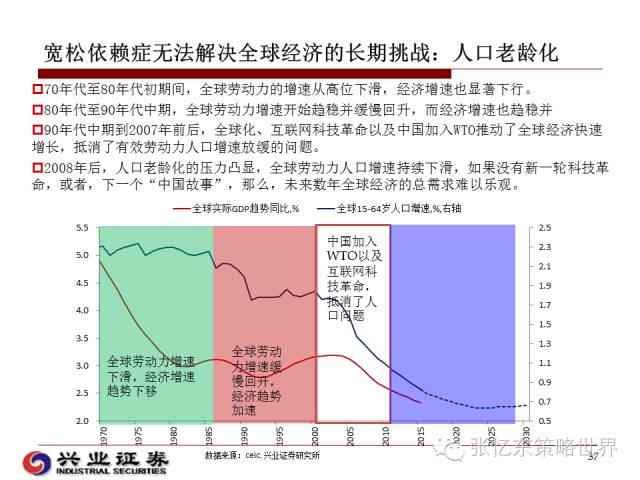

港股新牛市的宏观基础:中国经济转型至中段,增速低位徘徊趋稳、结构调整有进展。从总量上看,中国经济增速经历了过去数年的“调结构、出清”和“稳增长、托底”进程,初步实现“软着陆”,但仍将低位徘徊、逐步趋稳。从结构上看,经济结构和产业结构调整的效果逐步显现,供给侧改革加速了优胜劣汰。

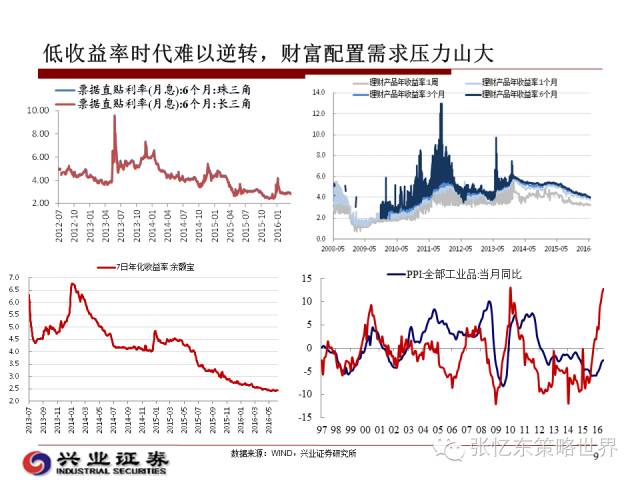

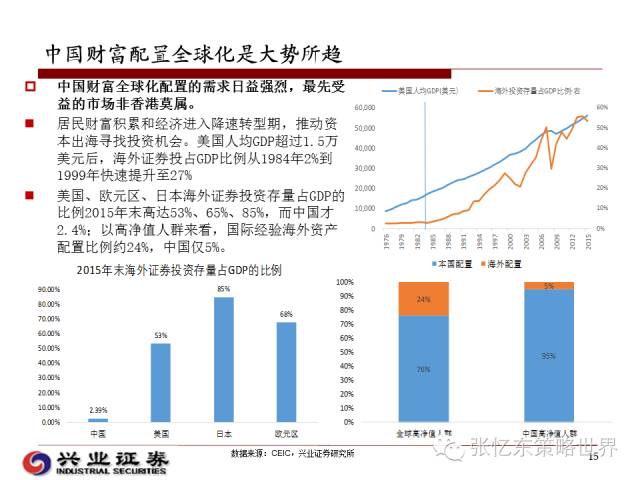

港股新牛市的资金基础:低收益率时代,中国财富全球化配置的需求强烈。

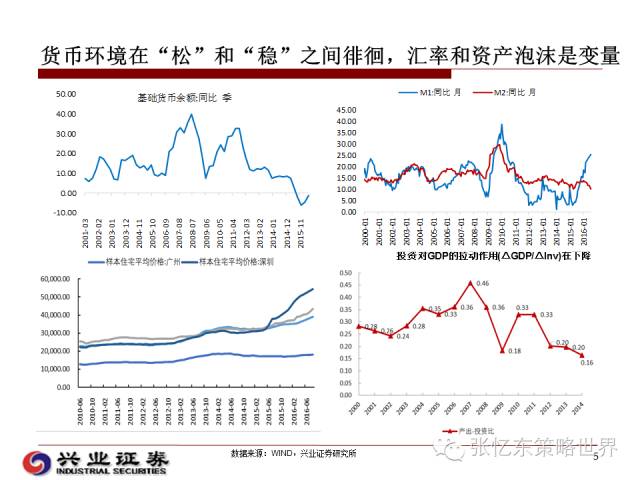

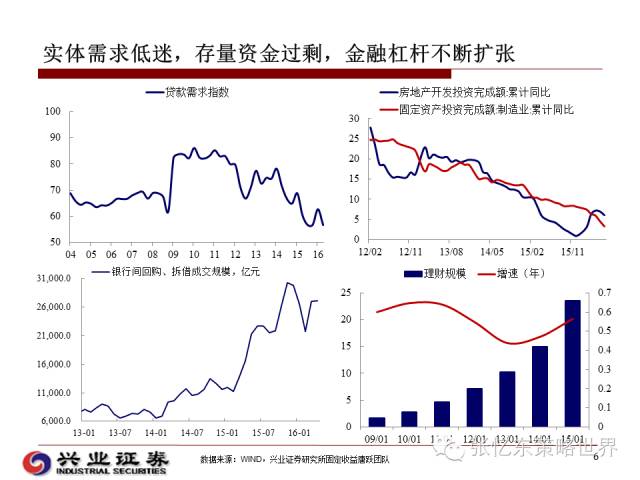

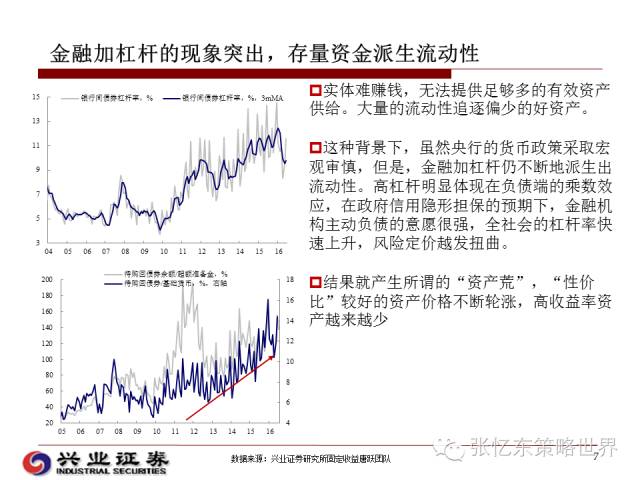

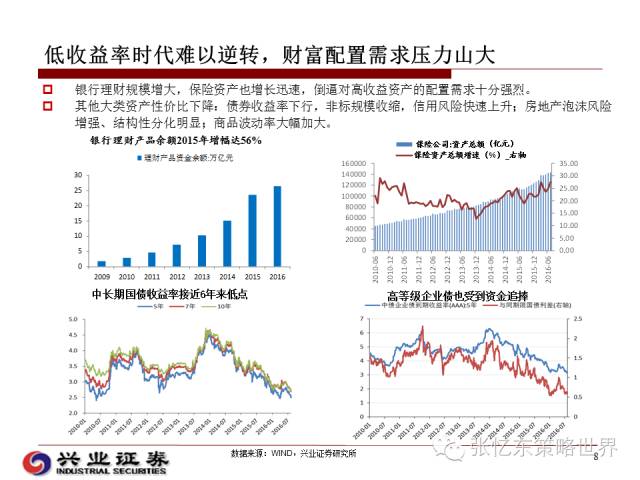

当前境内实体经济需求低迷,货币环境在“松”和“稳”之间徘徊,存量资金过剩,负债端的金融加杠杆的现象突出。因此,低收益率时代难以逆转,庞大的社会财富面临巨大的配置压力,对高收益资产的配置需求十分强烈。

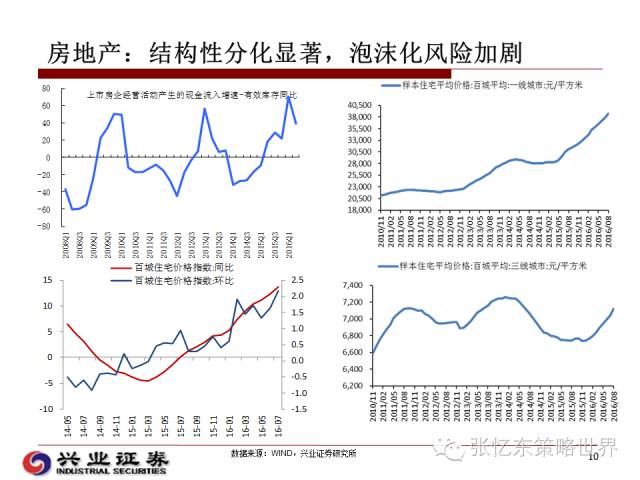

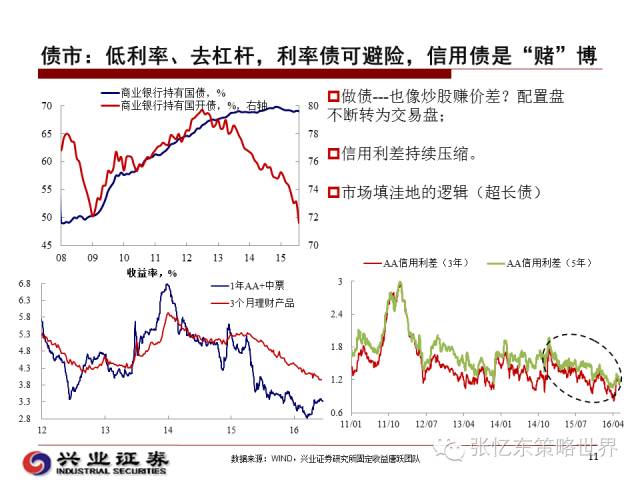

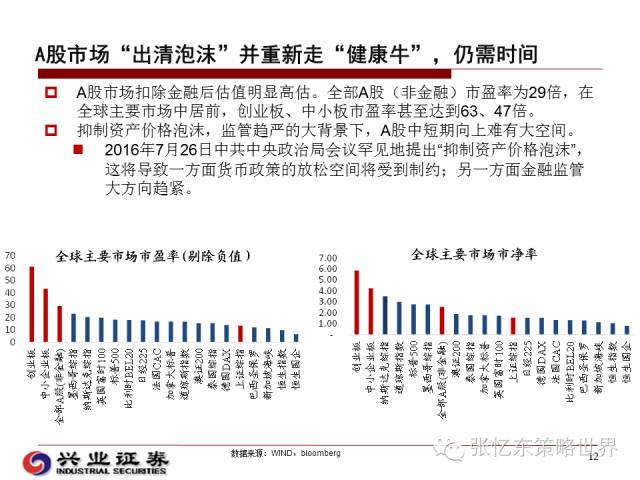

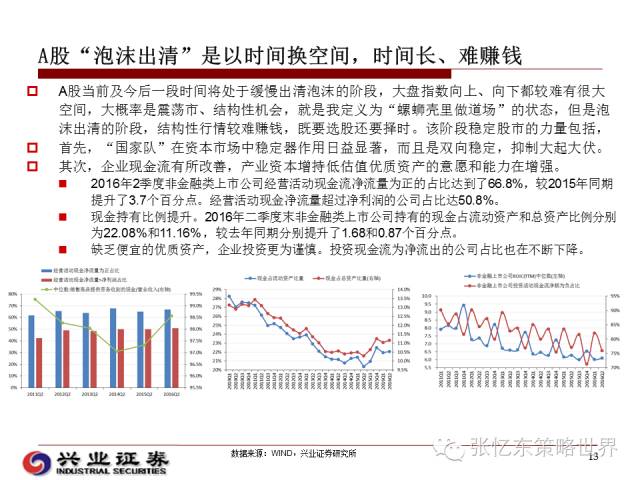

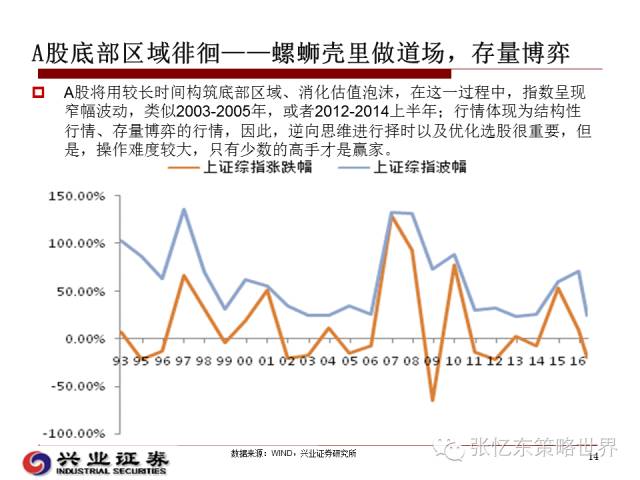

但是,境内各大类资产风险调整后的收益难以有效满足巨大的需求:债券收益率下行,非标规模收缩,信用风险快速上升;房地产泡沫风险增强、结构性分化明显;而A股市场“出清泡沫”将是以时间换空间,较长时间呈现“螺蛳壳里做道场”构筑底部区域,存量博弈、赚钱难。

中国财富配置全球化是大势所趋。美国人均GDP超过1.5万美元后,海外证券投资占GDP比例从1984年2%到1999年快速提升至27%。美国、欧元区、日本海外证券投资存量占GDP的比例2015年末高达53%、65%、85%,而中国才2.4%。

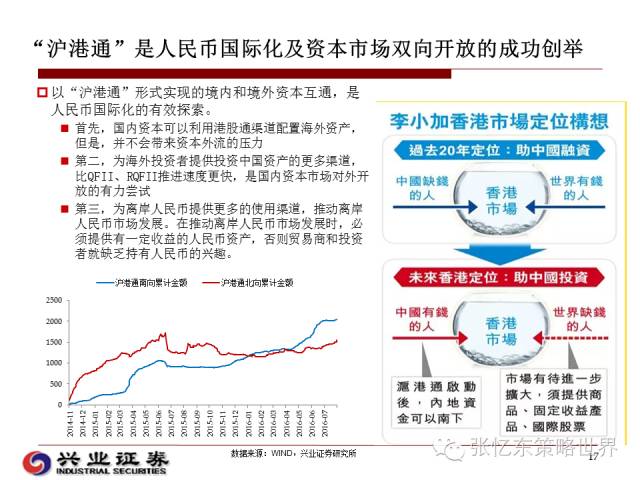

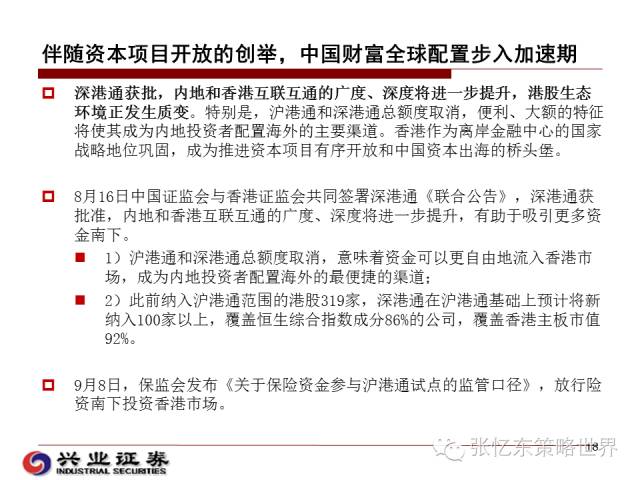

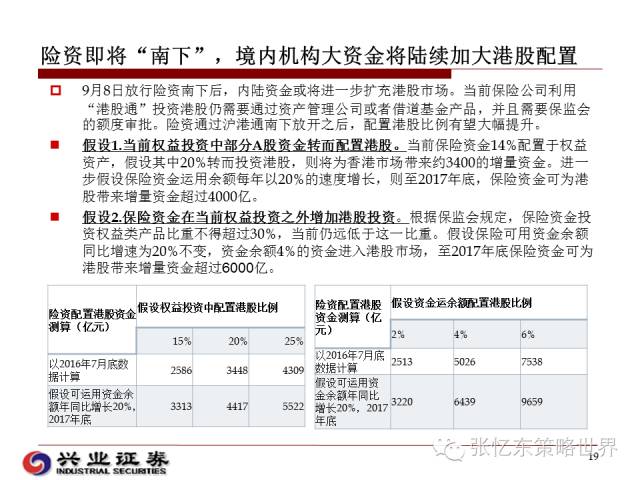

港股新牛市的制度基础:“沪港通”是人民币国际化及资本市场双向开放的成功创举,伴随着沪港通和深港通总额度取消、基金互认等质的飞跃,中国财富全球配置步入加速期,庞大的内资无缝对接地拥抱港股。

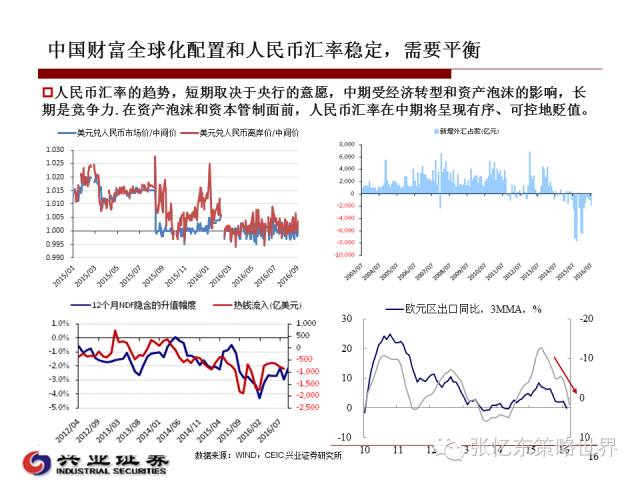

中国财富全球化配置和人民币汇率稳定之间需要达到平衡。(1)在资产泡沫和转型压力面前,为了提升中国经济的竞争力,人民币汇率中期或将在资本管制条件下呈现有序、可控地贬值。(2)以“沪港通”形式实现的境内和境外资本互通,是人民币国际化的有效探索,通过这一创举,国内资本可以利用港股通渠道配置海外资产,但是,并不会带来资本外流的压力,可以视为没有总额度限制的“收益互换”;为海外投资者提供投资中国资产更便捷、更多的渠道;为离岸人民币提供更多的使用渠道,推动离岸人民币市场发展。(3)香港金融中心的战略地位巩固,是中国资本出海的桥头堡,实现一带一路战略的关键支点。

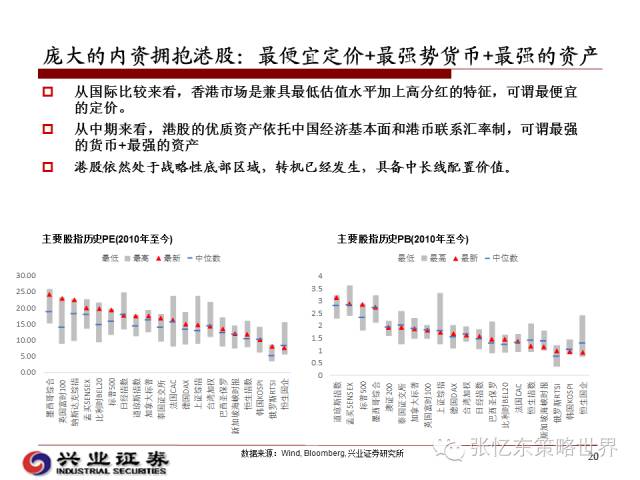

港股新牛市的市场基础:最便宜定价+最强势货币+最强的资产。

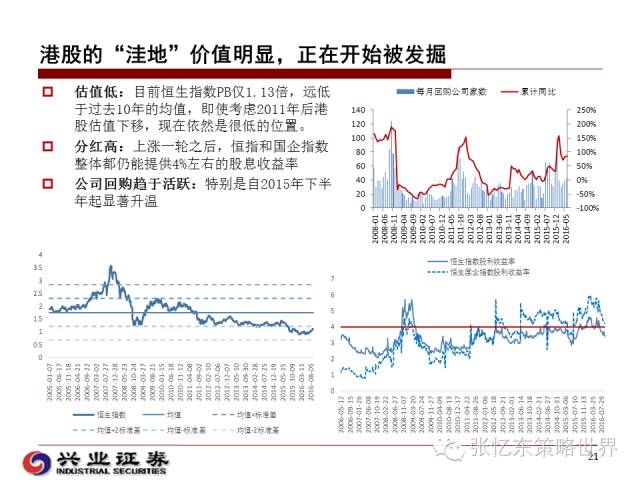

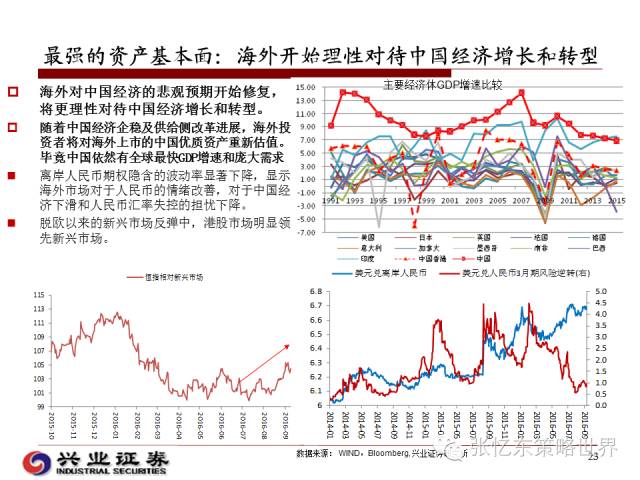

港股依然处于战略性底部区域,转机已经发生,具备中长线配置价值。(1)香港市场兼具全球最低估值和高分红的特征,可谓最便宜的定价。(2)港股的优质公司依托中国经济基本面和联系汇率制,随着海外投资者对中国经济的悲观预期开始修复,将被重新估值,可谓最强的货币(港币相当于美元)和最强的资产。

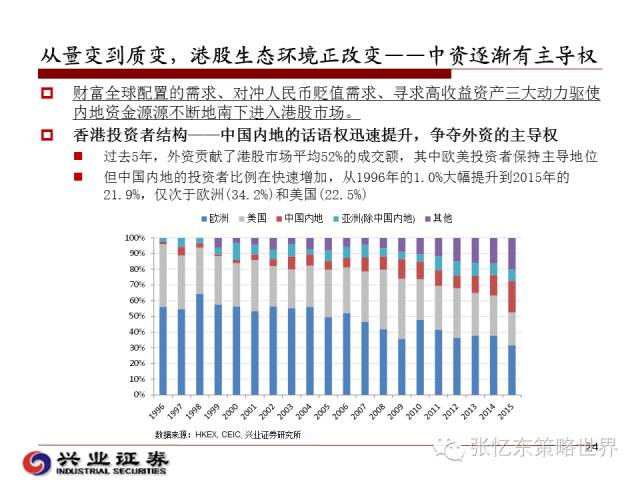

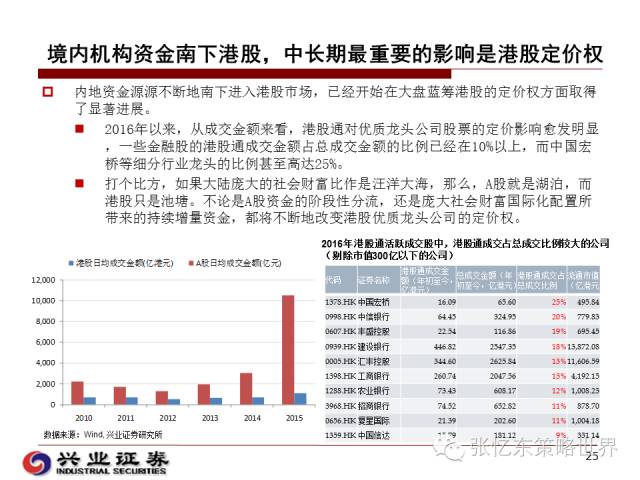

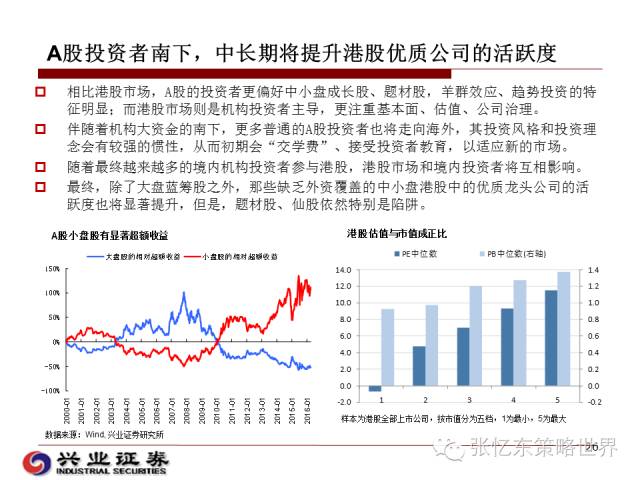

港股新牛市的投资者基础:港股生态环境正改变,中资逐渐有主导权。 (1)内地的投资者比例从1996年的1.0%大幅提升到2015年的21.9%,仅次于欧洲(34.2%)和美国(22.5%)。(2)内地资金在大盘蓝筹港股的定价权方面取得了显著进展,2016年以来一些金融股的港股通成交金额占总成交金额的比例已经在10%以上。(3)随着最终更多的境内机构投资者参与港股,那些缺乏外资覆盖的中小盘港股中的优质龙头公司的活跃度也将显著提升。

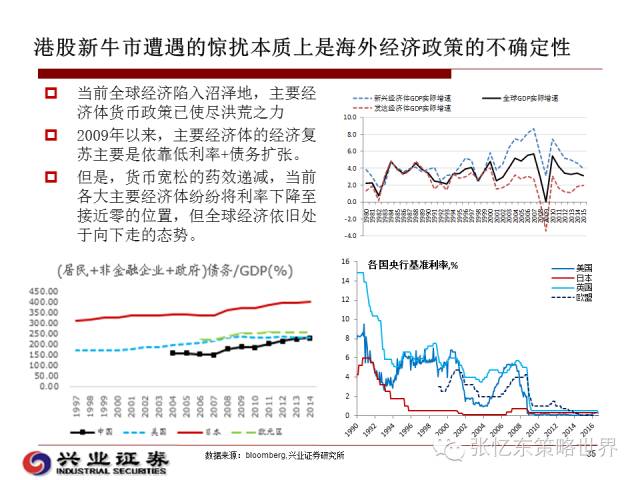

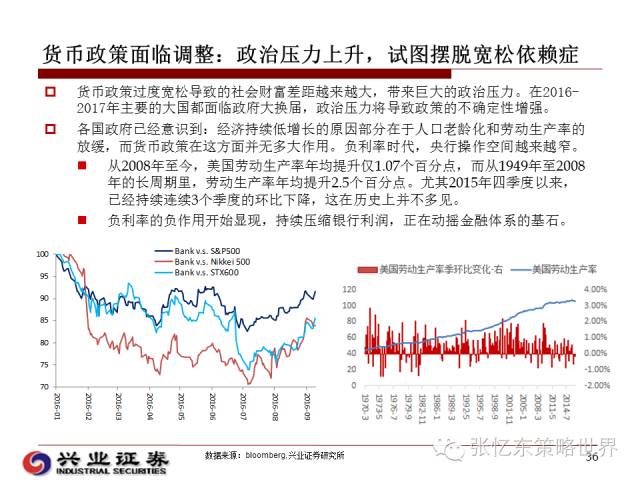

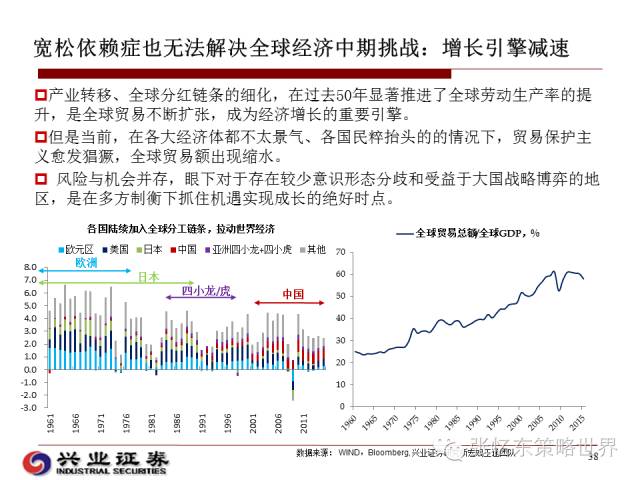

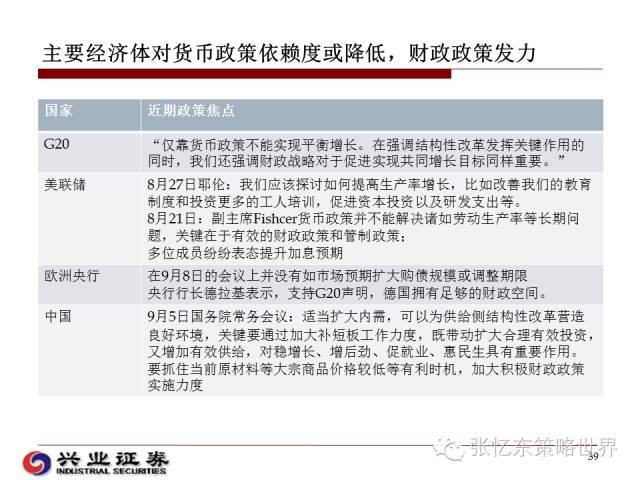

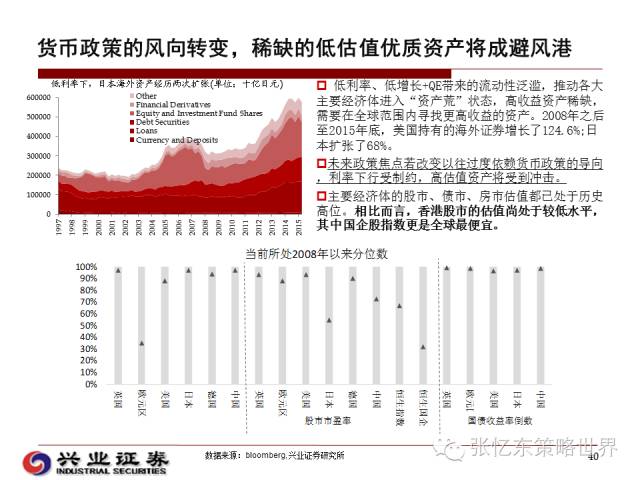

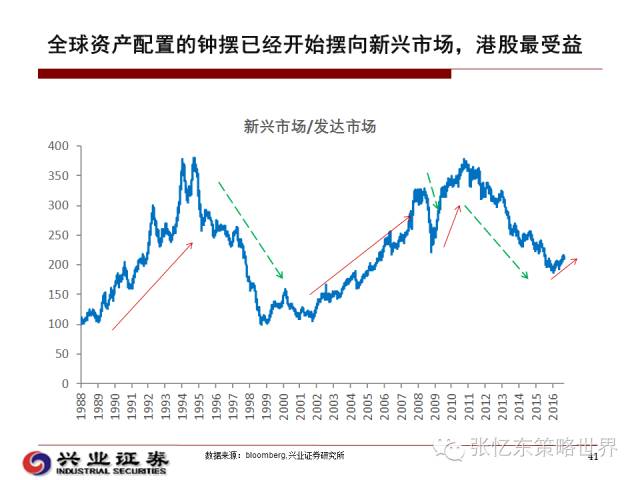

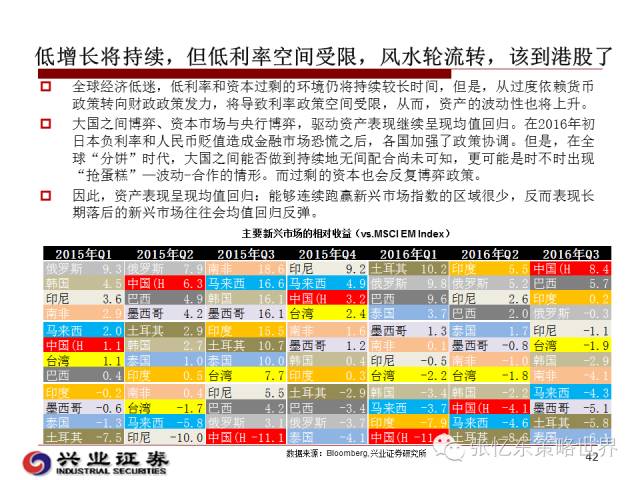

港股新牛市的海外基础:全球资产配置的钟摆已经开始摆向新兴市场,港股最受益。全球经济低迷,低利率和资本过剩的环境仍将持续较长时间,但是,货币政策过度宽松导致的社会财富差距越来越大,带来巨大的政治压力。在2016-2017年主要的大国都面临政府大换届,政治压力将导致货币政策的不确定性增强。货币风向转变,稀缺的低估值优质资产将成避风港。

第二部分,中短期展望:港股牛市初期,战略性看多,但仍需不断迎接挑战

2016年四季度以及2017年的某些阶段,海外市场风险有望上升,或对港股有冲击。但是,港股牛市初期的震荡向上、底部抬高的趋势不会改变,因此,每次跟随海外市场的调整之后都是布局机会。

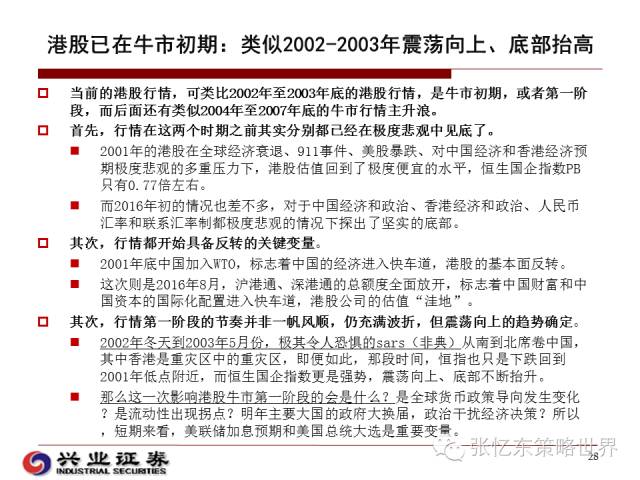

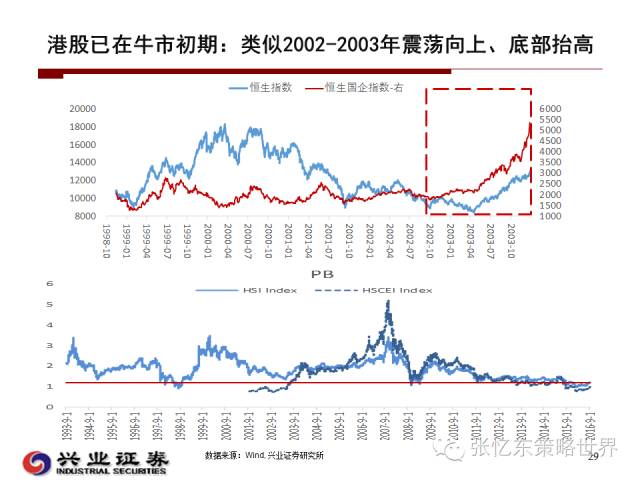

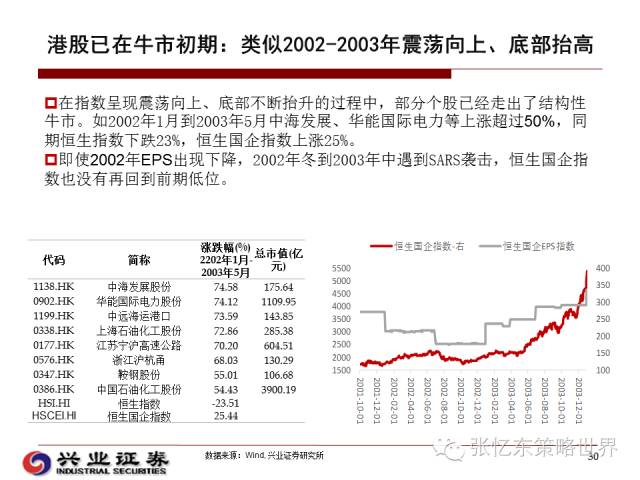

港股已在牛市初期:类似2002-2003年震荡向上、底部抬高 。当前的港股行情,可类比2002年至2003年底的港股行情,是牛市初期,或者第一阶段,而后面还有类似2004年至2007年底的牛市行情主升浪。

首先,行情在这两个时期之前其实分别都已经在极度悲观中见底了。2001年的港股在全球经济衰退、911事件、美股暴跌、对中国经济和香港经济预期极度悲观的多重压力下,港股估值回到了极度便宜的水平。而2016年初的情况也差不多,对于中国经济和政治、香港经济和政治、人民币汇率和联系汇率制都极度悲观的情况下探出了坚实的底部。

其次,行情都开始具备反转的关键变量。2001年底中国加入WTO,标志着中国的经济进入快车道,港股的基本面反转。这次则是2016年8月,沪港通、深港通的总额度全面放开,标志着中国财富和中国资本的国际化配置进入快车道,港股公司的估值“洼地”。

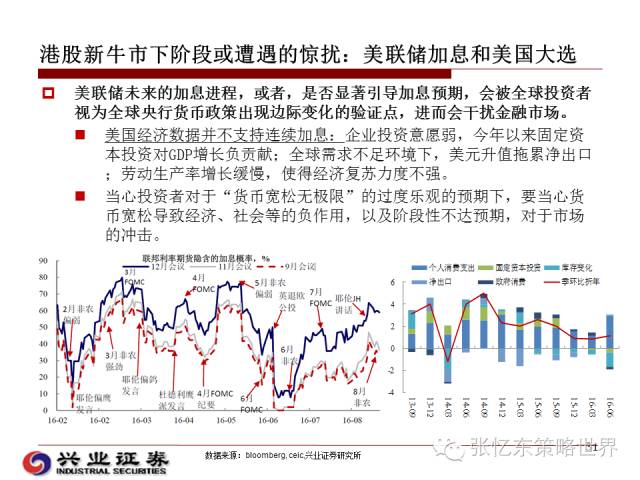

行情第一阶段的节奏并非一帆风顺,仍充满波折,但震荡向上的趋势确定。2002年冬天到2003年5月份,极其令人恐惧的sars(非典)从南到北席卷中国,其中香港是重灾区中的重灾区,即便如此,那段时间,恒指也只是下跌回到2001年低点附近,而恒生国企指数更是强势,震荡向上、底部不断抬升。那么这一次影响港股牛市第一阶段的会是什么?是全球货币政策导向发生变化?是流动性出现拐点?明年主要大国的政府大换届,政治干扰经济决策?所以,短期来看,美联储加息预期和美国总统大选是重要变量。

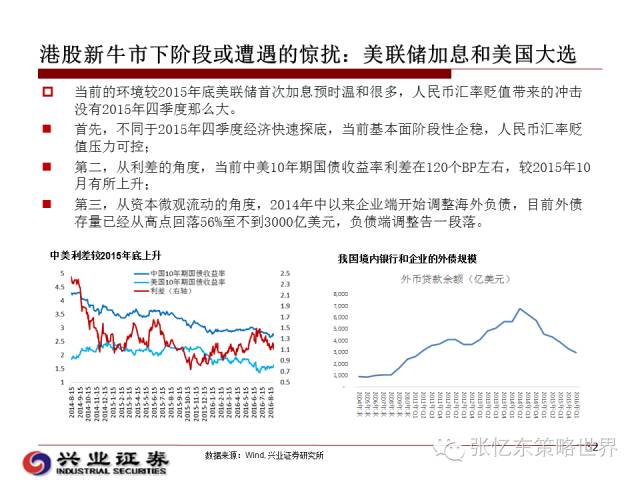

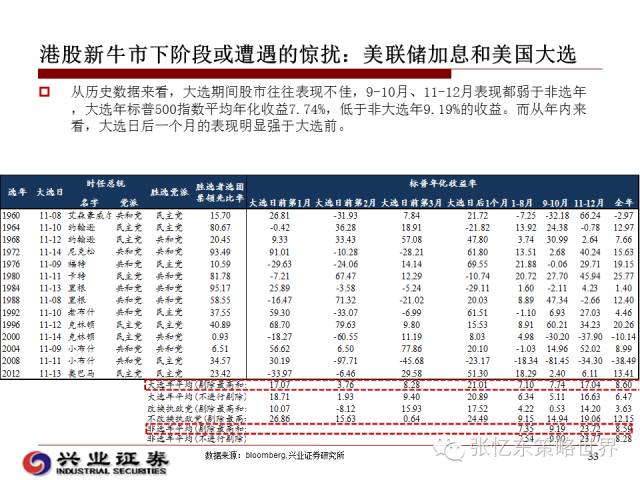

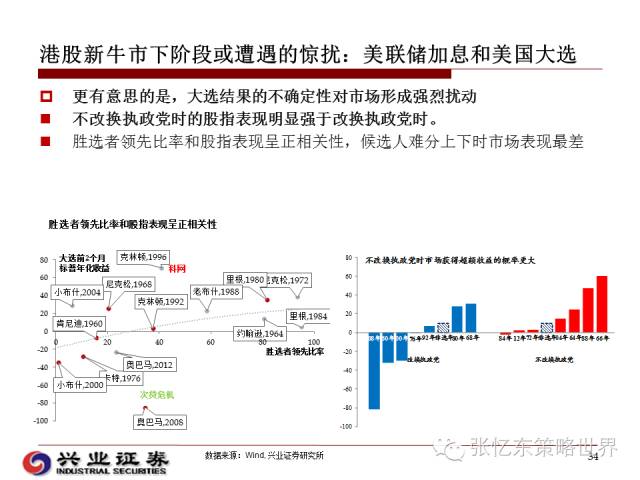

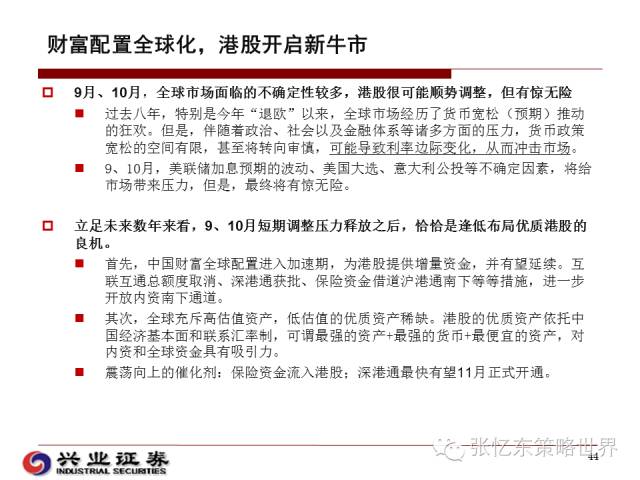

港股新牛市下阶段或遭遇的惊扰:四季度美联储加息和美国大选。从历史数据来看,大选期间股市往往表现不佳,9-10月表现都弱于非选年;大选日后一个月的表现明显强于大选前;大选结果的不确定性对市场形成强烈扰动。港股新牛市遭遇的惊扰本质上是政治压力上升而导致海外经济政策的不确定性。未来政策焦点若改变以往过度依赖货币政策的导向,利率下行受制约,高估值资产将受到冲击。相比而言,香港股市的估值尚处于较低水平,惊扰之后反而是机会。

第三部分,港股投资策略:牛市初期,震荡正是布局时

这个阶段最核心策略是寻找优质资产,逢低买买买。立足未来数年来看,当前只是牛市的初期,大多数人还心存疑虑,因此,获利盘很容易随着短期风险而释放调整压力,但这时候恰恰是逢低布局优质港股的良机。9月、10月,美联储加息预期的波动、美国大选、意大利公投等不确定因素,港股很可能伴随海外市场波动而顺势调整,但是,最终将有惊无险。年内震荡向上的催化剂:保险资金流入港股;深港通最快有望11月正式开通。

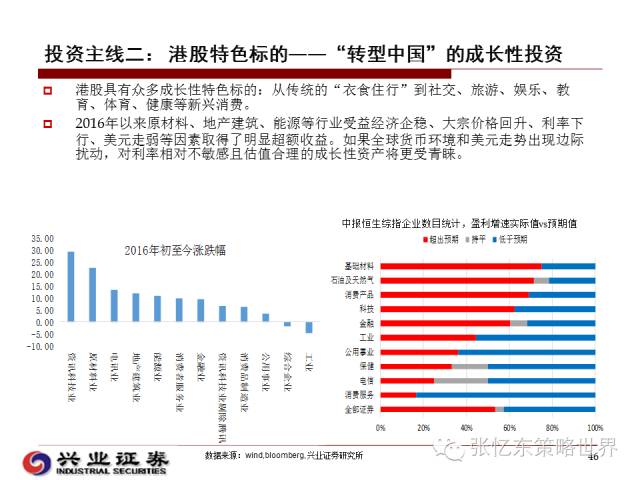

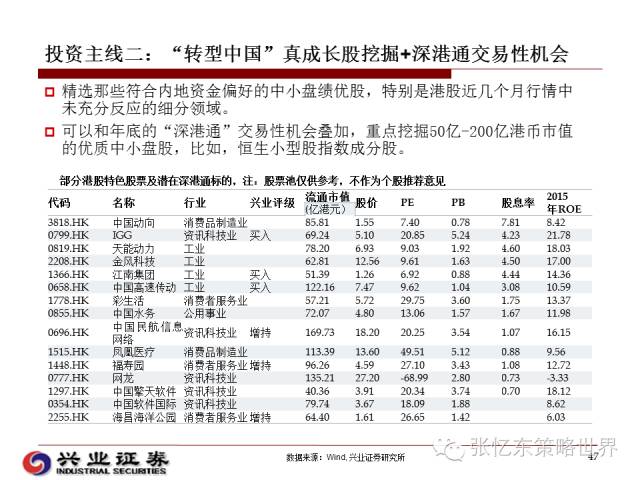

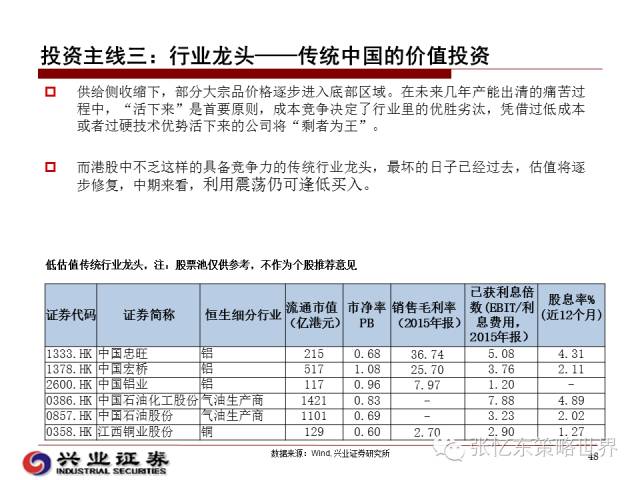

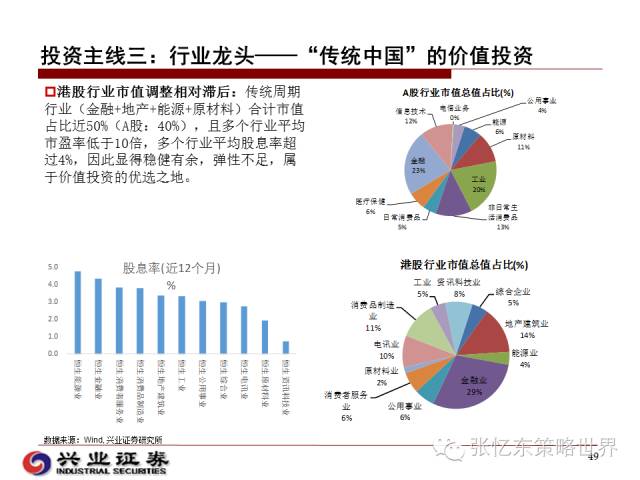

投资机会:(1)高收益资产仍具有吸引力;(2)港股特色标的,“转型中国”真成长股+深港通交易性机会;(3)行业龙头,胜者为王,“传统中国”价值投资;(4)交易所以及经营港股和海外业务的优质券商。

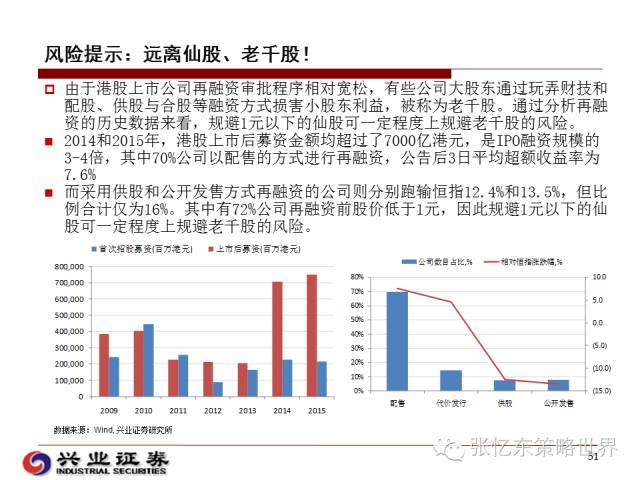

风险提示:远离仙股、老千股!

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有