港股解码,香港财华社王牌专栏,20年专注港股,金融名家齐聚,做最有深度的原创财经号。看完记得订阅、评论、点赞哦。

预备明日港交所主板上市的富道集团(03848-HK)今日公布招股结果,公开发售超购3.6倍,以招股价(招股价范围介乎4至5.56港元)上限定价,预计净筹1.73亿元。

今次有份认购富道的投资者,均获分发股份,其中一手中签率为100%。可是在甲组认购500手,即50万股的投资者,只获分发3万股,中签率为6%。富道集团是扎根于中国广东省深圳市的融资租赁及顾问服务供货商,受惠于中国政府重于解决制造业产能过剩的问题并升级经济结构,融资租赁行业仍处繁荣周期。

据Euromonitor数据,截止2015年底,按注册资本计,富道租赁位列深圳第15大融资租赁公司,客户重要集中在航空公司、保健服务供货商、节能设备供应及出租车运营商五大行业。

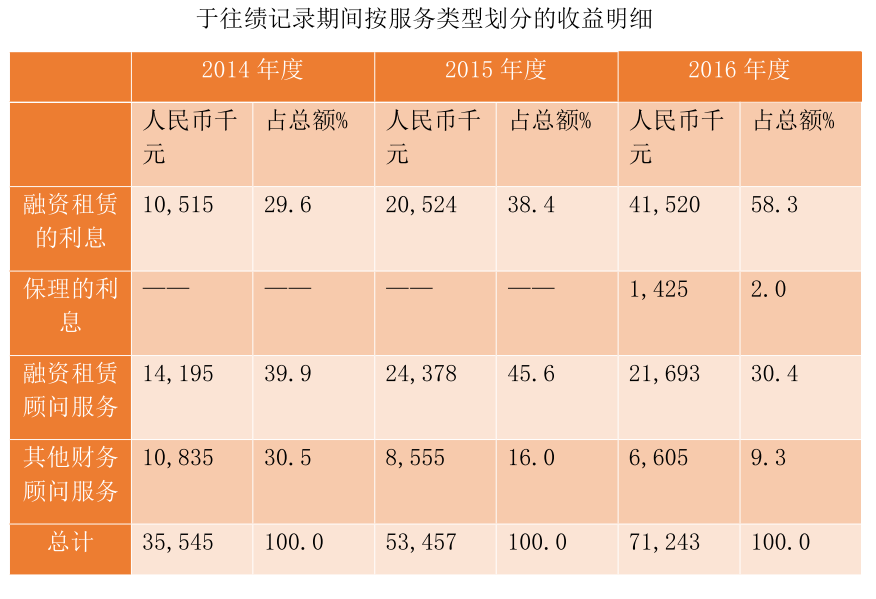

2014年至2016年度,公司的收益分别为约3550万元(人民币,下同)、5350万元及7120万元,溢利分别为约2210万、2470万元及2960万元,融资租赁应收款项净额分别为约1.74亿元、5.98亿元及5.43亿元。于2016年12月末,银行借款结余约为3.59亿元。

不过该公司在风险管理上属相当稳健,据招股档内指出,从2014至2016年的三个年度,新签订租赁合计总资产覆盖率分别为1.2倍﹑1.3倍及1.5倍。而尚未清偿融资租赁应收款项的总计总资产覆盖率分别为1.6倍﹑1.6倍及1.9倍。公司营运历史短暂,但近三年的纯利率均较高,分别为61.2% ﹑46.3%及41.5%。

目前业务模式以售后回租和顾问服务为主,融资租赁相关保理服务自2016年6月起才开展。2014-2016年度,融资租赁服务及融资租赁顾问服务分别占的总收益的约69.5%、84.0%及88.7%,这种以售后回租和顾问服务为主的模式对租赁目标资产的管理能力要求较低,业务模式呈现类信贷特点。随着占收益58.8%(2016)的航空业分部的净息差持续缩小,料融资租赁利息收入承压。

来自客户的风险

根据Euromonitor报告的资料,富道租赁有注册资本2亿元,被视为深圳的大型融资租赁公司。但相对的是,中国的融资租赁公司数目由2010年的182间大幅增至2015年年底的4508间,行业竞争激烈。公司作为商务部监管的外资融资租赁企业,透过中国的附属公司进行业务,大部份客户均为中国中小企业。而中小企业自身难以抵御市况及整体经济环境恶化的特点对其经营影响较大。

招股书显示集团五大客户则分别约贡献总收益的69.8%、 55.4%及49.8%,总信贷风险约占集团总信贷风险的58.0%、67.8%及63.5%。大多数客户来自公司管理层的转介,于往绩记录期间,来自董事卢伟浩及谢伟全直接转介的客户分别占集团总收益的约89.4%、34.1%及19.7%,而由管理层石磊及罗兴直接转介的客户则分别占集团总收益的约5.9%、61.4%及57.9%。失去其中一名或多名管理团队中上述人员将严重影响公司的业务,尤其妨碍维持与现有客户建立的关系。

零违约率也存在上升风险

2014年至2016年,净息差分别为8.3%、3.0%及5.1%,净利差则分别为7.6%、0.7%及3.7%。公司从2014年底向银行筹措借款,利息开支不断增加,于航空公司客户提供贷款的息差较窄也对此造成不利影响。目前集团的违约率、不良资产及拨备覆盖率均为零。据中泰国际的报告称,目前公司违约率、不良资产均为零,但存在日后上升风险。公司在负债端利差优势和杠杆水平上均较弱,资产质量控制水平也有限。

中国融资租赁发展空间巨大

根据中国商务部《中国融资租赁发展报告》,中国的注册融资租赁公司总注册资本由800亿元增加至2014年的5565亿元,融资租赁的未完成合同价值由2010年的7000亿元增加至2015年的44400亿元, 该价值于该五年内上升534.3%,升幅惊人。

尽管中国的融资租赁业迅速扩展,中国的行业发展仍处于初期阶段。根据2015年的全球租赁报告,相较美国的22.0%渗透率,中国于2013年年底的数据仅为3.1%。融资租赁已被视为多个已发展国家的第二大金融工具,而该行业于预测期间在中国仍有大量发展空间。

■ 作者|廖艾芬

■ 编辑|蔡金满

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有