9月下旬以来,人民币对美元双边汇率再度风声鹤唳,市场恐慌情绪隐现。然而,笔者认为,此轮人民币对美元的贬值压力与2015年“811汇改”后经历的两轮贬值明显不同,此轮贬值压力的源头在于美元指数主动升值,是人民币更为市场化和更具弹性的汇率形成机制正常反应的必然结果。

人民币对美元双边汇率激烈波动将是新常态

在讨论人民币汇率水平的趋势之前,有必要对“811汇改”后人民币汇率机制的形成过程做一简要阐述。

早在2015年4月30日,中央政治局会议分析研究当前经济形势和经济工作,首次提出形成了“以市场供求为基础、双向浮动、有弹性的汇率运行机制”,这一提法不再强调有管理的浮动,明确了汇率机制的改革方向。

2015年8月11日,央行公告宣布“强调人民币兑美元汇率中间价报价要参考上日收盘汇率,以反映市场供求变化”,此为“811汇改”,并由此拉开了新一轮市场化改革的大幕。特别是在2015年12月11日,中国外汇交易中心发布人民币汇率指数,强调要加大参考一篮子货币汇率的力度,以更好地保持人民币对一篮子货币汇率基本稳定。基于这一原则,央行在《2016年第一季度中国货币政策执行报告》中,明确宣布人民币已经形成了“收盘汇率+一篮子货币汇率变化”中间价形成机制。

在新的汇率机制下,人民币汇率不再紧盯美元,而是主要盯住人民币汇率指数(CFETS),在该指数中,美元权重仅为26.4%,无法主导人民币汇率的走势,欧元和日元的权重总计36.1%,港元、澳元两者的比重分别为6.55%和6.27%,影响人民币汇率指数的货币汇率更为多元化和更为市场化,人民币对任何货币的双边汇率不再出现显著高估或低估现象,更加接近反映市场供求关系的汇率水平。

三张图看清当前人民币贬值压力与以往不同

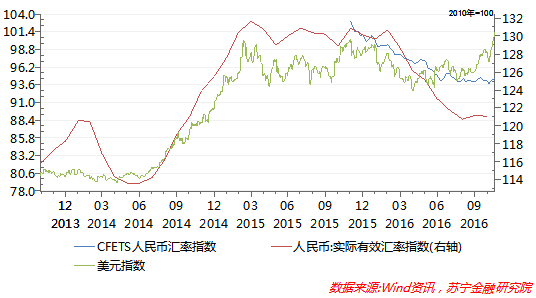

第一张图是人民币对美元汇率的调整过程。“811汇改”启动的之前半年,也就是2014年7月-2015年3月,美元指数从80上升到100,升值幅度为25%,在此期间人民币对美元汇率始终保持在6.15:1的稳定水平。相应地,人民币对美元汇率出现明显的高估。直到半年后的2015年8月11日,人民币对美元3天内一次性贬值了5%,此为第一轮贬值。2015年10月13日至11月末,美元指数再度走强,货币当局吸取了此前的教训,顺势调整了对美元的汇率,贬值幅度大约为4%,此为第二轮贬值。这两轮汇率调整释放了大部分人民币贬值的压力,使得今年下半年以来人民币对美元汇率呈现几乎完全同步的走势(参见下图),即“美元升时人民币对美元贬、美元贬时人民币对美元升”,充分说明人民币对美元汇率的调整主导因素已经演变成美元指数的走势,而非人民币自身出现高估或者低估。

第二张图是人民币在岸与离岸市场汇率的差价。由于人民币资本项目还未完全开放,相比较而言,人民币离岸市场更能反映国际资本对人民币汇率水平的看法,并形成完全市场化的汇率水平。因此,人民币在岸和离岸市场汇率差价,从另一个角度也反映了人民币对美元汇率是否得到及时调整。“811汇改”前的半年多时间里,人民币对美元在岸和离岸汇率差价始终保持在1500BP左右,这说明相比离岸市场,人民币对美元在岸汇率存在明显高估。“811汇改”后,二者差价迅速缩小,特别是在2015年四季度人民币对美元经过第二轮贬值后,在岸市场和离岸市场汇率差价基本消失。今年以来,人民币在岸和离岸汇率的走势几乎完全重叠(参见下图),这再次说明,从经济基本面来看,当前人民币汇率不存在持续贬值的压力,国际资本大规模做空人民币的现象并不存在。

第三张图是人民币一篮子货币汇率指数的走势。自2015年12月11日中国外汇交易中心发布人民币汇率指数(CFETS)以来,CFETS从102.9下行至当前的94.5,据此,大量的分析和研究在说央行没有遵循稳定一篮子汇率的政策目标,新的汇率形成机制“有名无实”。事实上,由于CFETS数据的起点为2015年11月30日,此时人民币一篮子汇率指数正处于阶段性高点,回调压力巨大。

在此,笔者以国际清算银行(BIS)发布的实际有效汇率指数作为衡量人民币一篮子货币汇率指标,把时间推前至2014年6月,从下图我们可看出,在美元指数大幅上升的2014年下半年,由于人民币对美元汇率基本稳定,人民币实际有效汇率指数也由113.61大幅攀升至131.65,升值幅度达15.9%。在CFETS发布后,BIS的人民币实际有效汇率指数也相应从130.9大幅回落至10月末的121.06,回落幅度为7.5%,同期CFETS的回落幅度为8%,两者回落幅度基本相当。由此可见,今年以来的CFETS回落,同样是前期人民币一篮子货币汇率指数大幅上升后回调的结果。

事实上,进入今年下半年,即便是美元指数大幅回升,无论是BIS人民币汇率指数还是CFETS都保持了相对稳定。这说明今年下半年,货币当局才真正开始把保持人民币汇率指数稳定作为央行汇率政策目标。

综上所述,当前人民币对美元的贬值压力,与“811汇改”后经历的两轮恐慌性贬值明显不同。在新的汇率形成机制下,当前人民币对美元的贬值是跟随美元指数大幅升值的被动贬值,主要表现为两个同步:一是人民币对美元双边汇率走势与美元指数走势几乎完全同步;二是人民币在岸市场和离岸市场汇率几乎完全同步,二者的差价几乎为零,国际资本大规模做空人民币现象并未出现。因此,投资者应逐渐适应人民币对其他货币双边汇率宽幅波动的新常态,不必过度担忧人民币双边汇率“一城一池”得失,而应更多关注人民币汇率的长期趋势。

作者:黄志龙 苏宁金融研究院宏观经济研究中心主任;来源:苏宁财富资讯(ID:SuningWealthInsights)

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有