截至8月底,上市银行2017年上半年年报已披露完毕。整体上看,银行业资产规模稳定增长,资产结构有所调整,同业资产占比下降,贷款和债券类资产占比提高;同时,上市银行不良率整体有所下降,资产质量有所好转。

那么,银行的各项指标在2017年上半年分别是怎么变化的呢?本文将从盈利、资产、负债与监管指标四个角度来分析银行业的态势。

盈利分析:

营收增速和净利润增速分化

2017年上半年,谁是最赚钱银行?

在全部25家上市银行中,招商银行的ROE(净资产收益率)最高,年化ROE为19.11%。在工农中建交五大行中,赚钱能力最强的依然是建设银行,年化ROE为17.27%;在城商行中,ROE最高的是宁波银行,年化ROE为18.41%,仅次于招商银行;农商行的ROE整体偏低,无锡农商行以11.82%的年化ROE夺魁。

再来具体分析上市银行的盈利情况。2017年上半年,上市银行营业收入同比下降1.27%,较去年同期大幅下降6.96个百分点,其中,25家上市银行中有13家银行的营业收入出现负增长。同期,上市银行净利润同比增长3.97%,与去年同期相比差别不大。

值得注意的是,银行业营收增速与净利润增速变化出现反差的主要原因与2016年有所不同,2016年营业收入的减少主要是利息净收入减少所致。而2017年上半年,利息净收入同比增长0.9%,较去年同期增加了3.54个百分点,息差收入有所好转;但手续费及佣金净收入(非利息收入)同比下降2.12%,较去年同期大幅下降了13.32%个百分点。所以,2017年上半年,营收增速与净利润增速的背离主要是体现在非息收入变化上。

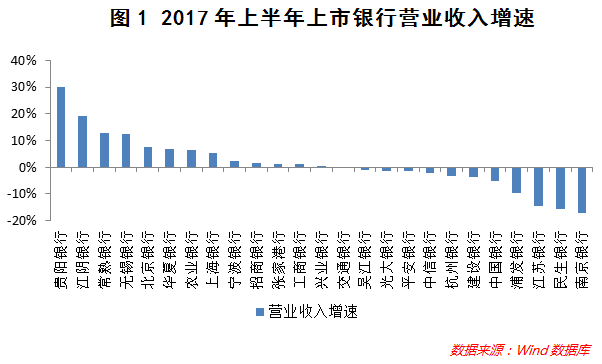

分银行看,25家上市银行中,营收增速最快的是贵阳银行,2017年上半年同比增长29.99%(参见图1)。在2016年年末的时候,贵阳银行也是营收增速最快的银行。同期,南京银行的营收下滑明显,2017年上半年营收同比下降17.04%,具体来看,其营收增速下滑主要是手续费及佣金净收入(非利息收入)同比下降38.6%所致。

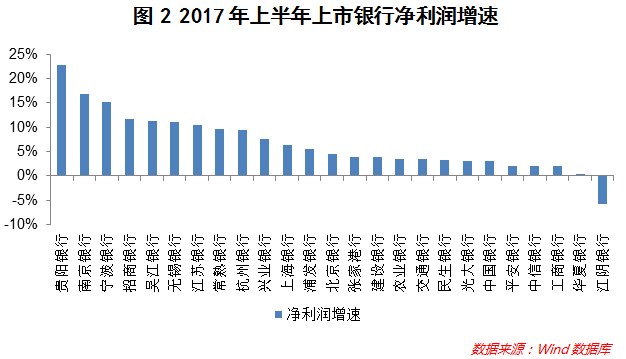

净利润增速方面,25家上市银行中,净利润增速最快的是贵阳银行,2017年上半年同比增长22.72%(参见图2)。同期,江阴银行的净利润是唯一一家同比下降的上市银行,2017年上半年净利润同比下降5.75%。

资产分析:

同业资产占比下降,资产质量趋稳

2017年6月末,银行业资产规模同比增长9.87%,增速同比下降0.64个百分点,资产规模保持稳定增长。

从规模总量上看,宇宙第一大行工商银行以25.51万亿元的资产规模,稳居榜首;股份制银行中,兴业银行以6.38万亿元的资产规模排名第一;城商行中,资产规模排名第一的仍然是北京银行;江苏省内五家上市农商行,资产规模排名第一的是常熟农商行。

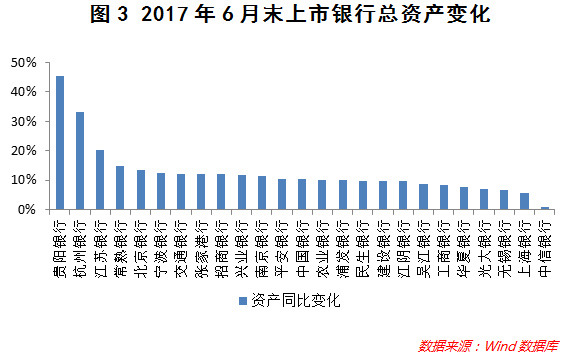

分银行看,各类银行分化较大,贵阳银行资产增速最快,2017年6月末同比增长45.37%;中信银行资产增速最慢,2017年6月末同比增长0.79%。值得一提的是贵阳银行,资产增速和营收、净利润增速遥遥领先(参见图3)。由此可见,在息差收入收窄的情况下,利润增长对规模增长的依赖度更大。

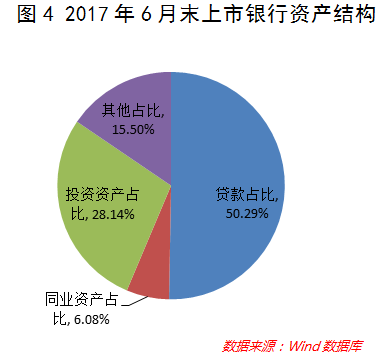

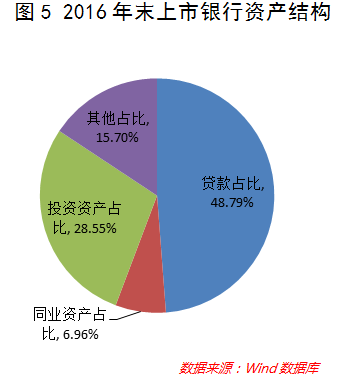

从资产结构看,上市银行贷款规模占比有所提高——贷款占比从2016年末的48.79%提升至2017年6月末的50.29%;投资资产和同业资产占比有所下降——2017年6月末,投资资产和同业资产占总资产的比重分别较2016年末下降0.41个百分点和0.88个百分点(参见图4和图5)。

对投资类资产进行分解,在去除应收款项类投资资产后,其他投资类资产2017年6月末占总资产的比重为21.08%,较2016年末提高了1.48个百分点,说明实际上债券类资产的投资占比有所提高,而以非标为主的应收款项类投资资产占比有所下降,这与同业业务监管加强有关。

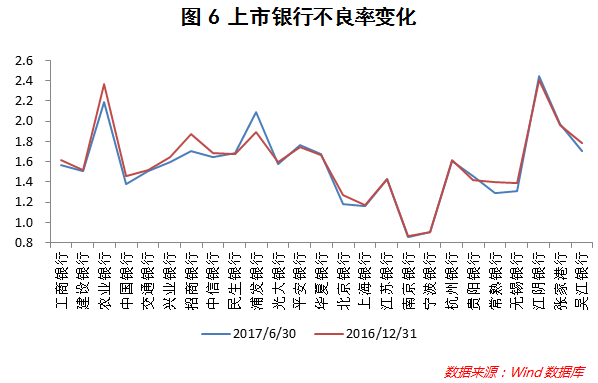

从资产质量看,2017年6月末,上市银行整体不良率均值为1.58%,较2016年末同比下降0.04个百分点,资产质量持续好转。分银行看,2017年6月末大部分银行的不良率较2016年末均有所下降,仅7家银行的不良率略有上升(参见图6)。

负债分析:

负债增速下滑,同业负债负增长

2017上半年,上市银行总负债同比增长9.79%,增速较去年同期减少0.28个百分点,负债增速基本上保持与资产增速同步增长。

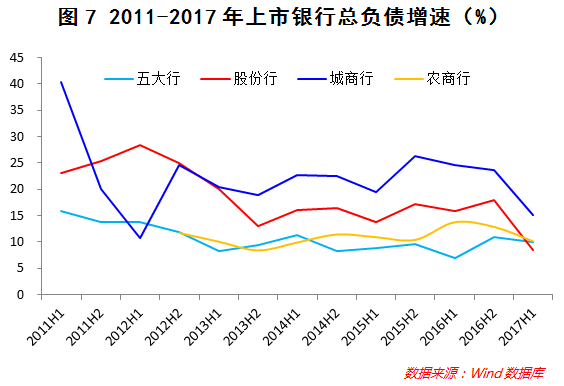

比较五大行、股份制银行、城商行、农商行的负债变化可以发现,在金融去杠杆的背景下,各类银行的负债增速均出现不同程度的下滑。其中,股份制行、城商行总负债的增速下滑较快,分别较2016年末下滑9.5个百分点、8.4个百分点(参见图7)。

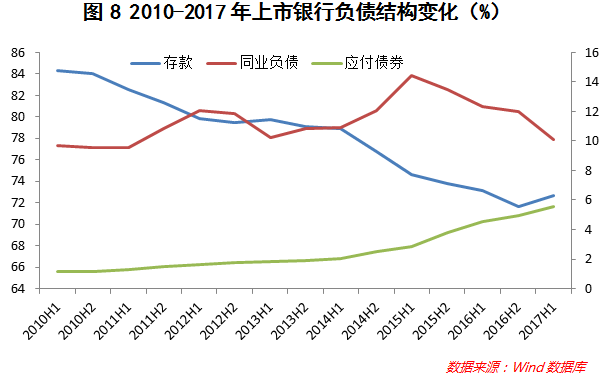

近年银行负债结构发生变化较大,存款规模占比下降,主动负债(同业负债、同业存单、二级资本债等)占比提高。2017年上半年,上市银行存款规模占比72.07%,同比下降0.44个百分点,居民和企业财富不再局限于一般性存款,而是转换成为理财、信托、同业负债等。

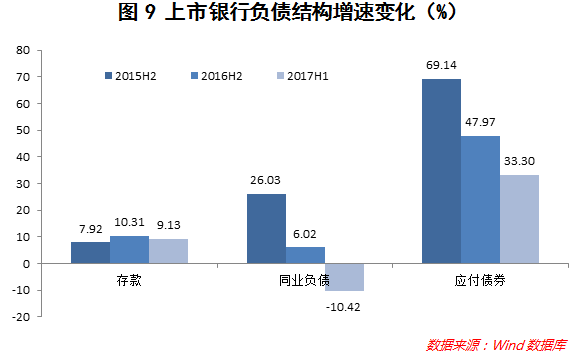

从增速上看,同业负债增速大幅下降。这与金融去杠杆有关,对于占比较高的银行,可能会面临短期负债结构调整的压力,债券发行规模增速一直保持高增长,主要是同业存单发行规模增加所致,但受制于同业存单纳入MPA考核、金融去杠杆等因素影响,上市银行债券发行规模的增速也出现大幅下滑(参见图9)。

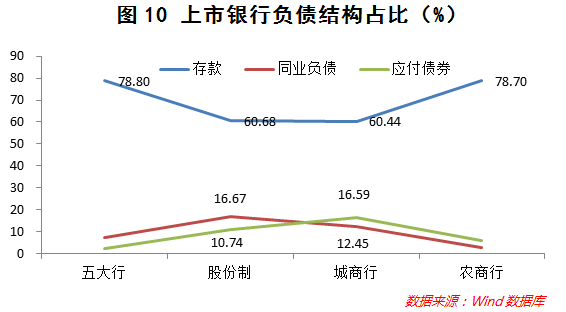

比较五大行、股份制银行、城商行和农商行,负债结构差异比较大。具体来说,五大行和农商行的存款占比高,超过78%;股份制银行和城商行的存款占比相对较低,分别仅占总负债的60.68%、60.44%。

相较于五大行和农商行,城商行和股份制银行的吸储能力相对较弱。五大行营业网点具有明显优势,而农商行扎根县域,服务三农,客户群体中存款倾向较高。股份制银行和城商行的主动负债占比较高,分别占总负债的27.41%和29.04%(参见图10)。

监管指标分析:

资本充足率有所下滑

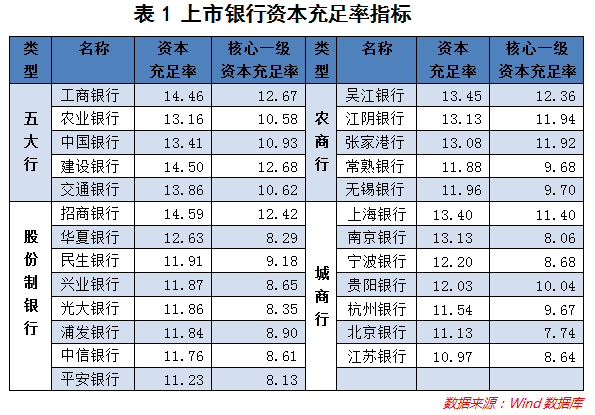

2017年上半年,上市银行资本充足率为12.60%,较2016年同期和上年末分别下降0.07和0.26个百分点;核心一级资本充足率为9.99%,较2016年同期和上年末分别下降0.13个百分点和0.25个百分点。

目前五大行和农商行的资本充足率较高,股份制银行和城商行的资本充足率相对较低。尤其是核心一级资本充足率方面,股份制行、城商行大多处于非常低的水平,其中北京银行核心一级资本充足率仅为7.74%。这些银行存在较大的补充资本的压力(参见表1)。

整体来看,2017年上半年,上市银行净利润同比增长3.97%,增速较2016年末略有提高。从业绩驱动因素看,息差收入改善是上市银行净利润继续增长的主要动力,非息收入对净利润增速带来较大的负面影响。

从资产质量看,不良率继续下降,资产情况持续好转。从资产结构看,上市银行贷款规模占比有所提高,在监管加强的背景下,投资资产和同业资产占比出现一定程度的下降,尤其是投资资产以非标为主的应收款项类投资资产占比下降较多。

从负债结构看,在金融去杠杆的背景下,各类银行的负债增速均出现不同程度的下滑。同业业务监管趋严导致上市银行同业负债首次出现负增长,应付债券增速也持续下滑。

从资本充足情况来看,部分股份制银行、城商行的核心一级资本充足率处于较低水平,存在较大的资本补充压力。

(来源:苏宁财富资讯;作者:石大龙、赵卿 苏宁金融研究院高级研究员)

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有