今年以来,黄金价格累计上涨了25%,投资回报率远远超过股票、债券等其他主要资产,着实打了个漂亮的翻身仗。

黄金大涨,给沉闷已久的投资市场带来了一些躁动。不少人担心黄金价格碰到“天花板”,接下来由涨转跌。笔者研究发现,虽然金价短期会受到事件驱动因素的影响,但真正影响其涨势或跌势的是实际利率。就当前而言,实际利率如果继续下行,黄金价格可能还会上涨。

金价短期波动易受到事件驱动因素的影响

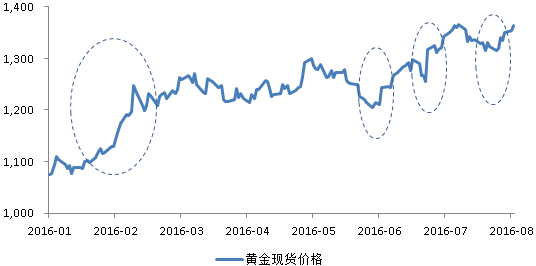

从短期来看,黄金价格的上涨有很强的事件驱动因素。2016年2月,沙特出兵叙利亚,黄金价格迎来第一波上涨;2016年6月,在英国脱欧的预期下,黄金价格持续上涨,6月17日,因英国留欧女议员惨遭枪杀,脱欧前景不明朗,黄金价格大跌,随后在6月24日因英国公投结果最终确定为支持脱欧,黄金价格反弹,最高涨至1375美元/盎司;近期因美国两大制造业PMI数据不及预期,加息预期减弱,黄金价格又迎来了一波上涨(参见下图)。

由此可见,一些事件的发生,短期会对黄金价格波动产生较大的影响,不过,事件驱动因素多存在偶然性和不确定性,短期的投资机会也很难准确把握。我们在投资黄金时,更需要关注的是影响黄金价格趋势性的因素。

黄金的投资性需求对黄金价格有较大的影响

就属性而言,黄金作为特殊商品,不仅具有一般商品属性,同时还具有货币属性和金融属性。从商品属性看,供给与金矿开采和再生金相关,需求与珠宝饰品以及工业用金相关,供需变化不大;从货币属性看,自1971年布雷顿森林体系崩溃后,不再实行金汇兑本位制,黄金的货币属性也随之弱化;从金融属性上看,黄金是重要的金融投资和资产配置工具,投资性需求对黄金的价格影响最大。

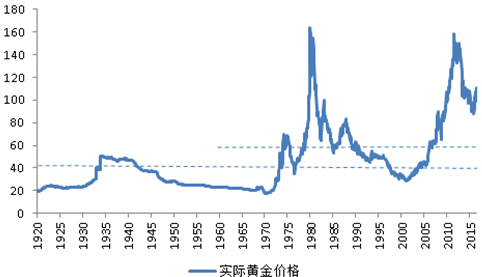

一般认为,投资黄金的需求主要源于保值和避险。其中,黄金的保值功能可以通过实际购买力来衡量。下图用美国CPI对以美元计价的黄金价格进行缩减可以看到,黄金实际价格在过去近100年间,基本上维持在40美元/盎司左右,考虑到1970年以后黄金与美元脱钩,黄金实际价格的中枢升至60美元/盎司左右,较1920年上涨3倍,峰值处160美元/盎司的实际价格与1920年相比也仅上涨8倍,与同期美国CPI上涨20多倍相比,黄金的实际价格相对稳定。

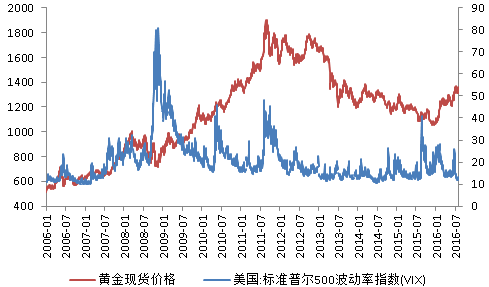

黄金的避险功能,从“乱世买黄金”这个延续千百年的俗语就可窥见一斑。下图以美国标普500波动率指数(VIX)来反映金融市场的动荡程度。从下图可以看出,美国标普500波动率指数和黄金价格走势相比较,二者虽然并不完全呈现正相关,但可以看到在部分波动率上升时,黄金价格会伴随上涨,反映出人们购买黄金的需求在增加。有趣的是,在2008年金融危机爆发之时,虽然波动率大幅上升,但黄金价格却出现了下跌,这说明:在流动性风险急剧上升的时候,黄金的避险功能也会被减弱,在“现金为王”的信仰之下,黄金也会惨遭抛售。

实际利率才是黄金价格的决定性因素

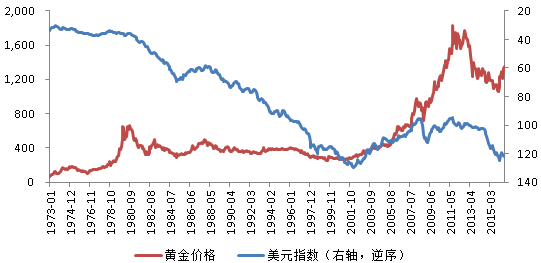

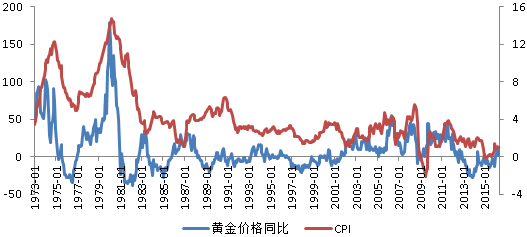

出于黄金的保值和避险功能,一般会认为美元和通胀是影响黄金价格的最主要因素。苏宁金融研究院通过比较美元指数(逆序处理)与黄金价格发现,二者之间确实存在一定的负相关性,但拟合效果并不明显(参见下图),二者相关性低,美元指数只能解释16%的黄金价格变动;而CPI与黄金价格的比较结果显示二者保持同方向变动,但是相关性也很低,CPI只能解释22%的黄金价格变动。所以,从影响黄金价格的单一因素考虑,美元和通胀都不是主要影响因素。

那么决定黄金价格变动的主要因素是什么呢?实际上人们投资黄金,从本质上说是将黄金看成配置性资产的一种,所以实际利率是影响黄金价格的主要因素。

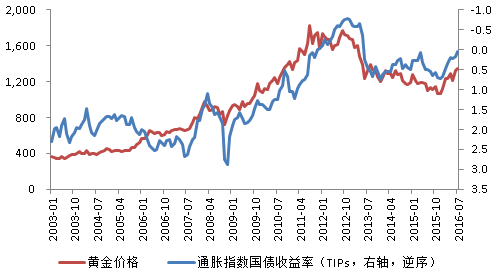

我们通过十年期通胀指数美国国债收益率来反映实际利率,与黄金价格进行比较发现,二者呈高度负相关(参见下图),十年期通胀指数国债收益率可以解释75%的黄金价格变动。

未来黄金价格有可能还会上涨

现在我们知道了影响黄金价格的最主要因素是实际利率,通过拆解,通胀指数美国国债收益率=美国国债收益率-通胀预期,所以对未来黄金价格走势的分析依赖于对美国国债收益率和通胀预期的研判。

从黄金价格和通胀指数美国国债收益率的拟合结果看,十年期通胀指数美国国债收益率每增加1%,黄金价格会下跌39%,同时,如果黄金要上涨至1500美元/盎司,则对应的实际利率为-0.1%,而目前最新的十年期通胀指数美国国债收益率为0.05%,在通胀预期不变的情况下,国债收益率需要下行0.15%。

从目前美国情况看,因为通胀不及预期,加息延后,国债收益率可能还将继续维持低位,同时其他主要经济体如欧元区、日本等十年期的国债收益率均为负利率,所以国债收益率如果继续下行,黄金价格有可能还会上涨。

(作者:赵卿,苏宁金融研究院高级研究员)

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有