作者:格隆汇·沙阡陌

俗话说离钱近的行业最赚钱,大金融无外乎银行、证券、保险、地产等。这几个行业包含了众多标的,深港通开通后哪些标的最为受益?

由于这些行业各有特点,接下来将分开讲,首先是银证保的四大天王。

东方持国天王(保险)——护持国土,维护众生安宁;

西方广目天王(银行)——净眼观察婆娑世界众生;

南方增长天王(证券)——令善众增长智慧和善根;

北方多闻天王(彩蛋)——边引导众生向善,一边用威力降魔伏怪。

首先说保险业:

任何一个成长股,必须要扎根在一个好的行业中,好的行业的概念是需求无限增长,供给相对集中,而且这个行业的盈利模式比较简单,保险业就属于这种情况。

目前保险公司已经形成了寡头化的竞争结构,有很深的护城河。由于股灾和熔断的影响以及经济下行的过程,保险公司又面临很好的投资环境,投资收益率上升,利差扩大,这是非常难的黄金发展期。同时,国民保险意识不断增强,各种险种的出现开辟了更多盈利项目。

新华保险(1336.HK):东方持国天王

看好逻辑如下:

一:大佬复兴举牌,成第三大股东。复星集团旗下已拥有众多保险公司,此次举牌表明了对新华保险未来发展前景的看好。一句话:行业老人说行。

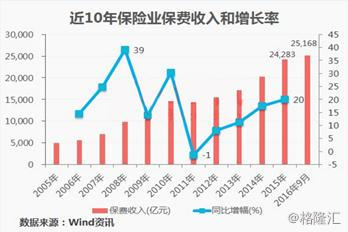

二:行业性大机遇,黄金发展时期。近十年来保险业保费收入和增长率远超其他行业,各路资本觊觎保险牌照也说明了未来行业机遇。

三:转型升级动作快 主动收缩银保渠道

传统险和健康险占比不断增大(赚钱多),回归保险保障功能,对未来利润率有积极影响。

每股收益水平出类拔萃,PE估值水平来看,与中国人寿有着一半的差距,不科学。

接着看银行业

各行各业都离不开银行,坐收垄断红利、雁过拔毛,可谓旱涝保收。在经济下行期间,银行利润增速放缓是经济新常态在银行业的正常反映。但我国商业银行仍然具有较强的盈利能力,利润总量较大,盈利结构优化,随着债转股政策出台以及地方AMC放开都有利于银行不断释放风险,提升资产质量。

重庆农村商业银行(3618.HK)——西方广目天王(身着红色,让人联想到西部的重庆)

重庆农村商业银行是国内唯一在上市的港股农村商业银行,标的有稀缺性;经营比较稳健,分红慷慨,最近六年中没有增发、没有配股,没有优先股;核心资本充足率高,经营范围在重庆,重庆农村面积大,客户忠诚度高;不良贷款率低于同行,贷款增长空间相比同行也较大。

银行最大收入来源的息差空间已经越来越窄,息差收窄成为拖累银行盈利的最主要因素。此时比拼的是风险管控能力,根据银监会的数据,银行整体不良贷款率为1.76%,农商行不良率为2.74%,在贷款不良有所上升的情况下,重庆农村商业银行不良率不足1%,显示其风险意识较强。同时计提了大量拨备,资产安全边际比同行要高。随着风险暴露日益充分和不良资产处置力度加大,银行资产质量保持稳定。经济复苏现象初现,经济质量的提升打开了银行估值的上升空间。

目前A股上市农商行平均PE在25倍,PB为3倍。重庆农村商业银行相比只有PE5倍 PB 0.76倍,真心便宜。

再来谈谈证券行业:

看好证券行业的逻辑如下:

第一:深港通开通有助于增强市场信心,吸引资金入市,券商板块跟整个市场的关联性、敏感度最高;

第二:深港通交易会给券商开辟新的收入和利润来源,提升业绩;

第三:深港通是中国资本对外开放的重要一步,能推动券商海外业务的发展,成为业绩增长新引擎。

比较看好的券商股:广发证券(1776.HK)---南方增长天王(广发总部在广州)

公司是中国前十大券商中惟一一家非国有控制的证券公司,没有控股股东,市场化程度高,经营比较灵活(想法多,约束少);

拥有投资银行、财富管理、交易及机构客户服务及投资管理等全业务牌照,各项业务发展均衡,行业内的排名均靠前。(不偏科)

定位明确,专注中国优质中小企业及富裕人群,全国部署了264家营业部,行业排名第四(15年年报数据),重点覆盖了中国经济比较发达的珠三角、长三角、环渤海地区。这些地区经济发展迅速、资金充裕,为公司营业网点取得良好经济效益提供了充足的客户资源保障。

打铁还需自身硬,公司拥有业内最大规模的保荐代表人队伍,投资顾问团队在行业排名第一。在互联网证券和财富管理方向转型跑得比较快、创新能力强。

公司营业收入、净利润等多项主要经营指标连续多年位居行业前列。(成绩好)

风险管理能力在行业出类拔萃,是中国证监会选定的首批试点合规管理券商之一,也是业务最早推行全面风险管理战略的券商之一,还是 80 年代末至 90年代初成立的第一批券商中仅有的四家未经历过因经营亏损而接受注资和重组的主要券商之一。

年化市盈率市场给的估值与A股相差较大,与同一梯队华泰、国泰君安港股相比也有不小的差距,处于价值洼地。

最后是极为特殊的港交所——北方多闻天王

赌场里赌场老板才是最大赢家,港股市场活跃起来,港交所是要比券商更为确定的标的。

香港交易所(0388.HK)是港股市场中最有特色的股票,是全球唯一上市的交易所。

港交所的盈利模式和券商是极其相似的。主要业务包括股票现货、衍生品、商品、结算、平台及基础设施。港交所除了成交量相关的收入以外,还有结算收入、数据费用和其他收入。它的逻辑比券商要简单明了很多。

首先:港交所对于香港股市来说,是有特许垄断经营权的,可以说是港股的唯一参与者,因为任何的交易都要经过港交所,兼具运动员和裁判的双重身份。

其次:独门生意加上金融行业,这两点已是一只优质股。再看盈利,高达53%的净利润率和90%的派息率,想不火都难。

再次:港交所拥有的联交所及期交所,是香港唯一认可的证券及期货市场,虽然拥有海外业务,但主要的收入来源仍是港股,港股每天的成交、新上市公司的多寡及其相关,都是港交所的主要收入来源。历史数据来看,市场交投情况最终将影响其股价高低,而其高低变化可以是相当大的。

香港作为中国与世界金融桥梁的角色,将来中港在金融上的融合必然是越来越多,深港通之后更多其他形式的合作,也只会是迟早的事,所以,港交所的长远价值不能忽视。

说完银证保,再来看地产股的三个藩王。

就行业来讲,国家的限购政策短期会对楼市产生一定的负面影响,但一线城市的经济发展水平高,又有大量人口流入,房屋供不应求所以没有下跌基础。房地产是个周期性行业,从投资的角度来看,在地产行业景气度低的时候是买入地产股的好时候。而在港股市场里面地产股的估值又比A股要低得多,所以在深港通开通的时候,地产是一个值得配置的板块。

投资标的:

上实城开(563.HK)

上实城开是上海国资委控股的上实控股旗下房地产开发平台,截至 2016 年 6 月底,拥有土地储备377 万平方米, 覆盖上海、北京、天津等10个城市。近几年的高营收增长和毛利率在行业内屈指可数。公司1-10月份的合约销售额和销售面积分别同比增长38%和37%,全年的业绩值得期待。

有个好老爸意味着:

一:拿地成本低,直接赢在起跑线上,也就比同行拥有了更强的抗风险和盈利能力。

二:融资成本低,对发债利率和银行贷款利率拥有议价权。直接撇开同行一条街。

有这先天优势,再做不好的话,对不起我真的要举报了。。。

在估值方面,上实城开的PE为14.4,PB仅为0.83,PB低于A股同业(一般而言都在1倍以上)。公司目前市值为103亿元,而其仅在上海可售货值就达到600亿元,A股举牌吃瘪的险资非常有可能过海来举牌。

龙光地产(3380.HK)

龙光地产大本营在广东,重心在深圳。截至2016年6月,土地储备1408万平米,深圳地皮的总建筑面积占39%。

从成绩单看,连续3年成功实现同期收入增长,2016年上半年,收入增长了23.4%。合约销售额同比增长了71%!这个没啥好骄傲的,我一说你就明白了:2016年上半年的合约销售中,深圳的合约销售占大约52.7%。

囤了那么多货不怕砸手里?长远看来,深圳的房价很难有大的跌幅。

首先深圳2015年住房自有率仅为34%,与北京(70%)、上海(70%)和广州(90%)相比,处于极低的水平。其次深圳拥有强劲的经济发展,人口持续流入,这些因素导致深圳的房屋需求远高于供应。所以深圳的住宅价格会维持在高位,龙光拥有大量的土地储备,所以龙光地产未来几年的业绩也会相对稳定。

散财聚人,龙光地产过去三年的股息率都没低于5%,对投资者有不小的吸引力。

估值方面,龙光地产PE仅5倍,PB为0.87,也低于A股同业水平。大股东已经看不下去了,所以今年8月份以来公司一直在回购,目前已经累计回购了5338.6万股,占到了已发行股本的0.96%

宝龙地产(1238.HK)

宝龙地产主打商业广场,其他业务包括物业投资及物业管理等。截至2016 年 6 月底,公司拥有土地储备813万平方米,在上海的土地储备130万平方米。上半年,营收同比上升32%,毛利率约37%。

前几年宝龙地产在一二线城市大手笔高成本的出手拿地,经济不景气,节约是美德,最近花惯大钱的宝龙地产开始控制融资成本,目前的融资成本大概在6.73%左右。从2016年中期报告来看,宝龙地产的土地成交价格只占到销售价格的13%,所以宝龙的土地成本控制还是不错的。

宝龙地产是商业地产公司,电商行业的崛起确实给商业地产公司带来了一定的经营风险,不过电商对传统商业的影响已经接近尾声,“拐点”即将产生,宝龙的城市广场,已转型为集体验式业态和零售业态为一体的城市广场。租金收入保持稳定增长,未来5年商业租金复合增长率约36%。

目前宝龙地产市值约91亿元,2016年中报显示其净资产236亿元,也是白菜价了。另外,宝龙地产的PE仅为3.6倍,而万达商业退市时的P/E约为11倍,对比来看,宝龙地产确实算便宜。

最后看大家喜闻乐见的博彩两朵金花。

香港市场有很多国内A股所没有的稀缺标的,国内禁止博彩娱乐活动,A股自然也没有相应的上市公司。爱屋及乌,港股中的博彩股也一直是投资者热爱的板块。

近几个月澳门博彩业在持续复苏,最新数据显示11月的行业毛收入超预期增长。

之前的博彩股大时代,很多投资者赚过大钱,现在博彩股从谷底开始平稳回升,这个行业必然成为深港通开通之后的受益板块之一。

投资标的:

金沙中国(1928.HK)

金沙中国主营娱乐场、购物中心、客房、餐饮等。附属公司威尼斯人澳门股份有限公司,是身着黄马褂的六家持牌博彩公司之一。澳门金沙、澳门百利宫、金沙城中心以及澳门巴黎人也为金沙中国所有。

金沙的9月新开的新项目澳门巴黎人拥有景点效应,吸引大量游客来参观拍照等,新增客流量可以带动其他非博彩类业务的发展。澳门巴黎人落成后,将与姊妹度假村连接在一起,组团获取更多的市场份额。

金沙中国的非博彩业务占比始终保持行业领先,行业平均的非博彩业务占比是7%,金沙目前的非博彩收入占比达到约16%,远超达到澳门ZF定下的9%。众所周知,澳门博彩业的重心已经从贵宾厅转至中场业务,金沙中国来自中场博彩的收入占比也最大(2015年中场业务收入贡献了65%),占有中场博彩三分之一的市场份额。此外,金沙中国2015年的股息率达到7.5%,是澳门六家博彩公司中最高的,也是相当有诚意了。

估值方面,金沙中国目前的PE为27.44倍,相对偏高。但随着博彩行业逐渐回暖,金沙的盈利能力也会逐步回升,巴黎人将为金沙带来的协同效应会逐步反映到估值里,市盈率应该会慢慢恢复正常。

新濠国际发展(0200.HK)

新濠国际(200.HK)是透过新濠博亚娱乐来经营博彩业务的(新濠国际持有新濠博亚娱乐37.9%的权益),主要经营娱乐场、酒店业务,目前在澳门路凼地区拥有新濠锋、新濠天地和新濠影汇三家娱乐场所,另外在菲律宾拥有一处娱乐场所。

2016年第三季度净收入11.52亿美元,同比上升了22%。运营收入1.089亿美元,同比增加了220%。主要是因为去年10月开幕的新濠影汇给企业带来了新的增长。整体来看,新濠博亚娱乐在非贵宾博彩类业务的收入占比也高达65%,符合澳门转型的要求。

2016年11月8日,公司的运营总裁辞去职务,赌王何鸿燊之子何猷龙亲自领导新濠博亚娱乐旗下物业的日常运营。何猷龙原本就是公司的主席兼行政总裁,新濠博亚娱乐借此机会简化领导层架构。简化公司的管理结构,提高决策效率,对于公司的发展来说是一件好事。

从估值来看,新濠博亚娱乐目前的EV/EBITDA是17.54倍,考虑到新濠影汇的活跃,已经管理结构的优化,新濠博亚的估值会回归到一个更合理的水平。新濠博亚在美国上市,对应到深港通的标的为新濠国际,新濠国际是新濠博亚的最大股东,新濠国际的EV/EBITDA为10.58倍。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有