作者:格隆汇·尤小鱼

"问君能有许多愁?恰似满仓中石油。"

这是10年前,中石油(601857.SH;00857.HK)在A股上市时,受伤的股民为解心中郁闷编下的顺口溜,随后此句一路流传,成为笑谈。

当然,也还记得当时有一位"价值投资"者以48元附近的高价一马当先开盘全仓买入,并在论坛上表示"此后将一股不卖,留给孙子"。虽然,不知这位仁兄如今手里的中石油可否安好,但估计孙子也该读高中了。

记得2007年11月5日中石油上市的时候,大盘正值5700多点的高位,而值得一提的是当时的原油价格还在100美元上方,由于中石油的垄断地位,被业界誉为"亚洲最赚钱的公司",上市当天,中石油一举登上了全球市值第一的上市公司。当然,一年多后,随着全球金融海啸的到来,2008年3月26日,中石油A股以18.53元报收,将"世界市值第一"还给了埃克森美孚。

此后很多年,中石油成了大众的"槽点",特别是巴菲特成功抄底中石油H股的案例深深刺激了国内投资者,而每当大盘被"两桶油"稳住的时候,论坛上普遍都是炸了锅一样的声音"是不是该清仓了"?事实上,长久以来,不管国际原油价格如何变动,业绩与中石油的股价变动呈现出明显的不相关性,往往中石油上涨的时候,投资者的第一反应就是GJD在拉抬指数,几乎没有人去真正关心一下基本面的变化。

就像今天,中石油(00857.HK)跳空高开,盘中一度涨幅3.67%,尾盘报收于5.05港元,涨幅3.06%。笔者正为错失一个极好的投资而捶胸顿足之时,临下班的时候,一条来自格隆汇的推送让笔者眼前一亮:中国石油7月26日晚披露业绩预告,公司预计上半年净利为90亿-110亿元,同比大幅增长1600%-1986%,公司上年同期净利为5.28亿元。

对于这种体量的公司而言,这简直是瞎亮眼的数据啊!

虽然按季度看,利润环比是下降的,17Q1是57亿,如果按16-19.86倍算,Q2的净利润则是在33-53亿。虽然比起14年中报的680亿、15年的254亿的净利润来说,今年,100亿左右的净利润还是有一定距离。但是从增长约20倍的净利来看,是否也预示着集团正从底部复苏呢?毕竟14年7月油价还在110美元附近,而现在仅仅50美元。

中石油称,公司根据市场情况优化生产运营,加强产炼运销储贸综合平衡,深入开展开源节流降本增效,严控投资和成本费用,预计净利同比大幅增加。2017年上半年,世界经济温和复苏,全球石油市场逐步趋向平衡,国际油价较去年同期明显上升。在这样的大背景下,中石油这条巨龙是否能跟随着油价上涨而一飞冲天呢?

一、油价风云变化

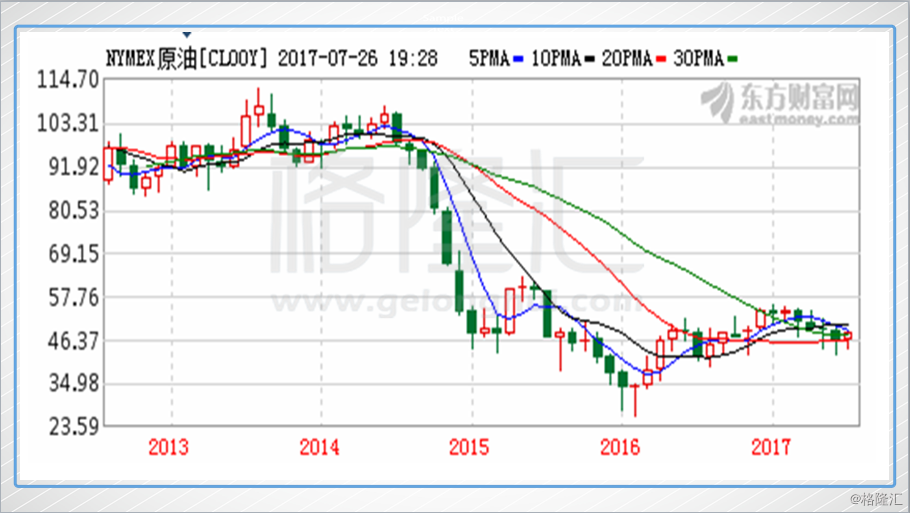

在过去几年,尤其是2014、2015两年石油市场表现惨淡。2014年6月至2016年1月间,石油价格下跌达2/3,成为上世纪70年代以来三次暴跌之一,供给扩张和需求减缓带来的不平衡是造成油价暴跌的主要原因:一方面美国页岩油生产的繁荣、伊朗解禁,以及沙特为首的石油输出国组织(OPEC)决定不减产导致石油供给迅速增加;而另一方面,金融危机后,全球经济增长放缓使得石油需求增速下降。

按照大宗供求逻辑上来讲,伴随着全球经济复苏,原油需求会跟随上涨。一旦需求上来了,在过往,一旦出现缺口,油价就会暴涨。

二、页岩油并非所向披靡

直至不久之前,笔者对油价是更上一层楼、还是有涨不上去还存疑。一度还认为油价是否会在45美元左右的水平长期徘徊呢?存在这种担忧的原因主要是--毕竟这个已经不是一个通过OPEC减产就能解决大部分油价下跌的时代了。原油的"劲敌"页岩油一旦在高油价的大背景下,就会抬头增产,打破高油价的平衡。

但事实上,页岩油的开采成本由于产区的差异造成极大的成本价差,导致无法准确估计美国页岩油生产成本的整体水平。

但从上图可以看出,在极端情况下,即使油价跌至30美元以下,美国德克萨斯州和新墨西哥州的页岩油生产也能保持盈利。其中,主要产区德克萨斯州的鹰滩(EagleFord)德威特县页岩油开采成本为22.52美元/桶。里夫斯县开采成本为23.40美元/桶。

但极端情况这并不代表大多数,按照保守估计,在约50家美国独立石油生产商及几十家规模较小的油企中,很多企业需要油价达到每桶40-60美元才能实现盈亏平衡。

将有限的资金投入资金效率最高的资产是低油价环境下唯一选择,让我们看看资金会涌向哪个区域。

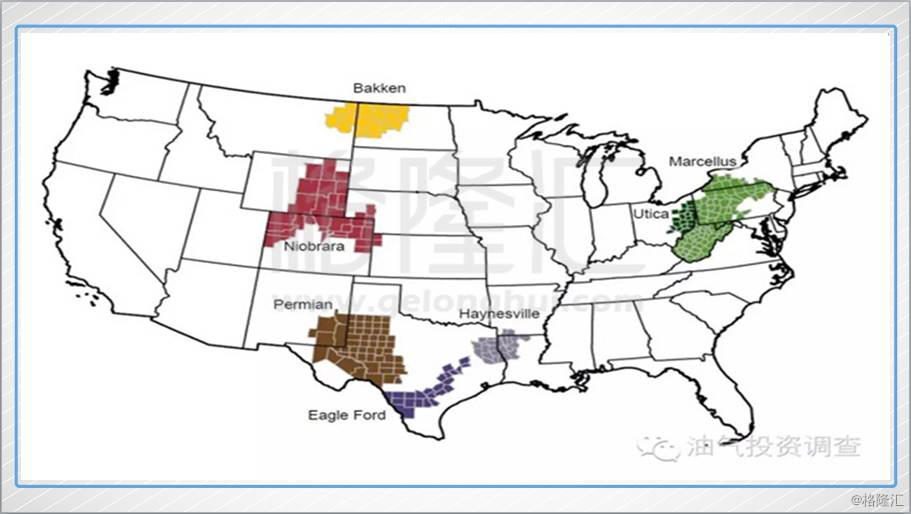

目前美国最关键的4大页岩油产区分别是:巴肯(Bakken),鹰滩(EagleFord),二叠纪(Permian)以及奈厄布拉勒(Niobrara)

(数据来源:EIA)

其中最值得注意的是二叠纪盆地页岩油的开采,美国二叠纪盆地是美国当前所有页岩油盆地里核心区块投资回报率最高的盆地。二叠纪核心区页岩油的高回报也因此成为了场内资金的首选出路,从而形成了二叠纪盆地独自对抗全美陆地石油产量衰减的局面。

在这里不得不提及先锋自然资源公司(Pioneer Natural Resources),该公司是页岩油开采最积极的倡导者,多次公开表示二叠纪盆地石油开采成本超低。

但是事实有真的是如此呢?

查阅先锋自然资源公司的财报发现,先锋自然资源公司在2016年第四季度和2017年第一季度,仍旧处于亏损状态。可见当前的油价,并没有让二叠纪的石油生产商彻底解放。

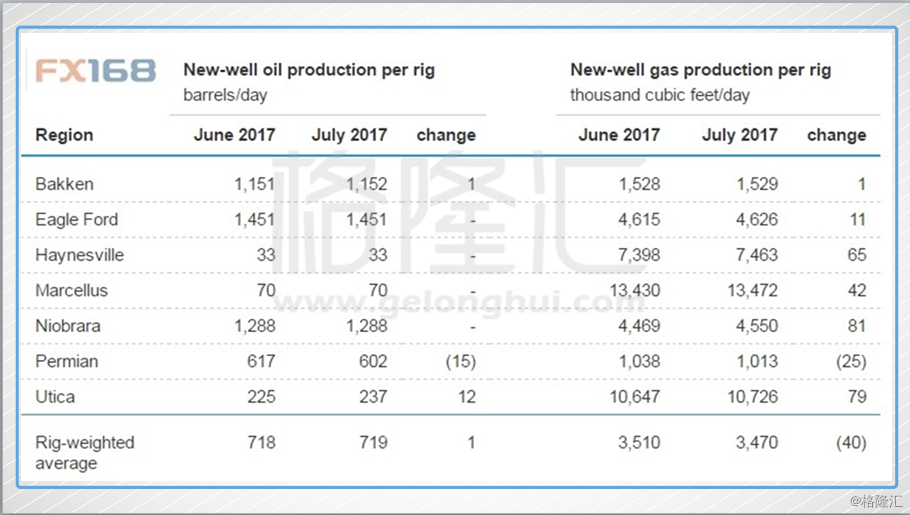

美国能源信息署(EIA)最新的数据显示,5月已钻井但未完成(drilled-but-uncompleted)的页岩油井数量增加176座,至5946座。同时,7月美国主要页岩油产地的每座新页岩油井产量预计仅增加1桶/日,至719桶/日。可以看到页岩油产量增长放缓的迹象,而未来的下降速度可能比人们想的要快得多。

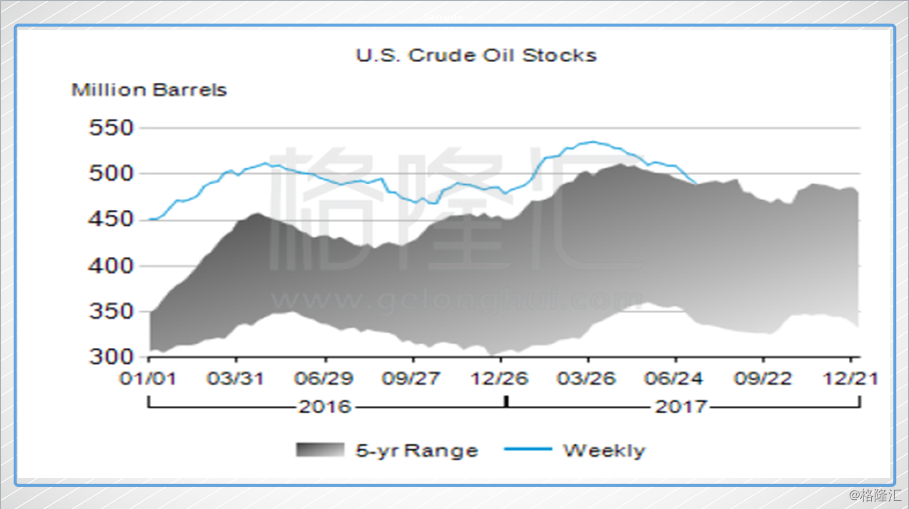

目前,美国原油库存整体呈现下跌趋势:

其次,投资者也难免会担心新能源快速替代。站在历史的长河来看,在大趋势上,化石能源储量限制、人类环保可持续发展的内在要求决定了石油总量增长,但在能源结构中比重有所下降,可再生能源比重如生物质能权重上升。但是,笔者认为,在未来的10年到15年间,石油、煤炭和天然气始终占据主地位。笔者目前看到最大胆预测石油需求见顶的文章是本周一高盛发表的研究报告--分析师称在"最极端的预测下",2024年石油需求可能见顶,但由印度引领的新兴市场经济扩张可能使石油需求触顶的时间推迟至2030年。

三、传统产油国的逆袭

回到近期,传统产油国OPEC和非OPEC主要产油国代表25日在俄罗斯举行会晤。沙特阿拉伯石油大臣法利赫24日表示,沙特将在8月份将石油出口量限制在日均660万桶,较去年同期下降100万桶。在API库存数据方面,周API原油库存-1020万桶,为2016年9月份以来最大单周降幅,预期-298万桶,前值+163.00万桶。

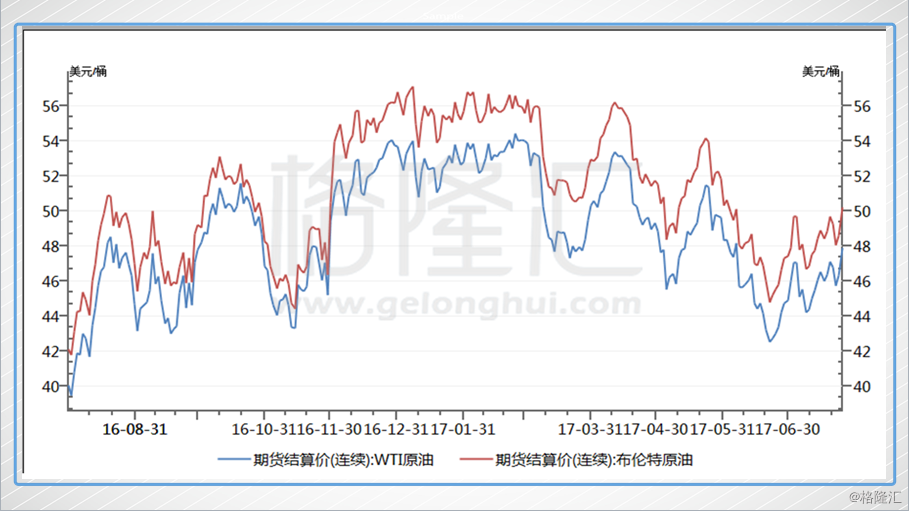

纽约商品交易所9月交货的轻质原油期货价格应声上涨1.55美元,收于每桶47.89美元,涨幅为3.34%。9月交货的伦敦布伦特原油期货价格上涨1.62美元,收于每桶50.22美元,涨幅为3.33%。

除了市场因素以外,在政治因素上,以沙特为代表的传统产油国对油价有着天生的依赖性,在OPEC成员中,沙特是全球最大产油国,而其财政收入大部分依靠原油出口,再加上其国有巨型石油公司沙特阿美上市前需要继续改善财务状况,该国对油价上涨有着最迫切的需求。

于是我们可以看到沙特在一系列保油价活动中表现最为积极,试图以其传统的油市霸主地位引导市场走向。近期,沙特也再度表示将加大减产力度,并在8月继续降低出口。而非OPEC产油大国俄罗斯也极度仰赖石油收入,该国明年将举行总统大选。

在油价重返50美元大关,并且上涨信号相对的明显的节骨眼上,我们是否应该将目光转向"三桶油"的老大--中国石油,寻找其投资机会呢?

四、为什么是中石油?

按照美国《石油情报周刊》综合油气储量、油气产量、炼油能力和油品销售量等权重指标,统计2015年全球最大50家石油公司排名,在国际油价低迷、市场需求不旺的大背景下,全球前十大石油公司排名基本稳定,公司稳居第三,中国石化排名第19位,中国海油位列第32位。

公司作为全球石油石化产品重要的生产和销售商之一,广泛从事与石油、天然气有关的各项业务,主要包括:石油和天然气的勘探、开发、生产和销售;石油和石油产品的炼制、运输、储存和销售;基本石油化工产品、衍生化工产品及其他化工产品的生产和销售;天然气、石油和成品油的输送及天然气的销售。公司经营涵盖了石油石化行业的各个关键环节,从上游的石油天然气勘探生产到中下游的炼油、化工、管道输送及销售,形成了优化高效、一体化经营的完整业务链。

依据2016年年报经营数据,9.21亿桶原油,加工1.29亿吨石油,实际销售成品油1.6亿吨,天然气管道4.9万公里,石油管道1.9万公里和成品油管道1.6万公里,公司还在海外油气低迷周期内积极布局,2016年海外实际油气产量2.01亿桶,占比13.7%。

所以为什么是中石油呢?我觉得有以下三个理由:

(1)产业与石油价格关联性最大

很多人的第一反应应该是:在油价上涨之际,都从事着石油业务,为什么推荐的是中石油,而不是另一位大佬中石化呢?首先,我们对比一下两家的业务。

首先是中石油的业务:

然后是中石化的业务:

不难看出,两家公司的虽然都是围绕石油开展业务。但中石油更侧重上游炼化;而中石化在重视炼化的同时,更侧重下游的销售,而盈利能力最好(收入/利润比)的部门则是化工事业。可以简单的总结一下,中石化赚的钱更多可能来源石油价格上升后整个行业带来的红利效应。当然,中石化的抗周期能力也会更好。再反观中石油,其经营的业务板块均体现石油商品和经济周期下的剧烈波动。但也正是因为如此,中石油其实才是最直接受惠于油价上涨的企业。

(2)石油资源储量No.1

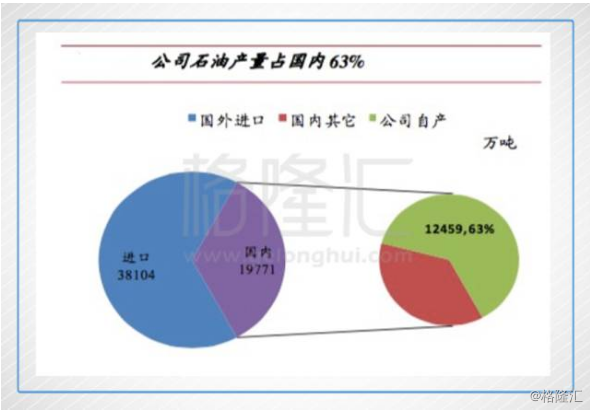

公司作为国内最大油气生产提供厂商,体现在国内石油和天然气份额稳居首位,。按照2016年产量统计,国内合计生产石油1.977亿吨,天然气1371亿立方米,公司分别出产1.246亿吨和927亿立方米,占比63%和68%。

作为一家石油公司,石油资源储量是核心的竞争优势。最直接的理由--石油资源储备是石油企业在未来可持续发展的关键。石油作为不可再生资源,可以说用多少就没多少。没有未开采的石油资源储备对石油公司无疑是致命打击。另外,在财务方面,石油企业使用的是产量法折旧计算。产量折旧法适用于生产季节性比较显著以及采掘、采伐企业的生产设备。

根据产量法折旧的公式:

单位产品的折旧费用=(固定资产原始价值+预计清理费用-预计残值)/应计折旧资产的估计总产量

可以得出,如果预计的总产量(根据储量估计),若油企的探明储量在不断减少,则其折旧费用就会大幅度攀升。对于油企,折旧、折耗及摊销是非常重的一笔费用。

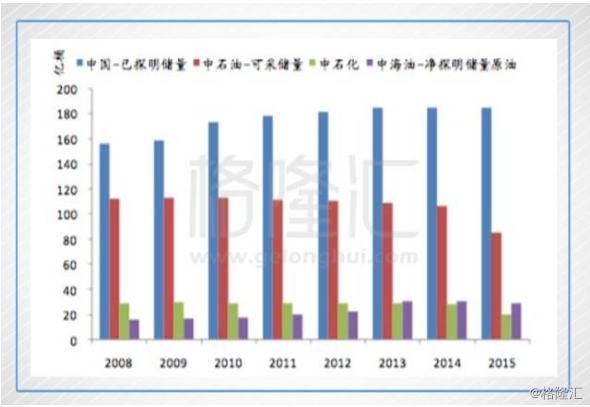

而比起中石化、中海油,中石油最大的优势之一也是在这核心的石油资源储备上。公司石油资源储量稳居国内No.1。根据国土资源部储量数据,2016年,全国石油新增探明地质储量9.14亿吨,10年来首次降至10亿吨以下。截至2016年底,全国石油累计探明地质储量381.02亿吨,剩余技术可采储量35.01亿吨,剩余经济可采储量25.36亿吨,储采比12.7。

在国内石油新增探明下降大背景下,2016年中石油全年国内新增探明油气当量超过11亿吨,其中石油地质储量6.49亿吨、天然气地质储量5985亿立方米。截至2016年,中石油已连续10年国内新增探明储量保持10亿吨当量的高位增长。人民日报形容中国石油是我国石油行业的可持续发展的"压舱石"。

最近,我国在石油行业的大动作--油气改革中首先"动刀"的便将是垄断程度较高的上游环节。长期以来,国内具有探矿权和采矿权资质的企业只有中石油、中石化、中海油和延长油田四家。但同时,毫无疑问,油气上游勘探开发是产业链中资金最密集、利润最丰厚的领域,具有高投入、高风险、高回报的特点,是石油天然气领域的根基。

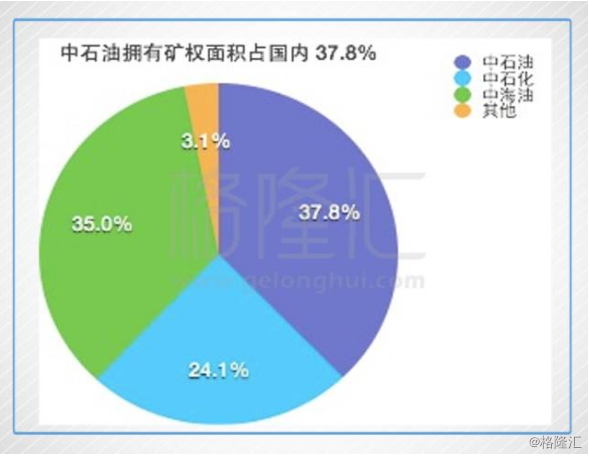

目前,全国共设置石油天然气(含煤层气、页岩气)矿权项目1735个,共计407.4万平方千米。矿权人中,中石油拥有矿权项目776个,面积153.9万平方千米、占37.8%。中石化拥有矿权项目484个,面积98.2万平方千米、占24.1%。中海油拥有矿权项目333个,面积142.6万平方千米、占35%。其他企业拥有矿权项目142个,面积12.7万平方千米、仅占3.1%。矿权准入门槛高,同时也存在政策、资金壁垒,"三桶油"的优势在短期内短期内不会被打破。

(3)混改迈出实质性步伐

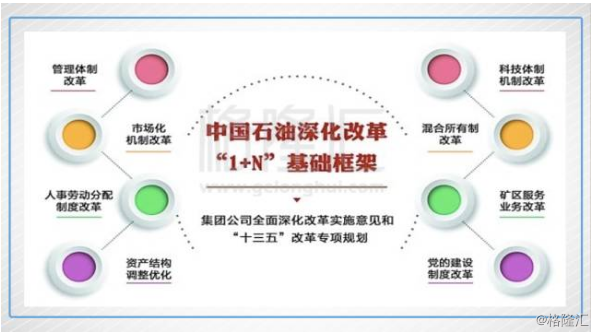

自今年7月3日开始,中油资本、中油工程重组上市后得到投资者的广泛认可,标志着中国石油混合所有制改革迈出实质性步伐。

中国石油将混合所有制改革作为企业改革的重要突破口,分类分层完成合资合作项目50个,确保国有资产实现保值增值。

中国石油遵循"重组-改制-择机上市"路径,按照EPC一体化发展模式,专业化重组6家工程建设企业,着力将中油工程打造成以油气工程为依托、逐步向相关领域延伸的全球化、一体化国际一流能源工程综合服务商。在金融板块,中国石油按照"以产促融、以融促产、协同发展"的原则,优化整合金融业务资源,组建中油资本并成功上市,充分发挥各子公司之间的协同效应,积极开拓社会市场,提升股东回报,打造具有核心竞争力和可持续发展能力的能源金融。

中国石油还积极探索企业与地方融合发展新模式,与新疆、四川、陕西等地方政府及央企、外企和社会资本,在油气勘探开采、炼油化工、成品油销售等领域开展合资合作,在新疆的混合所有制改革更是走在自治区前列。目前,中国石油的合资合作对象日趋多元,既有其他央企,也有地方国企和民企,打破了地域、行业界限;既有绝对控股,也有相对控股、参股,股权结构多样化,合资合作呈现出更加开放、融合的态势。下一步,中国石油还将从完善企业股权结构、治理结构及经营机制等方面,持续推进混合所有制改革。

五、尾声

从估值分析的角度来看,中石油H股的市净率PB处于长期偏低位置,目前更是低至0.7X以下,同时AH股溢价指数高,目前1.6倍左右,从投资的角度上来看,是可以时候看看中石油了。

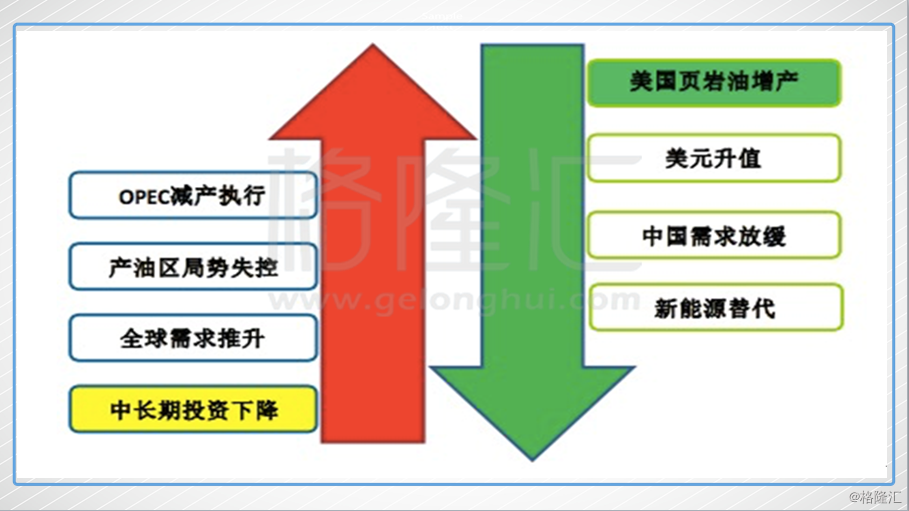

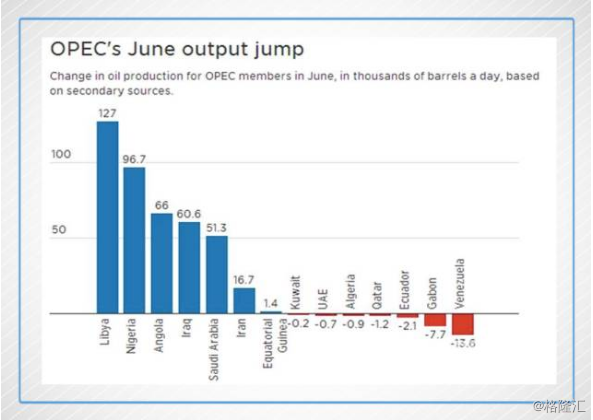

当然,油价下跌的风险也是存在的。首先,在OPEC减产协议实施后,美国国内原油产量已经逐渐和沙特持平。而随着减产活动的持续,其市场份额也在不断丧失。以美国对华原油出口为例,今年前5个月对华原油出口增长至去年的10倍。产量和份额的萎缩,使沙特在油市中的话语权越来越弱。其承诺的减产以及降低出口对市场的影响能持续多久,仍是未知之数。同时,利比亚和尼日利亚的生产迅速复苏,这都使得OPEC难以控制全球供应过剩的局面。

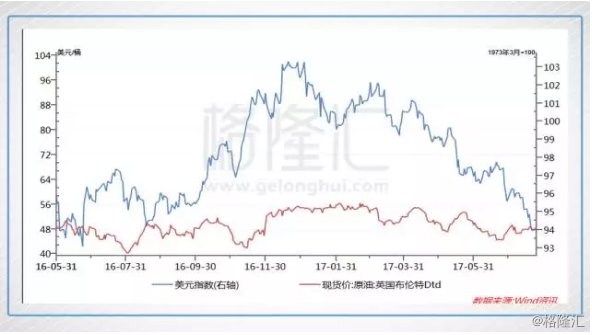

其次,由于原油是以美元计价的,所以美元的升贬值在长期也影响着原油的走势,从以往的历史来看,美元的贬值会提高原油价格,反之亦然(1997--1998年,随着美元指数的上涨,原油价格出现一定程度的下跌;1999--2001年,原油价格随着美元指数上升而上涨,存在一段时间的正相关系;但是2002--2008年之间,原油价格与美元指数之间表现显著的负相关性)

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有