作者:格隆汇· 肖恩大侠

从近几个世纪以来全球经济、劳工、贸易的流向以及区域经济产业结构发展来看,医疗健康(医药)产业(简称:“医疗产业”或“医疗行业”)的快速发展历史并不算长。欧洲也一直被认为是现代医疗产业最为重要的发源地;其拥有顶级的科研学术机构、充分的政府资金支持,以及诸多医药行业巨头的创始之地。

而从风险投资和私募股权投资基金(“PE投资基金”或“投资机构”)的角度来看,欧洲也一直占据着较为重要的地位,了解其历史之发展和今日之现状对于我们更好地以更为全面的视角,从结构性、流动性等角度出发或许有诸多借鉴。

▌一、欧洲医疗健康行业的现状与投资

行业格局,重心转移

医疗行业是欧洲国民经济重要的组成部分,占总GDP的比例约10%,占其国/区域公共支出约15%;假设其现有的医疗系统没有重大变革,预计到2050年,由于人口老龄化和慢性病的进一步增加,整个欧洲的医疗支出将会翻倍。这些支出主要包括了治疗日益渐增的非传染性疾病和其他慢性疾病,例如心脏病、癌症(肿瘤)、慢性呼吸疾病和糖尿病等。

从企业规模和发展的角度,欧洲的医疗健康行业可分为三大部分:医药巨头、中等规模企业和高成长性的生物技术企业。

在位列顶层的巨头公司有瑞士的诺华制药和罗氏制药、丹麦的诺和诺德、法国的赛诺菲制药,以及英国的阿斯利康、葛兰素史克和德国的拜耳医药等;而更多相对中小的欧洲区域性高成长性生物技术产业集群(如法国和德国)所培育的生物技术公司仍在不断增加。

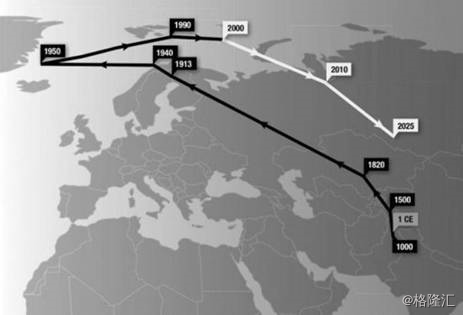

公元1000年以来的全球“经济重心”移动路线图

(来源:美国《华盛顿邮报》网站)

欧洲市场,稳中有变

过去的2016年,欧洲投资环境颇为动荡:英国退欧、汇率浮动、经济增长相对放缓和停滞,以及欧盟对医疗设备等一些产品的重要法律法规改革;而投资者则通过购买欧洲以外的海外资产进行风险分散和对冲。

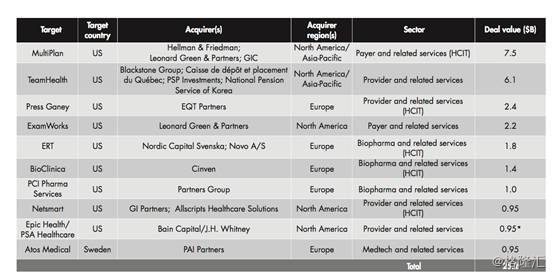

根据贝恩医疗健康私募股权投资报告,2016年欧洲医疗健康领域披露的投资交易(不含并购)的总金额为46亿美元(披露口径),比2015年的80亿美元下降了42%;披露的交易数量也同比下降,从2015年的55起降到了49起。与此同时,交易标的公司和投资公司一定程度上反映了一些重要变化:一些较大的标的公司交易也在下滑,在2015年医疗行业全球前十大交易有一半标的公司来自于欧洲;而2016年,前十大交易中只有1个标的来自于欧洲(瑞典,金额不到1亿美元)。

2016年全球前十大医疗健康行业交易

(来源:Dealogic,AVCJ,BainReport)

积极转型,长期看好

2016年,欧盟对医疗器械的生产和宣传实施了更为严格的规定,可能提高产业公司的成本。于是有的公司选择低价出售他们的产品而不是支付额外的成本,这也可能是2017年以来部分CRO机构获得投资者偏好的原因之一,而英国退欧带来的汇率变化也一定程度为投资提供了机会。

英国退欧使得欧洲区域经济不明朗因素或又增加,根据对多家机构的咨询与了解,市场的不确定性在2017年及往后数年仍可能保持延续。而英国的退欧对在英国运营的公司或者是英国下游的欧盟公司税率可能产生一定程度影响;特别是对部分科研人才留在英国可能也造成影响。而另一方面,相对弱势的英镑也使进口原材料的药厂和医疗科技领域公司成本增加;从而投资者对有大量资产在英国的公司估值形成较大挑战和更大的复杂度。

整体而言,欧洲的PE投资基金处于整体平稳之中的个体积极转型。如前文所述,虽然欧洲本身的标的未能挤身全球十大交易,而是有9个标的在美国。尽管如此,欧洲的买方仍然保持积极状态,有5投资基金来自欧洲。对于这些保持积极状态的PE投资基金而言,他们仍然看好欧洲医疗行业的长期发展。由于老龄化人口的庞大基数以及人口的进一步老龄化使得欧洲的医疗需求不断攀升。

政府作为付款方和规则与政策制定者面临着提供更高效和更多医疗服务的压力。此外,当前欧洲相对分散的医疗市场也为行业整合和成本节约提供了巨大潜在空间(2016年,欧洲投资基金最为主要的投资和整合领域为CRO、生物医药和医疗服务)。

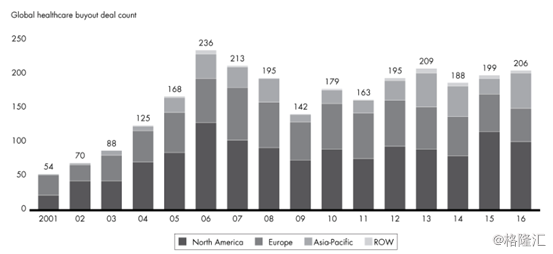

2001-2016年全球医疗健康行业的交易数量统计

(来源:Dealogic,AVCJ,BainReport)

“欧+美”,稍许变化

根据Pitchbook的数据,2016年,PE基金参与的医疗行业投资数量达到了206起;根据披露口径的这206些投资交易中,北美尤其是在美国的交易仍然占了大部分。美国的交易额达到了284亿美元,是2015年的三倍。欧洲仍然是继美国之后的第二大活跃地区(PS:中国的部分交易未能披露或被收录)。

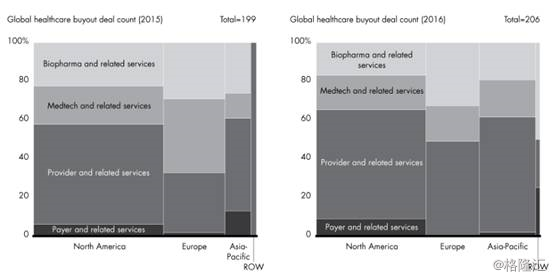

2015年医疗服务方和相关服务为主要投资领域(注:灰度从浅到深分别表示:生物医药及相关服务、医疗科技及相关服务、医疗服务方和相关服务、支付方和相关服务)

(来源:Dealogic; AVCJ; Bain Report)

自2014年以来,欧洲医疗行业最活跃的私募基金包括Procuritas Partners(瑞典)、WaterlandPrivate Equity Investments(德国)、IdInvest Partners(法国)、EQT Partners(瑞典)等,其典型的PE投资均在10个以上。

来源:Pitchbook

热门领域,投资趋势

根据过往发生的以及时下投资过程中的案例多角度分析,笔者简要梳理了过去一些项目和细分行业的变化,并进行相应趋势分析,部分热门领域或将继续保持一定热度。

1. 医疗服务方和相关服务提供者

主要为欧洲基金已投资和需要风险调整(如配置)相关资产,特别是在有可被持续整合细分领域机会的资产。由于这方面的资产可获得性相对较少,企业收购者(买方)的竞争较为激烈。由于欧洲本地区相关资产的匮乏,以及投资者对分散和调整资产(配置)的需求,部分投资者已主动出海寻求海外市场(可参考本文前述提到全球年度十大交易中,欧洲投资者收购了美国的4个标的,eg:包括位于印第安纳州的第三方医疗咨询机构Press Ganey)。

从细分方向而言,投资者仍然看好本地区的医院、诊所、疗养院和家庭护理相关资产的潜力。比如,凯雷集团对一个德国家族控制的医院和连锁诊所Schön Klinik的少数股权投资;法国Ardian出售了其在意大利、英国和印度经营的医院和养老院KOS,其买方为意大利基础建设基金F2i以及KOS的大股东Compagnie Industriali Riunite集团。在一些更为细分的领域,EQT从Summit Partners收购了英国兽医服务平台IndependentVetcare,并于2017年宣布计划将其与现有投资组合中的北欧、中欧地区的已有兽医集团Evidensia合并;也还有不少投资基金同时投资于多个皮肤科标的资产。

从资产受让的买方而言,企业买方一直是PE基金的竞争对手,而PE基金一定程度上也是企业买方的合作方。Advent International(基金)曾将其持有的英国医疗健康服务商Priory Group卖给了美国的同业公司Acadia Healthcare。通过类似的资产处置或剥离,这些类似交易在过去的一两年引发了新一轮PE投资热潮。比如,欧洲基金 BC Partners从Acadia收购系列精神病院,而其中一部分之前是由Priory Group控股的。

2. 生物医药

投资者一直对生物医药领域保持了较为强烈的兴趣,而这一领域也确实存在很多投资和并购整合的机会。虽然从交易数量和规模来看,美国是最为主要的区域,但在欧洲仍有几笔大型交易的发生。2015年,最活跃的生物制药是所谓的“CXO”,即包括CSO、CRO、CPO等等。一方面,生物仿制药制造商利润很高,尤其是在欧洲;另一方面,由于生物制药产品的(患者或患者背后)最终买方和政府多方面压力之下需要控制成本,企业会持续寻找降低成本和改善供应链等多种方式,而投资者则一致认同外包服务需求的强劲维持。

对品牌药品的兴趣,包括独立制造商和和大药商剥离出来的药物组合,仍然面临较大的竞争和监管压力,具有一定的挑战性。

而在具体的产品和案例方面,有四家相对大中型的欧洲仿制药生产公司易主为基金,包括法国的Ethypharm被PAI Partners收购; 意大利的DOC Generici被CVC收购;西班牙的Invent Farma和德国的Neurax pharm Arzneimi被Apax Partners收购。

PE基金在其他一些更为细分的生物医药领域也有大量资金涌入,特别是那些管道(包括供应链)风险和价格压力相对隔离的细分产品市场,如专注于制造高难度(壁垒)产品、定价审查影响力不大的小市场(Niche market,比如孤儿药),和竞争相对较少的细分特药市场;投资者在进入这些细分领域的投资之时,往往也会从标的的竞争优势和定价环境等因素综合考虑。

3. 医疗技术和相关服务

新的医疗技术一直是投资者较为感兴趣的领域。2016年最大的医疗技术领域收购交易是PAI Partner从EQT以近10亿美元收购了Atos Medical;这是一家专注于喉部疾病患者植入物和假体生产的龙头企业。此外,Ardian收购了为医疗器械制造商提供冷杀菌设备的Ionisos;这是医疗消毒相关服务和OEM(提供消毒和其他服务)市场的一个典型案例。整体而言,这些新的或具有一定壁垒的医疗技术细分领域之中的控股或相对控股类平台(企业)极有可能会成为最大的机会来源。

4. 医疗信息技术

多数PE投资基金认为医疗健康信息技术行业的法律和监管风险相对较小,标的估值总体偏高,其退出渠道主要还是企业(特别是已上市企业)的并购;在过去的一些时间,相对热门的细分领域有大数据分析等。由于较少受到行业买方支付方的直接变化影响,该领域可以被认为是一种相对的“轻投资”,而目前,也已经出现了一些以医疗信息IT为主要投资方向的细分基金了,这类轻投资的投后增值主要依靠技术的进步带来的成本降低和规模效应。

▌二、欧洲PE投资基金的现状与潜力

从表面上来看,在成熟资本市场之中的欧洲并不如美国市场有吸引力,特别是欧元区的发展也滞后于美国的增长。同时,欧洲还面临着的医疗行业结构性调整、国债基础收益率变化,银行不良贷款增加和失业率持续攀升等问题。然而,我们也发现在欧元区的医疗行业上市公司中,2017年一季度的收益已是四年来的第一次恢复性上升。

长期来看,欧洲(主要为西欧和北欧)平均每基础GDP产值可以相应产出更多的投资机会和回报。

医疗的回报,需要深挖

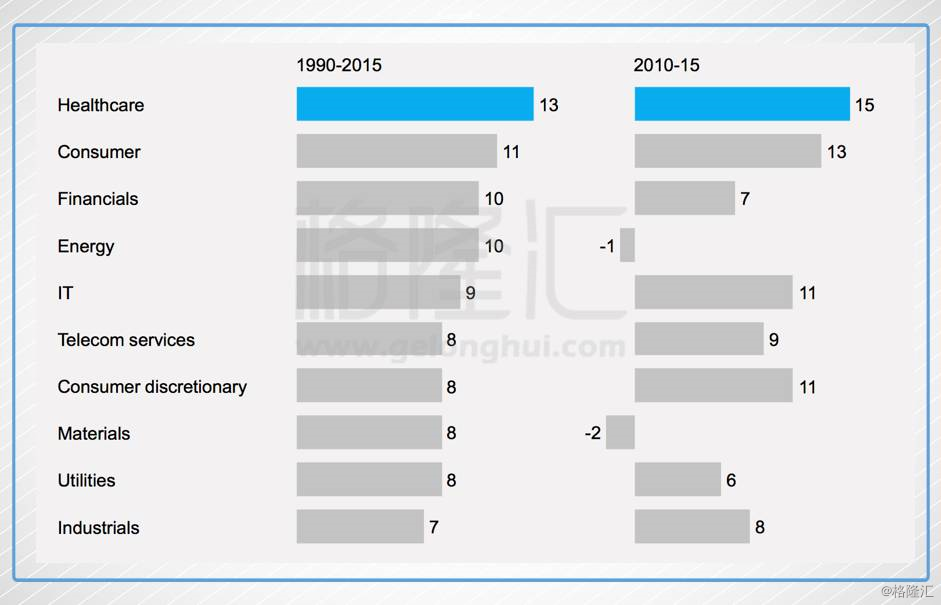

历史经验表明,全球医疗行业的投资回报率在25年间和5年间都高于其他行业;而从欧洲的经验来看,在不同的经济周期之中,医疗行业一直被证明是抗周期且富有弹性的。只要投资者能认真学习本地市场并深入研究和挖掘标的,仍将会获得超额收益,而选择正确的标的公司也显得非常重要。

根据贝恩公司对S&P Capital IQ在1998年至2013年9个行业部分最佳公司的年度总股东回报(TSR)分析,行业间平均TSR区间从航空公司的1%到快速消费品的9%不等;落实到行业中公司,则TSR的区间是11%到35%。另外,也有麦肯锡的数据表明,欧洲私募基金在医疗行业的平均退出回报超过消费品和金融业。

全球各行业投资者回报率

(来源:麦肯锡全球机构分析)

消费品由于长期的竞争已产生大幅变革,而医疗健康领域不一样,仍然存在大量投资机会可以深入挖掘。由于行业的特殊性(监管)和相对高利润,行业本身并没有特别大的外在变革压力(内部压力和支付压力另说)。

在医疗行业创造价值的机会可能有两种:

一是投资短期内高速成长的子行业公司;

二是寻找部分国家/区域系统中社会资本能够优化结构性瓶颈的标的公司。

根据一项对2016年欧洲医疗行业前20名PE基金的调查,76%的机构希望能够更多参与到医疗行业的投资之中,同时64%的机构预测医疗行业在其整体投资组合中的比例会上升。

▌三、PE基金在医疗行业中的投资配置

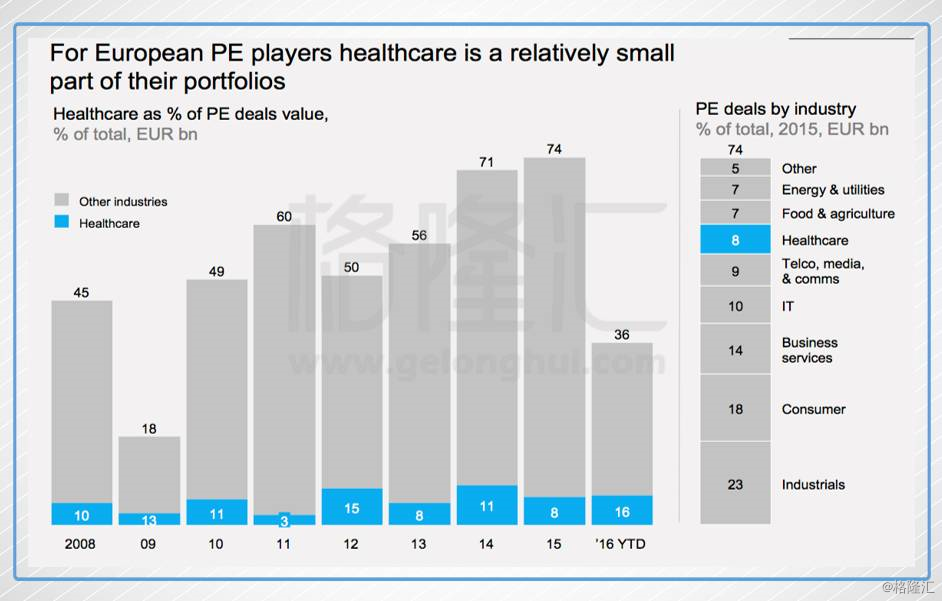

根据多项研究的发现,欧洲PE基金参与那些收入高于1亿欧元的公司投资在整体医疗投资数目中不到10%(即其他的是规模更小的投资交易);而且医疗行业的投资在PE投资者的整体管理资产中的配置不到8%,远低于目前的工业、消费、商业服务等领域。

一方面,医疗行业的相对低配可能是大的整体投资配置的历史基础和医疗行业的基础产业结构导致,另一方面这些比例在近些年其实也在悄然发生变化。

医疗行业占欧洲基金的比重

(来源:Preqin)

医疗PE和并购配置的背后

为什么在所有行业的对比之中,欧洲的PE基金在医疗行业PE和并购中显得较为不活跃呢?根据麦肯锡公司的分析,可能有以下原因。

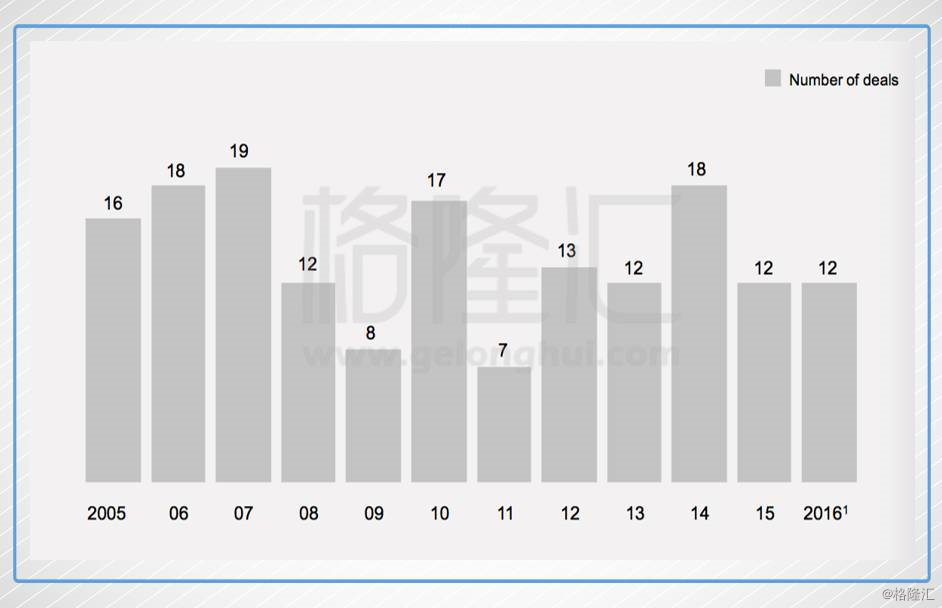

1. 在欧洲,医疗巨头多数是私有或者是家族企业,这些企业偏好稳定的成长和挖掘细分市场;对于成熟企业而言,单独依赖一个药品的创新风险较大(早期另说)。因此,和其他行业公司相比,兼并和收购机会的数量远远低于其他行业,比如从2013年到2016年,欧洲消费类的交易数量有78起,而医疗行业只有54起。

2. 企业做好了高溢价的准备:从PE投资者的角度来说,大型医药和医疗服务公司已经高额支付了他们现有的运营和其他综合成本。比如,在2013-2016年间,欧洲区上市公司和私人医疗集团已经购买了2/3价值高于2亿欧元的资产。

3. 投资机构之间的激烈竞争:有投资价值的交易标的相对稀缺。比如,在过去的十年中,披露的由PE基金参与的大中交易每年平均成交数量维持在10-20起左右。

2005年-2016年医疗健康基金的交易数目

(来源:Preqin)

在这些交易中,2/3是由PE基金之间完成的,特别是交易金额在2亿欧元以上的资产项目大部分都是机构之间发生的;这也一定程度上使得价值(或者利润)创造的空间被层层削弱。

2013-2016年欧洲医疗健康行业并购的买卖方

(来源:Preqin)

四、PE基金如何把握医疗健康行业的机会

根据以上对欧洲医疗健康行业的现状与投资、PE基金投资现状与潜力、PE基金在医疗行业中的投资配置等部分的分析,以及投资者对大医疗健康行业未来的普遍预期,不同的投资者可以选择各自不同的投资策略。为挖掘更多适合各自的投资交易机会,或许针对以下四个方面的努力是有所帮助的,包括中国的投资者也可以考虑类似的逻辑。

1. 关注之前非PE基金投资的资产

对2005年到2009年期间发生的交易案例进行分析,67%的PE基金参与投资交易的公司之前并未引入其他风险投资基金。而过去2年中,这个67%的比例已经下降到了24%(中国也有类似变化,需要具体分析)。不少投资者认为从风险投资或其他PE基金接盘本身并不是什么问题,也有不少投资者认为从其他PE基金接手而来的资产很难创造价值;更多的特别是偏早期的股权投资者的一个共识就是寻找未曾交易过的标的,并且努力去寻找它。

2. 本地化的交易和专注专业的医疗专业组

在欧洲,半数左右的医疗企业都是私有企业或家族企业传承,并且专注于某一个细分市场。约2/3的企业只设立在某个单一的国家,寻找这些机会并且顺利完成投资交易需要一个强大的本地团队和buy-and-build的方法。脚踏实地,深入发展当地关系,和潜在目标的高层建立联系会在寻找一手标的的过程中越来越重要。专注、并且专业,同时把握本地区的政策走向和市场动态,这需要专业于医疗行业的或者对行业有深刻理解的团队,而这往往也是大多数PE机构目前较为匮乏的(中国也类似)。

3. 考虑联合投资或者占少数股权

以往,越是大型的PE基金越是愿意选择独投,其退出时的回报也比较丰厚;但是随着PE投资基金的增加,竞争也越来越大。然而,我们也看到了一些联合投资(“合投”)方式的转变,目前对于中后成熟期的交易标的而言,至少有约10%左右的PE基金愿意考虑和其他基金合投,50%左右的PE基金考虑和其他类型的投资者合投。在合投的情况下,他们对合作伙伴的合作意愿会更加开放,通过控制少数股份,PE公司能接触到以前反而没有的机会,并能够在后期继续参与增持。

4. 购买和参与未整合的细分市场

整合一些小公司是一个快速实现规模化的方法。比如2011年,一个PE投资基金通过兼并3个兽医集团创立了IVC,而IVC又通过兼并和buy-and-build的方式实现有机成长,并成为英国最大的私有兽医服务平台(后以高价实现退出)。通过这种模式的复制,PE投资者能够强化他们在欧洲细分医疗市场的表现和抓住更多整合的机会。

通过以上四方面的分析,不同的投资者必然会形成自己的逻辑和策略,而与之对应的上层行业变化趋势(宏观驱动因素)及未来的行业机会分布也是每个投资者需要了解的,如下。

1. 医疗健康费用平均增长高于GDP大约2%:资产的低利用率(生产企业)和有限的标准化(服务企业)和自动化(生产和服务企业);提升效率或者促使标准化和自动化形成(解决方案)方面是具有较大机会的。

2. 医疗支付方要求医疗供应方和病人共担费用:患者或许可以拥有更多话语权,医疗提供者要成功必须提供更好的服务和缩短等待的时间。通过更多的数据分析和管理手段对患者实现更好的管理。而提供医疗产品的制药公司和设备制造商,以及提供合同研究服务的相关产业链公司也会产生相应机会。

3. 医疗供应方面临更大压力。无论从医疗服务质量和效率的提高而言,还是从海量数据的分析中产生价值。医疗供应方之间的合作,跨系统信息的传递,这些都正潜移默化地发生改变;越来越多的企业合并在几个国家/地区分别运营资产(例如第三方实验室和康复诊所等)并建立具备最佳协同效果的做法。

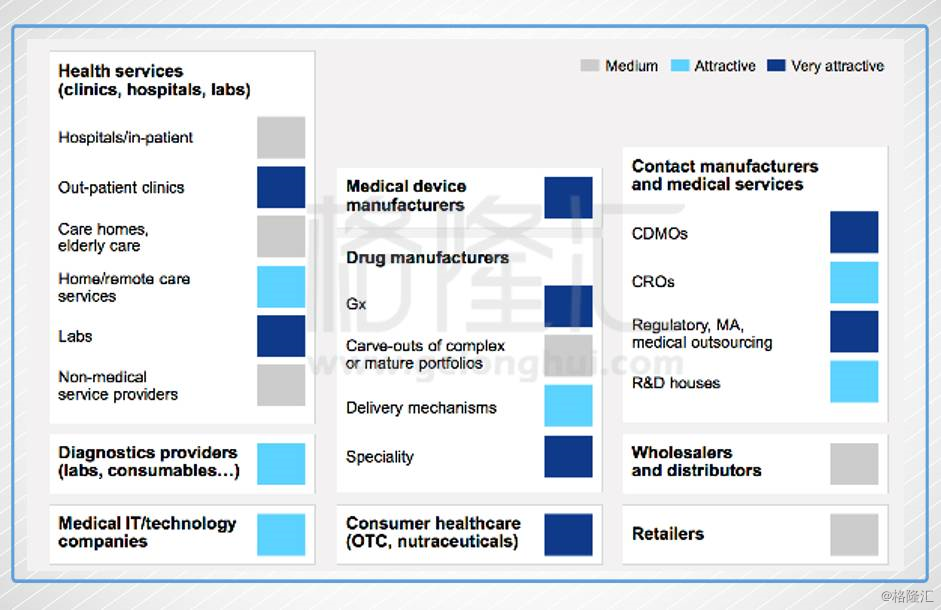

4. 根据上述不同方面和趋势的分析,个别细分子行业在短期内呈现出较有吸引力的投资机会热点(供参考)。当然,具备吸引力的资产也可能来自结构上尚不明显的部分。

欧洲医疗健康行业的机会热图

(来源:公开资料整理)

对于每个热点,各投资者应该都有其各自独特的创造价值的手段。比如,第三方实验室,自动化可能是未来创造更多价值的地方,资产利用率可以进一步提高,经营的实践和运用标准化水平可以进一步复制。而且,有数据表明,该领域的投资者对多个区域几个类似实验室的观察发现,即使是表现最好的实验室也可以根据个别参数进行优化,从而实现高达50%以上效率的提升。

最后,想提示各位的是:投资趋势也好,热点也好,因不同国家医疗体系、政策法规和市场动态都存在较大差异,PE公司需要进行更为详细的适合自身的无论“自上而下”还是“自下而上”或者系统性或者随机性的努力。

对于中国PE基金来说,如果需要投资欧洲医疗市场,更应该看看本文;如果需要从中借鉴如何在国内进行投资布局,本文也是有所帮助的。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有