作者:格隆汇· 飞鼠溪

我在上篇文章《加多宝与中粮,为什么我押注中国食品,而不是中粮包装》里提到,8月29日公司在中报里把酒类业务这块资产进行了商誉减值,虽然吃相难看,但是动了这个心思,也意味着剥离酒类业务的动作加快。

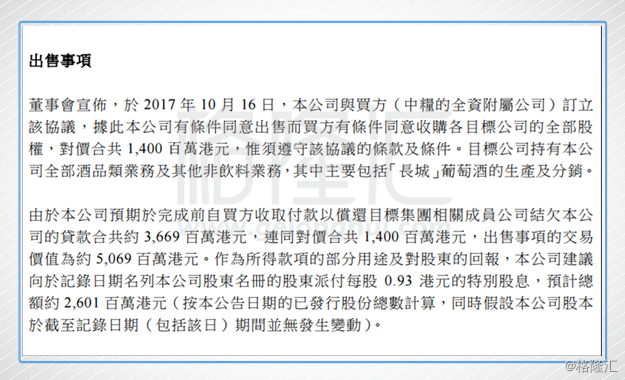

昨天盘后中国食品发布了酒类资产剥离的公告,确实比预料的动作要快,按照公司过去节奏,我原以为"长城"资产的剥离可能要到18年才宣布。

这次中国食品还宣布了非常豪华的特别股息:每股0.93元。要知道,昨天收盘中国食品股价才4.4港元,这相当于21%的股息收益率(不计税收影响)。

这么高的股息收益率,毫无悬念,今天开盘10个点以上起步。

现在的问题是,长城剥掉后,中国食品接下来的投资逻辑怎么看?

一. 资产剥离释放价值

讲接下来的投资逻辑前先回溯过去。

之前几篇文章反复强调了,中粮集团的改革试点方案概括来说就是合并同类项,专业化运营,中国食品近年的资产腾挪就是奔着这条方向去的,长城等酒类资产的剥离彻底验证了这条逻辑。

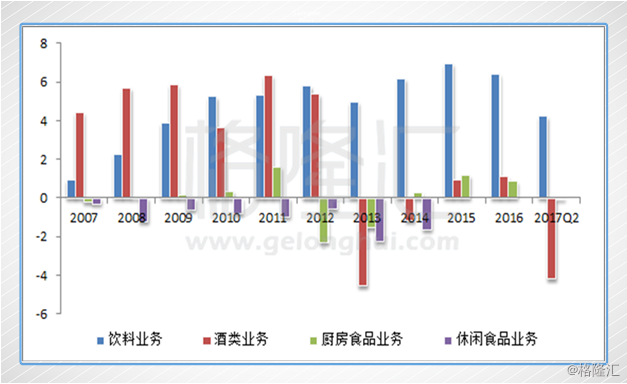

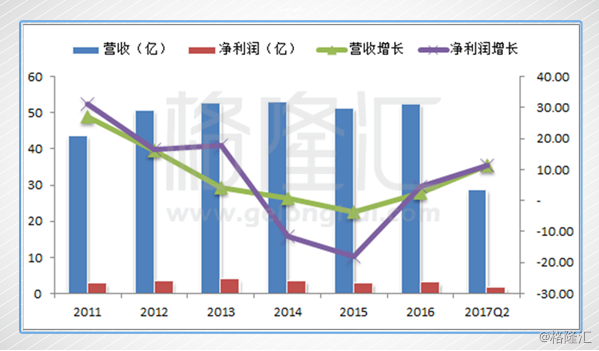

中国食品原来旗下有四块业务:可口可乐瓶装厂业务、长城葡萄酒、福临门、金帝巧克力。然而,过去5年来,公司的利润主要是由可口可乐贡献。这种情况下,用利润和PE对中国食品估值时,其他业务是拖了后腿的。

剥离是释放价值。

根据公司的年报,2014年到2016年可口可乐这块的经营利润分别为6.16亿、6.95亿、6.41亿。

17年上半年为4.22亿,全年按7.5亿算。

税收按25%算,净利润是5.63亿,中国食品占65%,大约3.7亿港元。

可口业务按20到25倍的PE算,估值应该为74亿到93亿。

再加上卖掉福临门12亿港币左右,长城50亿港币,目前估值应该在136亿到155亿之间。

之前中国食品市值80亿都不到,后面随着福临门的宣布出售(5月26日),到昨天长城宣布出售,中国食品的股价一路上扬,今天开盘即涨到140亿左右,差不多反映了这个资产剥离释放出来的价值。

那是不是意味着中国食品没有投资价值了呢?

要注意,资产剥离,除了释放直接价值,还带来了两个效应。

一是提升公司的运营效率,剥掉了不赚钱的业务,无论是公司资金资源上,还是人力资源上,都会释放出来,以后公司可以专注可口可乐饮料这块业务(其中包括汽水、果汁及冰露矿泉水)。

并且这块业务是可口可乐公司深度参与经营管理的,这意味着中国食品将获得国企背景的各种优惠政策,同时还拥有世界级跨国企业的运营效率。这已经是一个对未来业绩的利好消息了。

二是释放现金,17年中报上显示中国食品的货币资金为12.93亿港币,9月完成福临门,可以拿到近12亿港币,长城上面又可以拿到50.69亿港币,这样合计会有75亿港币的现金资产,这里面大概会有29亿会用来派特别股息,还剩下46亿。这笔钱可以如公司说的,偿还贷款,这意味着负债率降低,也可以用来进行并购运作。

而上面136到155亿的估值是对当下的中国食品估值,并没有考虑这两个效应,同时也没有押注未来其他因素(唯一押注是可口可乐业务可持续性)。

在我看来,中国食品未来至少还有三张牌可以打(在中国食品上的投资逻辑上,第一张牌是资产剥离,这张牌已经基本打完)。

二. 干净的壳与股权:混改可期

2016年中国食品完成了金帝巧克力的剥离,2017年已经完成了福临门的剥离,长城的剥离应该2018年上半年会完成。

剥掉了协同效应并不是很强的业务后,中国食品变成了一个非常干净的壳,只有可口可乐饮料业务。这方便后续的资本运作,再联系中粮集团的大目标,不难猜想到混改。

从股权结构上看,中国食品也是有混改运作空间的。目前中粮集团在506上的股权比例高达74.1%。引进外部战略投资者,实行员工持股都可以。

这点可以参考中粮包装(906.HK)。原来中粮集团持股比例达到60.15%。

2016年1月,中粮包装引入产业资本,完成对另一包装巨头奥瑞金(002701.SZ)的股份交割。

2016年5月中粮包装与包括管理层及核心员工在内的192人签订股份认购协议,年底完成,员工持股比例达到15.07%。

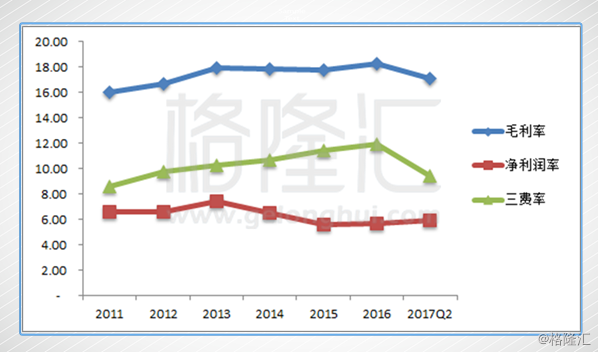

混改完成后,中粮包装的经营业绩大为改善,17年营收与利润双双实现两位数增长,三费全部下滑,净利润率走高。

中粮包装一直以来都是一个非常干净的壳,专注包装业务。中国食品之前业务比较杂,无论是引入外部投资者,还是搞员工持股都不容易理清。现在剩下一个干净的可口可乐业务,搞混改要简单许多。

一个有意思的问题是,谁会扮演中粮包装混改里奥瑞金的角色。

三. 加多宝:浅尝辄止or投石问路

要扮演奥瑞金之于中粮包装的角色,这个外部投资者当然在行业内也有要一定的影响力。可口可乐公司可能是一个备选,加多宝则可能也是一个。

加多宝与中粮会走在一起,缘于今年8月份的两件事情。

第一件是8月10日,中粮包装发布了一则收购公告,大致内容是中粮包装拟投资加多宝集团的全资附属公司清远加多宝草本植物科技有限公司30%的股权。

第二件事情是一周后,8月16日最高人民法院推翻了广东省高院的判决(后者2014年12月把红罐判给了广药),判加多宝与王老吉共同享有红罐包装。

对于这些年屡讼屡输的加多宝来说,这幸福来得有点突然,加多宝当天赶紧发了一个非常有党性的感谢公告。

显然,加多宝诉讼问题打了这么多年,在中粮包装入股后不到一周时间就解决,要说中粮集团没有介入是很难让人信服的。而中粮帮加多宝扭转乾坤,加多宝的大礼应该不止是清远加多宝30%的股权。何况,中粮集团在中粮包装上也就只有28%,并不能享受太多加多宝的好处。

因此,中粮包装收购清远加多宝大概率不是浅尝辄止,而是投石问路,还有后续动作。

一种可能是中粮包装收下整个加多宝。但如之前提到,中粮包装本质是一个工厂,按客户订制生产。而加多宝的业务完全不同,需要强大的品牌运营能力,需要做营销,需要铺渠道,需要跟无数个同行业的产品争知名度,争货架。

让中粮包装收下加多宝,几乎是让一个习惯了"岁月静好"的人,去过"风刀霜剑严相逼"的日子,很难有什么好的收场。

但如果中国食品收就有意思了。首先,可口可乐与凉茶都属于饮料业务,中国食品具备了应有的市场营销能力及渠道铺设能力。另外,中国食品虽号称中国食品,剥完资产后,却只剩下个美国味道的可口可乐,多少有些政治不正确。如果把凉茶品牌加多宝注入,这样才能对的上"中国食品"这个马甲。

所以,未来中粮集团、中国食品、加多宝公司、可口可乐公司之间是有可能上演一个惊艳的混改方案的。

四. 怪兽饮料:业绩新增长点

中国食品未来还有一个看点,是怪兽饮料业务。

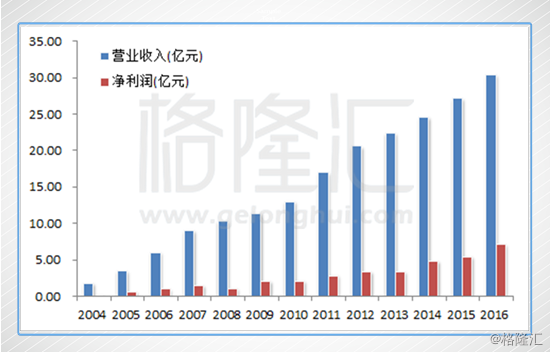

怪兽饮料是由汉森公司推出的,2002年营收仅0.9亿美元,2016年营收达到了30.49亿美元,利润达到7.13亿美元,目前怪兽饮料的市值高达319亿美元。

这个成长曲线是非常厉害的。

2014年可口可乐收购了怪兽饮料公司16.7%的股权,2016年9月怪兽饮料进入了中国,目前只是铺了货,但营销还没有做起来。

从美国、日本、韩国市场的表现来看,怪兽饮料都可以达到与红牛平分秋色的地位。红牛在中国年销售额超过230亿元,可以说,怪兽饮料在中国的销售潜力超过百亿,是中国食品未来业绩增长的强大催化剂。

结语

以前一位朋友曾经说,投资好比打德州扑克,你需要知道市场上有哪些牌,你手上又有哪些牌,你投资一家企业,是在押注会摸到什么底牌。

就中国食品而言,第一张底牌资产剥离已经全部翻开了,价值也释放差不多了,剩下的底牌是混改、加多宝和怪兽饮料。

除了这三张牌可打外,资产剥离还带来了未来两个效应。一个是运营效率的提高,另一个是释放的大量现金如何使用。

讲这些并不是说你要马上去买中国食品,相反,你需要对比自己手上的牌好不好,看看自己是否摸到了通往未来的牌(即表明上述事件会确切或者大概率发生)。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有