作者:格隆汇· 单车

我们希望在这样的(悲观)氛围里投资,不是因为我们喜欢悲观主义,而是因为我们喜欢它造成的价格。

——巴菲特

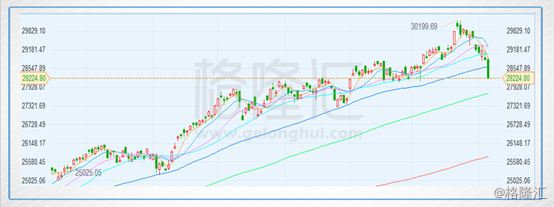

今天,香港恒生指数创下了13个月来最大单日跌幅,跌了2.14%,上一次出现这样跌幅的时候,还是在2016年11月9日,也是个周三,跌幅2.16%。

这一次,一直以来威风凛凛的白马股遭到惨无人道的屠戮,吉利汽车(0175.HK)大跌8%,中国平安(2318.HK)和中国人寿(2628.HK)均下跌逾4%。科技股呢?更是重灾区。

老大哥腾讯跌了2.66%,自高点439.6港元已经下跌了16.7%。

舜宇光学科技(2382)居然跌了12.45%,自高点152.6港元已经下跌了28.6%。 瑞声科技(02018)下跌7.28%,自高点185.00港元已经下跌了25%。

瑞声科技(02018)下跌7.28%,自高点185.00港元已经下跌了25%。

一时间,人心惶惶,这一轮科技的盛宴,到头了?

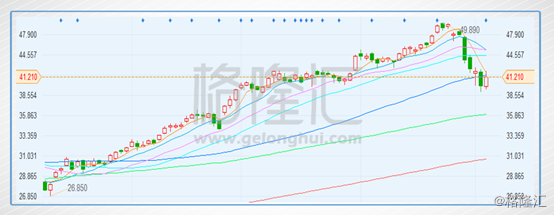

我们把目光进一步拉到大洋彼岸,美国科技股呢?同样糟糕,FANG,芯片股等科技板块的走势是这样的:

Facebook 亚马逊

亚马逊 英伟达

英伟达 Google

Google 美光

美光

这种调头,着实让人恐慌,到底是为何?

一、科技股大跌的几个原因

几个不容忽视的原因,正制约的科技股的表现:

1、美国税改,基金调仓;

今年以来,美过科网股大涨,FANG(FB,AMZN,NFLX,GOOGL)四只股票涨幅已经达到50%左右。IYW(跟踪DOWJ 科技股的ETF)涨幅达到大约35%,同时XLK(跟踪S&P 500 科技股的ETF) 涨幅达大约32%。

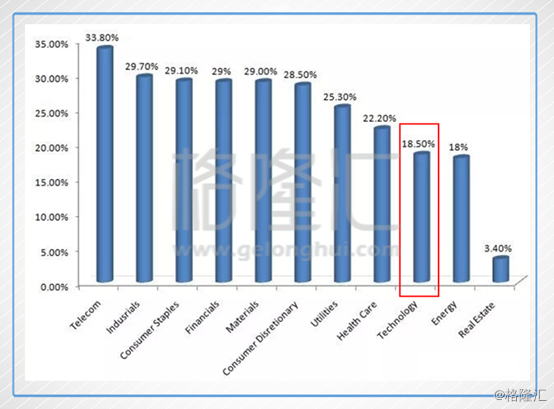

面对即将到来的减税计划,相对于其他行业与板块,科技板块受益程度低的可怜。特朗普政府的计划是,将公司税率从35%下调到20%,从而提升美国众多公司的盈利能力。可是,美国科技类公司当前所缴纳的企业税率为18.5%,已经低于20%的目标水平。

(美国现行税收正常各行业税率)

同样,据CNBC数据统计,税改对能源、金融、工业、电信和科技行业的利润贡献率分别为21.5%、18.5%、13.2%、15.5%和1.5%,其中对科技行业的利好影响是最小或者说没有帮助。

对此,华尔街的反应是:

高盛分析师将科技行业的评级从超配下调至标配。高盛指出,科技行业将不会像其他行业那样获得大幅的减税。在目前的税改方案下,医疗保健和科技行业将是受益最少的行业。

于是,基金将大量资金从科技板块撤出,换回子弹同时开始向新的目标进发。新目标当然就是其他能够充分得益于税改的产业,如银行、零售、消费等等。来自 J.P. Morgan(摩根大通)美股策略师Dubravko Lakos-Bujas将近期的股价走势称为“价值挤压”(投资者蜂拥买入失宠的股票)。这就是为什么在过去几个交易日,在FANG四个股票在毫无特大消息的情况下,下跌了约4%的同时,其他板块例如金融(XLF)涨幅达到约7%。

2、科网股大涨已久,“圣诞节效应”让更多人选择落袋为安;

第二个原因是,所谓高处不胜寒,任何有关可能低于预期的风吹草动都可能引发回调。美国科技板块连年大涨,尤其是今年涨幅巨大,估值也快速上升,存在一定的泡沫,即使在有业绩的支撑下,任何的细微利空都很可能会导致巨大的获利盘乘机出逃。尤其是对于那些过惯了苦日子,一下子赚的盆满钵满的基金经理来说,在圣诞节来临之际,卖出获利的股票,落袋为安成为最好的选择,这和咱们的“春节效应”一样。

再加上,美股第三季度季报已经接近尾声,在第四季度季报来临之前,市场总体面临着一个空窗期,所以短期来说,并没有什么强而有力的推力支撑着科技板块的继续上涨。

3、美股加息会导致估值水平降低,而现在估值并没有完全体现加息因素;

4、其他的,比如近期地缘政治因素不明朗。

二、历史似曾相识:2016年11“特朗普当选”黑天鹅事件导致科技板块大跌

太阳底下无新事,相似的剧情曾在去年同一时段上演。

2016年11月特朗普就职演讲,要大搞基建,要制造业回流,要搞贸易保护主义。由于特朗普上台后可能大力推行基建工程和贸易保护政策,各大基金的投资策略出现明显改变:资金流出地产、科技、新能源及高息股份,转入基建、原料、金融及工业运输板块。

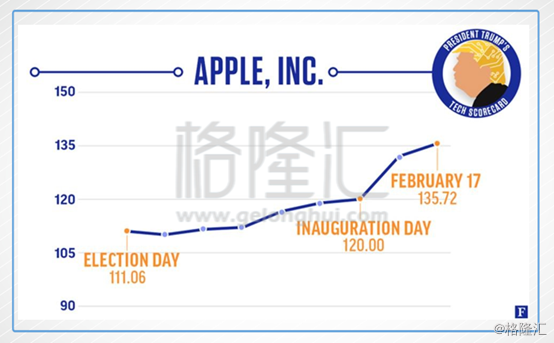

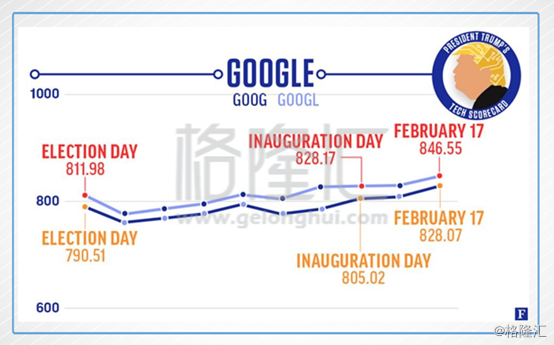

然而,事实证明,科技股短暂回调后,有重新开始上涨:

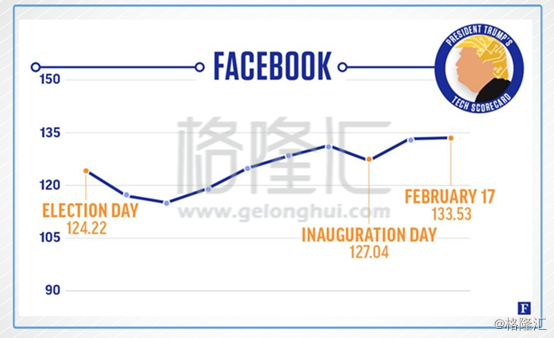

因为科网股上涨背后是一如既往的强劲业绩。我们来看Facebook、苹果和谷歌上个季度业绩(在业绩公布后都跳空高开,股价达到一波高点):

1、Facebook相比2016年第三季度,总营收增加47%,达到103.28亿美元 。其中广告营收达到98%。而98%的广告营收中,移动端广告营收又占了88%。而支撑着Facebook靠山,就是Facebook的巨大用户群体。季报显示,Facebook月活跃用户20.7亿,日活跃用户13.7亿。而号称国内第一大社交软件微信,月活跃用户也就只有9亿多。 2、Apple第四财季(或第三季度)去年同期的468.52亿美元,今年增长12%,营收达到525.79亿美元。去年同期净利润为的90.14亿美元,今年增长19%,达到107.14亿美元,创下新纪录。而季报中亮点最大的为,苹果终于结束了在中国市场六个季度的业绩下滑。大中华区去年同期营业收入为87.85亿美元,今年增长12%,达到98.01亿美元。

2、Apple第四财季(或第三季度)去年同期的468.52亿美元,今年增长12%,营收达到525.79亿美元。去年同期净利润为的90.14亿美元,今年增长19%,达到107.14亿美元,创下新纪录。而季报中亮点最大的为,苹果终于结束了在中国市场六个季度的业绩下滑。大中华区去年同期营业收入为87.85亿美元,今年增长12%,达到98.01亿美元。 3、Alphabet(Google母公司)第三季度总营收同比增长24%,达到277.72亿美元,此前市场预期为272亿美元。净利润上年同期的50.61亿美元,今年增幅达28%,为67.32亿美元。

3、Alphabet(Google母公司)第三季度总营收同比增长24%,达到277.72亿美元,此前市场预期为272亿美元。净利润上年同期的50.61亿美元,今年增幅达28%,为67.32亿美元。

三、科技股大跌,是“危”还是“机”?

这个,我们从三点来看:

1、税改对科技股是利空吗?

特朗普的税改,短期对科技公司没什么帮助,但科技公司现金回流美国,对科技公司是利好的。

现在看来,美国贸易保护主义实施的几率不大,反而是税改,把海外现金拿回来,投资于美国本土,对美国科技股会有不错的提振。其实早在2004年,美国前总统小布什就实行过类似税改——“税务假期”,当时,企业将他们从海外带回美国的现金主要是投资到了股票回购计划中。不过这次也许会有所不同,现在看来,科技板块股票的估值已经偏高了。从各种企业近期的海外现金处置办法的迹象看来,他们预计将较少回购股票,而会用作其他的用途,据高盛分析师团队:“我们预计企业会将现金平分两份,一半用于回购股票和派发股息等股东回馈行动,一半投入进一步成长,如资本支出、研发和现金并购等。”这样会促使美国的科技创新能力更加加强,而且也可能会加强股票回购计划。

2、科技股估值真的贵吗?

从整体估值水平来看,尽管科技股公司的股价变得水涨船高,但从整体情况来看,尤其是将整个科技行业的高增长考虑在内时,科技类股显得并不“贵”。目前科技类公司的总体平均市盈率为21倍,而1999年互联网泡沫最高峰时的整体市盈率为44倍,即便相较目前市场整体18倍左右的市盈率而言,科技类股的定价依然显得较为合理。

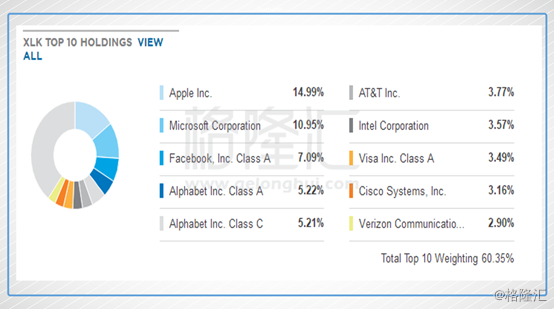

我们再看XLK指数(美国科技股指数)。目前XLK的P/E约在21倍的水平,虽然略高于S&P500现在约在15倍的水平,但是却远低于在20世纪末的互联网怕泡沫时期,S&P 500科技股板块P/E(约90倍)。这巨大的差异归功于现在各个科技公司的坚固业绩。

(XLK前十大成份股,分别是苹果,微软,脸书,谷歌,AT&T,因特尔,VISA, 思科系统,Verizon)

从以FAG三个公司占了XLK约32.51%,从这三个公司的第三季报业绩来看, 这三家公司都在第三季报公布后股价创了新高, 说明他们的业绩也受到了广大投资者的认可。

因此,此轮科技股上涨更多地是来自于基本面因素,公司都有着扎实的盈利业绩作为股价的支撑,并非2000年那样很多“空中楼阁”式的不切实际的估值。

3、怎么看港股走势?

的确,美国税改方,将促使资金回流美国,加上美联储下周开会宣布加息是大概率,资金流向对港股构成不利影响。此外,美股科技股的下跌,也是城门失火殃及池鱼,让香港科技股的估值进一步走低。

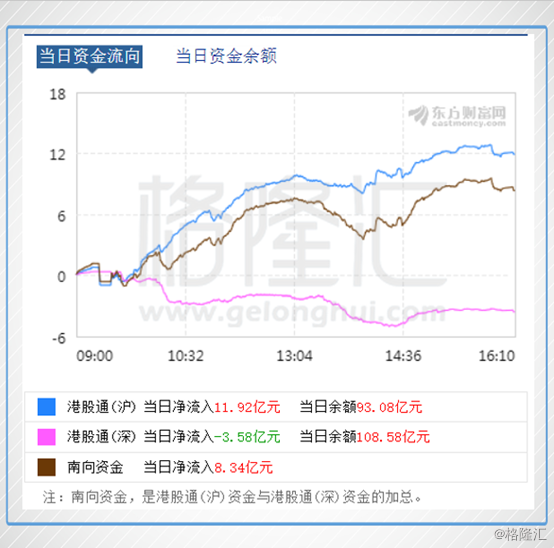

但同时,我们看到,尽管恒指持续下跌,港股通资金依然维持流入: 而对于重要的科技股,港股通资金也是继续流入:

而对于重要的科技股,港股通资金也是继续流入:

并且,今天盘中,在港股大幅下跌之际,港股通资金是越跌越买:

并且,今天盘中,在港股大幅下跌之际,港股通资金是越跌越买:

显然,有人把港股的下跌,当做是捡筹码的机会。

下跌并不可怕,关键是分析下跌的原因,以及对未来的判断逻辑。现在港股科技股基本面依然向好,相信此时短暂的下蹲,是为了跳的更高。

历来腾讯跌20%,就会开启新一轮大涨,现在已经近17%了。而我们看港股此轮回调,或许为明年股市上涨创造了条件,毕竟当前港股估值仍不算高,企业利润持续增长。

尾声

股票市场是一台显示缓慢的称重机。

股市里的股价每天都到各种消息的影响,那些着眼于短期的人们往往对消息产生过度的反应,进而买入或卖出股票。但是,短期的消息并不说明股票所代表的企业就会发生根本的变化,明显的盈亏是要经过一段时间才会显现出来,那些稳步增长的、有价值的企业,其股价最终也会上涨到其合理的价位,差的企业则反之。股市这种通过长期反映股票价值的过程,就像是称重机最终会称出企业有“多重”。

所以,现在要做的是什么呢?

大浪来袭,我们应该保留体力,然后在海岸边仔细观察,待平静后,开始找寻真正有价值的珍珠贝壳。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有