作者:格隆汇·自成一体

10月1日是个特殊的日子:自该日起,人民币将正式加入SDR,成为“可自由使用货币”。

在新的SDR篮子中,美元、欧元、人民币、日元、英镑的占比将分别为41.73%、30.93%、10.92%、8.33%和8.09%,其中,人民币的占比超过了SDR“老将”日元与英镑。

加入SDR,等于“生米做成熟饭”,算是领证了。有了IMF的背书,人民币在国际这个大江湖中,就可以迅速提升身价、扩大影响,“土鸡变凤凰”。一方面,人民币入SDR后,更多的央行会更乐于提高其储备中人民币的比例;另一方面,国际贸易中将更多人民币计价贸易,从而减少外贸企业的汇率波动损失。更长远看,人民币全球流动还可以推动中国的资产价格逐步跟国际接轨。

但就是这样一件好事,还是令不少投资者陷入了一片忧愁甚至恐慌中:担心人民币入SDR后,央行没了维持汇率稳定的动力,从而放任人民币贬值。人民币入SDR的一个重要条件就是“可自由兑换”,一旦中国逐渐放开资本管制和货币自由兑换,很多人担心人民币贬值将势如破竹。

这种担心不无道理,结过婚的人都知道,少数男人领证前后会大不一样,甚至判若两人——很多人把这个现象概括为“忠诚是因为背叛的筹码不够”。这句话,适合婚姻这种社会盟约,也适合所有经济盟约——SDR也只是一个盟约。

换句话说,人民币未来走向,完全取决于自身利益最大化,以及争取这种最大化相匹配的筹码。

一、 人民币贬值压力:一直存在

市场心知肚明,为了维持“婚前”这个时间段人民币的相对稳定,中国央行是付出了很多努力的。

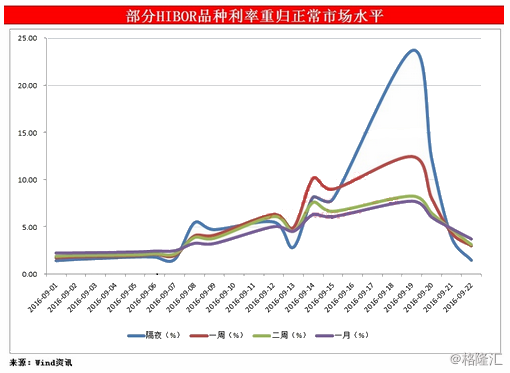

从9月14日到9月19日,香港隔夜人民币银行同业拆息利率不断创新高,连续多天脱离市场正常水平。9月19日,隔夜香港人民币同业拆借利率(CNH Hibor)甚至报到了23.68%,较9月15日的7.95%大幅飙升,创下2010年3月有数据以来的历史第二高值,仅次于今年1月12日的66.81%。不仅是隔夜利率,其余所有期限的离岸人民币拆借利率都处于历史次高位,7天期CNH Hibor从8.99%升至12.45%,14天期CNH Hibor也攀升至12.45%。

这种隔夜拆息的飙升,无疑有相当的人为成分:收紧人民币流动性,大幅拉高息口,抬升做空者的成本,令其知难而退。

离岸人民币拆借利率飙升、香港市场上人民币连续升值、内外汇差(离岸市场与在岸市场之间)消失,这一幕幕是不是似曾相识?这几乎与年初时人民币暴贬的情形一模一样。

背后的含义其实很简单:做空人民币的资金从未走远,他们如同嗜血的秃鹫,一直在一边虎视眈眈。生活在非洲草原上的鬣狗有一个觅食绝招:秃鹫不会做无谓的盘旋,只要他们不离开,就多半是因为他们闻到了血腥味。

所以,说人民币汇率稳住了,肯定是不客观的自我安慰。只要秃鹫不走,这种间或博弈就还会持续上演。

但这次,秃鹫们的博弈对手是一个超重量级选手:中国央行。

那些用教科书公式分析人民币汇率走向,一厢情愿认为人民币某一天会出现大贬,而屡屡押注的西方资金,理论上也许是对的,但在屡屡碰壁后他们会最终学会如何观察人民银行手中的筹码,以及如何与人民银行和平相处。

二、 美联储加息是张明牌

这是除了人民银行以外,决定人民币汇率走势的最大“筹码”。

美国联邦公开市场委员会(FOMC)9月份的议息决议于上周四公布,“一如市场预期”维持其联邦基金利率不变。

尽管今年以来,每次的美联储议息决议结果都是延迟加息,但此次的数据却有点不同以往了。

有三位FOMC票委投票反对推迟加息,并支持加息25个基点,这个持异议的投票委员人数创下了2014年12月以来最多,且17位中有14位美联储官员预期2016年加息至少一次。而且,发布的政策声明罕见地表明加息的理由已增强,并称近期风险达到大致平衡。

为何支持加息的美联储官员越来越多,美联储议息决议的论调也越来越鹰派?其实一切都还是在看美国经济数据说话。

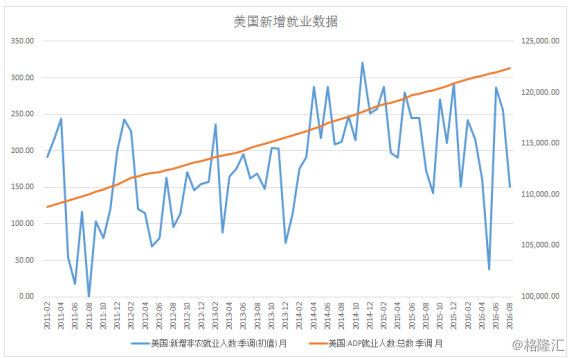

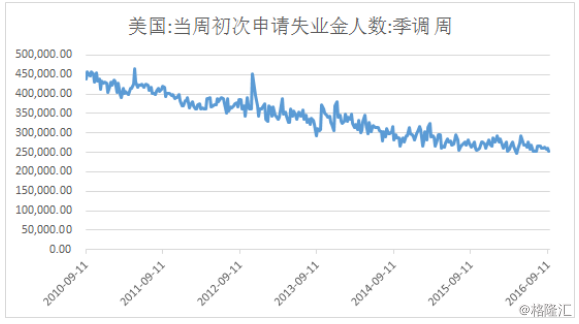

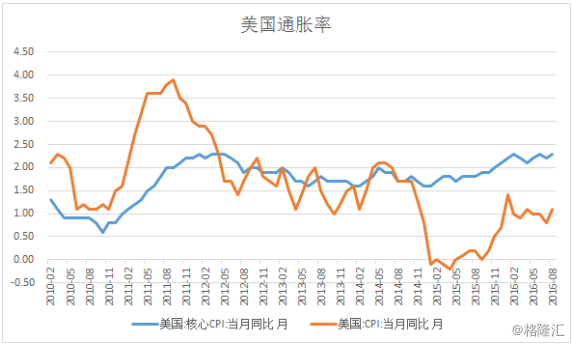

闲话不多说,看完以下3幅图,你就能够对美国近期的经济状况有一个很清晰的认知了。尽管每周的短期数据偶尔会出现剧烈波动,但无论是非农就业、ADP就业数据、申请失业金人数数据,还是核心CPI数据在近几年的时间维度来看,表现都是相当稳健甚至惊艳的。

核心通胀率已经连续10个月稳稳站上2%以上,远超出美联储2%的通胀目标;就业数据在剔除短期波动后也是一路向好。美联储会一直延迟加息,只是某些人的一种臆想。随着美国大选这一干扰因素的消失,美联储加息只是一个时间的问题。

这句话的潜台词是:人民币的贬值也将继续在路上。

三、 博弈的均衡点:渐进式贬值

无论是离岸人民币拆借利率的突然飙升,还是乐观的美国经济数据支撑下,即将到来的美联储加息,都不允许人民币维持强势,人民币的贬值仍然在路上。

然而,快速的大幅贬值还是不太可能会发生。因为,央行完全没有动机在正式加入SDR后完全放弃对人民币汇率的控制。

IMF对人民币加入SDR是有两个要求的:一个是看你在国际贸易中进出口比例的份额,目前中国占世界的18%,稳居第一位;第二就是“自由可兑换”。而这个“自由可兑换”正是人民币的软肋。目前人民币自由可兑换的程度比较低,国内的资本账户没有完全放开,外汇更是受到严苛的监控与管制。

不少小伙伴们担心的正是这一点:中国加入SDR后,会逐渐放开资本管制和货币自由兑换,届时人民币会有新一轮暴贬。

但加入SDR不是一劳永逸的,SDR每五年做一次评审,一种货币在符合条件的时候可以加入SDR,当它不符合条件的时候也会被退出。人民币如果是一个币值不稳(贬值是一种最糟糕的不稳)的货币,根本不用等5年,市场会在使用份额上自动将人民币提前“驱逐”。

所以,人民币大概率不会出现快速的大幅贬值,但会有调控的逐步贬值。

为了向IMF表决心(市场更多的理解成是威胁),中国央行于去年8月11日实施“汇改”,一天内贬值1.83%,才终于在去年年底获IMF批准为SDR的第五种货币。在关键时刻秀了肌肉后,央行更多是“表现”。果不其然,在去年年底人民币正式被批准入篮SDR之后,今年的资本管制力度明显加大。

所以说,在10月1日正式加入SDR后,人民币更加不会有动力因此去实行快速的大幅贬值。

今年的G20杭州峰会上,各国如何协调沟通汇率政策规避货币竞争性贬值,成为金融市场最为关注的话题之一。最终,G20成员国就避免货币竞争性贬值和不以竞争性目的盯住汇率达成共识。也就是说国际上的主要国家其实并不希望看到更多国家的货币进行贬值,更不会希望最大外贸国中国的人民币大幅贬值。

既然要享受“世界货币”的好处,承担一定的责任也是必须的。

结语:

快速、大幅的贬值不太可能会发生,可控、渐进式贬值才是人民币未来的走向。

路径摸清楚了,你是去半路上布局打劫,还是礼送人民币的国际化,那也要看你手中的筹码了。

欢迎登陆『格隆汇』官网www.gelonghui.com

或下载『格隆汇』APP,获取更多精彩资讯,与作者直接交流!

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有