最近,媒体披露一份未经官方证实的《关于联合贷款模式征求意见的通知》(简称“《通知》”),其内容大致为:“贷款人应将联合贷款的合作机构限定于经银监会批准设立,持有金融牌照并获准经营贷款业务的银行业金融机构。”。业界人士认为这一规定被看着监管层对“助贷”模式的限制(8月5日《南方都市报》)。

所谓“联合贷款”模式,简单地说就是目前各家互金公司与银行、消费金融公司、互联网小贷公司等持牌正规金融机构进行合作的助贷业务。

当然也有些互金公司与银行的合作模式仅限于将线索给银行,而最终放款及贷后管理均由银行完成。通常这种“联合贷款”业务由上述正规持牌金融机构提供资金,收取固定收益,由互金平台等助贷服务机构设计贷款产品,并为持牌金融机构提供包括获客、面签、审批、贷后管理等全流程服务的助贷业务金融模式。目前这类业务市场需求较大,发展迅猛。扩张迅速,且其主要与银行迫切扩展客户端(C端)业务有关。

从“联合贷款”业务性质看,笔者感觉这份流传出来的《通知》还是比较靠谱的,也符合当前金融监管当局防范化解金融风险的需要,更切合中央政府对互联网金融严监管的要求。尤其,“联合贷款”中潜藏着一定金融风险隐患,让金融监管当局很不放心。因为尽管过去几年互金公司和银行合作的助贷业务或者联合贷款发展快速,但同时存在两个缺陷:

一是银行的低成本资金通过联合贷款模式最终未能流向实体经济,形成资金空转,加剧了资金脱实向虚的泛滥程度;

二是部分合作机构通过联合贷款模式,做了正规金融机构合规框架下做不了的产品和客户群,既为正规金融机构拓展业务创造了条件,也为银行监管套利提供了空间,不仅加大了金融高杠杆风险,也有可能将风险最终传导至银行体系内的隐患。

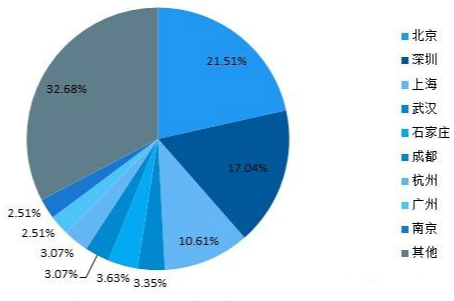

P2P网贷行业房贷业务平台归属地

数据来源:网贷之家研究院

应当正视的是,联合贷款被封杀对互金平台发展带来一定负面影响:一方面,如果上述消息属实,按照《通知》要求,目前市场上大部分的助贷业务将被“一刀切”,这对本已面临强监管的互金平台,无异于雪上加霜,各类业务有出现萎缩之虞。另一方面,当前互金公司合规压力本来就非常之大,如果又对“联合放贷”进行封杀,无异于对不少互金平台当头棒喝,将互金行业推向“屋漏又遭连夜雨”的尴尬经营境地,会给整个互金行业带来不小的震动,会让不少互金平台“知难而退”,这对新兴的互联网金融产业无疑将是一个巨大的打击,有可能诱发一些互金平台因业务萎缩导致资金断链而加剧跑路风险。

然而,我们还是要从金融稳定大局来看待有可能面世的《通知》,因为无论从正规金融机构规范金融行为,还是从防范化解互联网金融风险向正规金融机构传染,这份《通知》还是具有一定作用的。显然,其出台也应是必定无疑和预料之中的事,作为正规金融机构和互金公司都毋须对监管当局出台《通知》做过多的揣摸,更不能认为《通知》只是业界的一种杜撰或担忧情绪的流露;而是无事把着有事防,对监管当局的监管意图或趋势保持足够的敏感性和认同性。

数据来源:国家互金专委会发布7月份互金监测情况报告

作为正规持牌金融机构,对监管当局出台《通知》予以高度理解和重视,因为目前金融监管部门对于类金融机构、特别是非持牌金融机构,金融监管当局难以实施非常有效的强监管,对于“联合贷款”业务的风险控制,将采取收缩正规金融机构端合作的方式,提高正规金融机构与助贷机构的合作门槛,来达到控制互金公司经营风险向正规金融机构传染的可能性,这应该是监管当局出台《通知》的最大用意。

作为互金平台增强危机感和紧迫感,随时准备迎接监管浪潮的袭击,未雨绸缪,是应对的最好措施。但须指出的是,互金平台不必对监管当局拟出台的《通知》感到惊恐或绝望,应立足高远,对互金业发展前景充满信心:因为一方面,“联合贷款”即便被被封杀,也并不意味着将来永远不可开禁,原因主要是随着互联网金融业不断发展壮大及其经营行为不断走向规范之路,银行机构还是会看好互金平台这个行业及其具有特色、新颖、灵活的金融产品的;而银行机构虽有雄厚的资金但缺乏灵活的金融新产品,相信两者携手重走“联合贷款”之路为期不会太远。因而,若想继续与正规金融机构开展“联合贷款”业务合作,还应在不断规范约束自身行为、克服经营过程中的缺陷的基础上,增加资本实力及股东背景,以便正式向监管当局申请获得金融、类金融牌照,拿到开展联合贷款的“资格”或进入准入门槛,将自身发展之路拓展得更宽广。

本文首发:懒人俱乐部(lancai_news)

懒财网特约作者:莫开伟

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有