股指期货二次松绑 市场解读为重大利好

时隔7个月,股指期货迎来了年内的第二次松绑。根据中国金融期货交易所上周五消息,自9月18日起,沪深300和上证50股指期货各合约交易保证金标准,由目前合约价值的20%调整为15%;沪深300、上证50、中证500股指期货各合约平今仓交易手续费标准,由万分之九点二调整为成交金额的万分之六点九,降幅25%。

据统计,自8月18日以来,IH当月合约连续13个交易日呈现升水状态,刷新了其近两年来升水持续时长的新纪录。IH当月合约自2015年4月上线以来,升水持续时间最长为16个交易日,发生在2015年A股牛市时期。

专业人士认为,中金所再次松绑股指期货,对于证券市场而言,显然是一个重大利好。根据中金所发布的公告,虽然保证金标准下调比例不算太大,但对机构而言,将有助于提高资金使用效率,而进一步减少手续费,则有助于让股指期货交易更为活跃。2015年股市大跌之后,由于加强了对股指期货的监管,股指期货市场交易量大降,市场活跃度大幅下降。而今年以来,中金所两次松绑股指期货,有助于改善市场流动性,降低投资者交易成本。所以,我认为这不论是对于股指期货,还是股票市场而言,都是一个重要的利好消息。

方正中期研究院一位研究员认为,活跃资金普遍看涨大盘蓝筹的态度,推动了IH当月合约维持升水状态。而分析师普遍认为,目前市场仍以大盘蓝筹为投资主线,IH合约持续升水间接反映了投资者信心提升,长线依旧看多大盘蓝筹。

尴尬的问题:今年A股近七成滞涨 两市仅947只个股上涨

统计发现,虽然近期A股再现了久违的普涨行情,剔除今年上市的333只新股,截至9月15日收市,沪指年内上涨8.05%,但两市3030只个股仅947只个股上涨,占比31.25%;2067只个股下跌,占比68.22%;15只个股平盘,占比0.49%。

业内人士表示,目前部分领涨题材股短期涨幅过大,后市大盘涨幅或相对有限,但个股轮动会精彩纷呈,投资者可重点关注滞涨股,尤其是低估的蓝筹股机会。

未来中小创表现会强于大蓝筹,涨幅有限或滞涨的题材概念股,后市存在一定的补涨空间。投资者可以重点关注消费类股票,比如医药生物等滞涨股。历来A股存在年中首尾炒业绩、中间炒概念的情况。三季报业绩预增的个股,特别是业绩超预期而股价滞涨标的,投资者后市仍可以重点关注。此外,鉴于今年人民币升值较大,未来美元弱势可能持续,投资者可适时关注人民币升值利好的上市公司,如航空及进口型的公司。

A股分析:四大变化夯实慢牛行情基础 短期回调压力犹存

A股市场将走出一轮长时间的慢牛行情呢,以下四个变化可以支持这种判断。首先,央企牵头开始混改、地方国企迅速跟进将是未来几年国资、国企深化改革的重要特征。其次,投资者投资股票的热情已经起势,投资者对A股市场投资价值的认可,将成为慢牛行情进一步坐实的重要因素。第三,目前沪深两市两融余额已逼近1万亿元关口。第四,监管层为金融期货的发展营造了较为宽松的环境,可以吸引长期资金入场。

A股内在结构发生积极变化

管理层连续两次松绑股指期货,除了给股指期货市场本身带来长线利好之外,另一个最大预期在于,在各类机构投资者长线资金驱动下,沪指连续2年多成交不足3000亿元的"天花板"将有望打破。

有关基金经理表示,经过两年多深度调整,很多成长股跌到可接受区间,很多成长股已经具有投资价值。部分细分行业的龙头公司,估值已经降到二三十倍,但是营收和净利润增速却在30%以上。从PEG指标来看,这些公司已经具有较好的投资价值。另一位公募投资总监认为,随着互联互通深入,A股国际化特征越来越明显,这主要体现在A股价值股被QFII持续买入。配合成交量稳健放大,场外资金进场驰援的意愿提升,预计A股震荡之后将进一步延续反弹。

在实体经济方面,新兴产业、传统产业均出现积极的业绩增长信号,2017年中报披露完毕,A股上市公司营收和净利均创下近6年新高。另一方面,股市成交量持续放大,最近沪市成交量已尝试突破3000亿元,两市两融余额持续回升。此外,从成交量、持仓账户、融资融券余额等市场数据看,投资者风险偏好正在提升,需要用更积极的眼光看待A股投资机会。

在结构性行情为主导、存量资金博弈为主的前提下,市场热点板块仍保持着正常的节奏轮动,如2月份启动的消费白马,4月崛起的大金融(保险),6-7月份机构挖掘的周期品种,8月份寻找的中小创真成长股等,从这些特征中我们均可以寻觅到“价值投资”机会,同时表明市场中没有不好的股票,只有不好的买点,也再次验证了股票的主要特点:风险是涨出来的,机会是跌出来的。

周期股暂时偃旗息鼓之后,谁会有望成为下一个主流热点?总结过去5年逆袭板块有三大特征:低涨幅、低估值、政策或事件催化。结合上周市场盘面变化情况,建议投资者适当关注房地产、建筑类、军工混改概念等品种,其二是前期大涨后近期调整充分的板块,消费白马股同时兼具进攻与防守,值得投资者再次挖掘其中的投资机会。

风险提示:短期回调压力犹存

银河证券表示,从短线来看,预计大盘蓝筹股的调整还将继续,考虑到多空在这里分歧较大,融资资金的活跃加大了市场波动的风险,市场或面临回调的压力。一方面,沪指在3300点新平台已站立半月有余,由于大盘权重股涨升空间已大,获利筹码尚未得到完全清洗,资金拉升意愿略显不足,市场主力调控上涨节奏意图很明显,在指数难以大涨大跌的情况下,投资者应做好在3400点以下打持久战的准备。另一方面,沪指自8月底以来已连续横盘震荡多日,5日均线已经出现拐头向下迹象,MACD指标出现高位死叉走势。同时,前期热点出现集体回落,且没有新的热点涌现。这些现象均预示着市场风险较大,短线调整的概率继续增大。

春江水暖鸭先知 私募“组团”现身市场 中小创机会来了

千合资本的掌舵人,王亚伟出现在上市公司调研名单中的次数为零。不过,这一情况在今年5月份被打破。5月26日,天邦股份(002124)迎来约10家机构的调研,而“千合资本王亚伟”赫然在目。而王亚伟此次调研的天邦股份于8月22日披露半年报。公司上半年增收不增利,实现营收13.46亿元,同比增长24%,实现净利1.36亿元,同比减少33%。

除了王亚伟,被称为“私募教父”的赵丹阳时隔三年之后,也再度出现在上市公司的调研记录中。具体而言,赵丹阳于年初分别调研了大华股份(002236)、海康威视(002415)。除了年初调研的大华股份、海康威视,赵丹阳之后再未出现在上市公司公开披露的调研记录中。而从股价走势来看,两家公司年初至今可谓稳步上行,累计涨幅已相当可观。

除了王亚伟和赵丹阳,主要关注医疗保健领域的姜广策时隔一年也再度调研,分别于6月13日、7月26日调研了正海生物(300653)、楚天科技(300358)。另外,鸿道投资的孙建冬继2016年调研两家上市公司后,今年再度亲身到访*ST华菱(000932)、东易日盛(002713)。

中小创机会:私募加仓获更有险资外资疯狂调研

一些私募基金最近在积极调研和布局中小创、成长股。查询7月18日以来的私募调研上市公司数据,在449家私募调研的上市公司中有221家中小板公司、154家创业板公司。而私募调研的中小创公司主要集中在通信设备、工业机械、电子元件、电子设备和仪器等行业。

事实上,一些知名私募机构已经在今年二季度加仓中小创股票,提前布局新兴成长个股。如淡水泉投资在二季度新进正海磁材,7月18日以来,股价上涨43%左右;民森投资新进的创新股份,股价涨幅将近42%;新价值投资新进的光华科技,涨幅在23%左右;北京和聚投资新进的海源机械,涨幅20%左右。

保险机构在近一个月内调研了40家创业板公司和44家中小板公司,84家中小创公司占比调研公司总数的81.55%。中小创公司中的欣旺达、汇川技术、信维通信、蓝思科技、利亚德、长盈精密、三七互娱被调研的次数最多。

与此同时,近一个月内,已获QFII资质的境外保险机构多次参与了调研。新光人寿保险、台湾人寿保险、台湾国泰人寿保险、三商美邦人寿保险等6家外资保险机构共计调研19次,涉及14家公司。欣旺达、信维通信、德赛电池、长盈精密被不止一家外资保险机构调研。

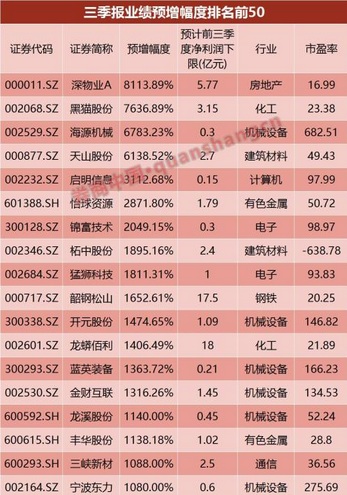

三季报机会:18股业绩预增超10倍

据统计,就增长幅度来看,两市612只预增个股中,有398股预增幅度超30%,占比达到65.03%,有189股预增超100%,占比达到30.88%,同时有40股预预增超500%,以及有18只个股预增幅度超10倍。

截至发稿,A股已经有1071只个股发布业绩预告,其中有612股预计前三季度业绩同比正增长,占比达到57.14%,其中有398股预增幅度超30%,有189股预增超100%,40股预预增超500%,18只个股预增幅度超10倍。

就行业来看,目前业绩预增个股主要扎堆化工、机械设备和电子行业这3个行业,但就预增幅度来看,房地产、钢铁和建筑材料位居市场前三名,平均预增幅度为607.99%、288.93%和210.61%。

深物业A是目前的三季报预增王,公司于8月31日发布预增公告,预计前三季度将实现净利润5.77亿元,同比增幅达到81.14倍。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有