文/读懂新三板武亚玲

“我觉得去年9月才是抄底新三板的好机会,现在未必是”,架子民工对读懂君说到。

“架子民工”不是真民工,而是上海一家小私募公司的老板,本人管理着几只基金,包括一只新三板基金。他的基金规模不大,几千万而已,主要在二级市场拿票。

在别人都在新三板集邮的时候,他在不断捡着筹码。

他早期在新三板最大的仓位是物业公司,传统、不起眼,A股上甚至没有一只股票。

近一年下来,在新三板大势不断下跌的情况下,“架子民工”的前五重仓股全部上涨50%以上,平均涨幅约80%。在现在的市场行情下,这样的新三板基金走势实在不多见。

“架子民工”向读懂君阐述了他的物业股投资逻辑以及他眼中当下的新三板市场。

物业股,是我在新三板挖掘的宝藏

前两年,新三板特别火爆。我一直没有买,原因是实在太贵了。

虽然没有买,但是很多公司还是知道一些的,当时大家买就是追热点,那现在可能证明有一些投资人随行就市,买错了、买贵了,不能完全归咎于新三板市场。

到去年9月,我实在看不下去了。粗略一看,很多公司都是白菜价,这为什么不买呢?

新三板上万家公司里,真正有成交的大约1000家。于是,我花了一个多月的时间,一家一家看。把业绩差、现金流差、行业差的统统去掉,去认真研究剩下50-80家公司的基本面。

寻找好公司的过程中,我不太看重像ROE、ROA、毛利率这些硬性的财务指标。好的公司一眼就能看出来,不好的公司其实我也看不出来,有些公司我也觉得很好,但却出了各种问题,被套住了。我在新三板买的股票多种多样,也踩了好几个雷。

所以,好公司是什么样的,我也给不了理性、标准化的答案。如果非要说什么量化指标,那就简单粗暴,现金流很好+轻资产。

因为我把投资当成是一门生意,要知道做生意现金的回款很重要,如果看起来挣了很多,但一大把应收账款,最后能不能拿到还得两说;

还有重资产的生意,也是看起来挣了很多钱,但需要源源不断投入,如果投入跟不上或出了差错,过去赚的钱可能都会搭上。

这样看过来,我盯上了新三板的物业公司。

首先,物业属于轻资产行业;其次现金流特别好,你看任何一家物业公司的现金流都特别好,而且,A股现在没有物业公司,它有独特性,不过今年可能就会有了,碧桂园、南都物业都在排队。

大家都觉得物业不就是保安大爷和保洁阿姨嘛,有什么前途?事实上并非如此。这个行业不仅现金流好,还有一定的粘性,因为一个小区不可能随便换物业。我们统计过,前一百强的物业公司,一年的更换率可能只有2%,也就是说一百个小区里,有2个小区要更换物业。这个比例并不高。

而且物业有生活场景,居民生活离不开它。在未来,可想象的拓展业务不少,比如居家养老,各种各样居民服务,二手房买卖、租赁,长租公寓。

在我看来,物业行业的业绩和增长很确定,原因有两点。第一,物业行业本身市场存量在不断扩大,物业费也有所提升;第二,物业行业集中度大幅提升,原来可能是前一百强市场份额30%,以后可能是40%、50%,这个趋势很明显。因为在这个行业,越是大公司它的增长越快,通过自身增长加收购,这会导致行业集中度会越来越高。所以最近三四年其实大点的物业公司的日子相当好过。

还有很重要的一点是,你去美股和港股看看,物业公司的估值都很高。

港股知名的物业公司彩生活市值55亿港币,市盈率22倍;

绿城服务市值133亿港币,市盈率35倍,对应绿城中国市值237亿港币,8.3倍市盈率;

中海物业市值61.14亿港币,23倍市盈率,对应中国海外发展市值3062亿港币,7.4倍市盈率;

美国的FirstService市值23.25亿美元,市盈率70倍。

在我之前,新三板市场根本没人关心物业公司。在去年,很多时候都是我一个人在买,没人和我抢,所以买到的都价格都很低。举个例子,我去年13元买的一家物业公司,市盈率13倍,然后2016年的利润一不小心翻了一倍,那是多少倍了?6.5倍。

当然,现在买的人也多了起来,物业公司的估值在回升。我去年买的几只股票,价格涨得很厉害。

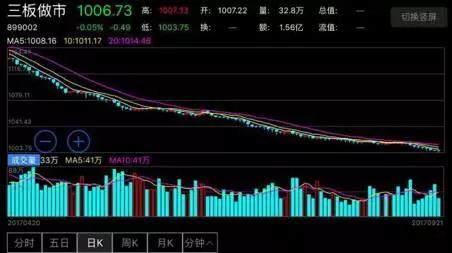

4只股票走势图

“架子民工”重仓的4只股票价格走势与三板做市指数呈相反态势

不仅如此,前一段时间某物业公司完成亿元级别的募资,两家顶级投资机构入局,你觉得这说明了什么?

现在物业公司的并购很厉害,从并购市场的价格也能看出:现在一家不错的小公司同行业并购也要12倍了,我们认为这其中几乎没有泡沫。

你可以看,开元物业公告收购了一家公司,增长有限,当然算是在无锡拓展了医院物业,今年利润450万的公司要估值4800万,动态PE近11倍,明年480万利润,也要10倍。而开元物业近几年营收增速都在30%以上,利润增速更高。

直到现在,我仍然觉得新三板的物业公司的估值是偏低的,但如果在当前估值基础上再翻一番,可能就不低了。

除了物业股之外,我还重仓了某传统化工龙头股,从5元涨到了13元,还有某制造股也翻了一倍。另外,有几只我们看好的股票没买,它们股价走势也很好,当时希望它再跌一点,所以没来得及上车。

现在未必是抄底新三板的好机会

前不久,有一位多年的老客户问我:你一直习惯买大蓝筹的,为何六月底开始抛弃平安福耀坚定看好“中小创次新”了?

我说:年初我买了很多新三板,在新三板大势不断下跌的情况下,前五重仓全部上涨50%以上,平均涨幅约80%。按照六成仓位计算基金净值应该要涨50%,但实际上基金净值只涨了20%多,为了防止持仓过度集中造成回撤压力过大,加上对自己的不够自信,除了这五只重仓股,我还买了四十五只股票分仓,整体基本零涨幅。

这对我的教训很大,如果买一些众所周知的大蓝筹,最后只能获得略超平均的收益,LP也没有必要选择我们。如果有精力和自信,在精选最确定的高成长公司上适时下重注,才是我们这种小基金应该做的事情。

在新三板上,我也踩过好几个雷,什么会计差错调整、业绩变脸、行业波动、商誉减值等等,好在这些绝对仓位不算太多。

不去好好尽调,踩雷的几率很高,好在我们船小好调头。

很多人说现在是抄底新三板的机会,我觉得未必。

首先,真正的好公司其实一直都在涨,很少看到公司质地良好,股价却一直下跌。

其次,在我看来,现在的新三板市场没大家说得那么惨,也就是说,你很难说现在的新三板公司便宜。现在好公司的股价和去年相比高太多了,价格低的可能都是一些不太好的公司,股价一直下跌的公司大部分基本面都变化了。

所以,今年我对新三板的股票有适度减仓,因为我感觉现在新三板整体的质地其实不是特别让人满意,没什么特别好的标的,让你觉得不买不行。

我现在对创业板更有想法,创业板上TMT或者医药医疗类的估值与新三板比也高不了多少,但是他们确定性要强很多。我们觉得新三板市场要想有大的发展还是要结合自身特点着眼于一些不看重短期利润的新兴行业,比如创新药研发等。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有