“公募基金第一股”中邮基金今天宣布:“我要转做市啦!”

要知道,就在不久前,新三板类金融行业的公司们仍因政策困扰而倍感痛苦,部分行业甚至禁止挂牌和融资,以致于部分公司到处“哭闹”要政策。

市场对新三板类金融公司担忧不已时,中邮基金却宣布将转为做市交易。要知道,现在就是部分新三板扶持行业的公司都不愿意做市啊。

此时此刻,读懂君提醒你,要关注中邮基金的节奏,毕竟大部分公司肯定不如他们对资本市场敏锐。

9月1日,中邮基金发布股票发行方案,宣布公司将以15元/股的价格向华创证券等10家券商发行500万股,募集资金不超过7500万,发行后估值高达45.75亿元,并且将转为做市交易。

10家做市商力挺,对于大部分公司来说很难,对于在二级市场非常活跃的中邮基金来说,肯定要容易很多。

中邮基金2015年11月完成新三板挂牌,不过首创证券、中国邮政集团,三井住友银行三家持有100%的股份。此次融资后,中邮基金将成为一家做市公司。

敢于此时此刻做市,底气在哪里?

首先,公募基金是个好生意。不管能不能给基民赚钱,管理费一分都不会少。

中邮基金的主要收入来源是管理费,2015年,中邮基金获得10.12亿元的收入,其中管理费达到8.3亿元,占比82.01%。2016年上半年,中邮基金获得5.3亿元管理费收入。管理费严重依赖于规模,而规模相对于业绩存在比较明显的滞后效应。

(数据来源:choice,天天基金网)

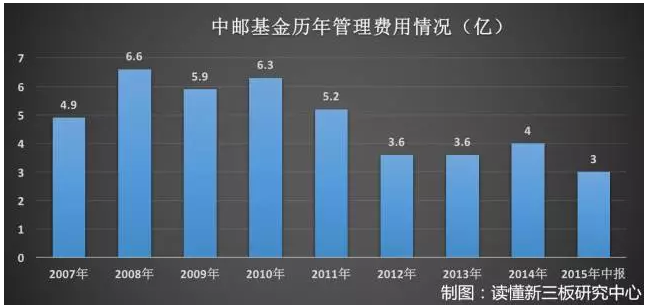

读懂君发现2011年、2012年中邮基金连续两年业绩不佳,但管理费收入在2012年和2013年才出现下降,从2011年的5.2亿下降到2012和2013年的3.6亿元,下降幅度达到30%。读懂新三板统计最新数据发现,中邮基金共有34只基金,其中29只普通基金,5只货币基金,总规模达693.92亿。截止到目前,34只基金平均净值为1.3,最近一年平均收益率11.72%。

(数据来源:choice,天天基金网)

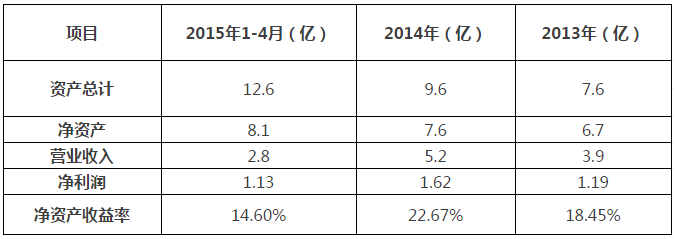

发行完成后,中邮基金市盈率为13.99倍,市净率为4.54倍,但是真的如此之低么?考虑到公募基金具有周期性,读懂君将发行后估值将中邮基金2014年和2013年的净利润进行对比,市盈率分别为28.24和38.44。

(数据来源:读懂新三板研究中心)

这样的中邮基金你会买吗?还是来看看读懂君去年的文章吧,读懂君觉得是个好生意。以下为去年文章全文。

过去8年没帮客户赚一分钱,依然挡不住它成为公募第一股

8月26日,中邮基金向股转公司提交了公开转让说明书。如无疑问,这家以“猛”著称的基金公司将很快登陆新三板,并成为公募基金第一股。

遗憾的是,根据东方财富choice的数据,2007年1月1日到2015年6月30日这八年半时间里,上证指数上涨61.9%,中邮基金给基金持有人带来的却是亏损1.7亿。

与此相应的是,2006年5月成立时,中邮基金的净资产为1亿元,在中途未做任何增资的情况下,2015年4月30日,这个数字变为8.1亿元。

估值增长更加恐怖,2011年6月,三井住友银行以7.68亿元从长安投资手中购买了中邮基金24.%的股权,这笔交易中中邮基金估值32亿元,按此价格计算,投资人在最初的5年实现32倍收益。

为什么明明是价值毁灭者,却在商业上获得如此大的成功?中邮基金成功的背后是什么?挂牌新三板后,中邮基金是一个很好的投资标的吗?「读懂新三板」(微信公众号: ddxinsanban)和您一起探讨。

1、旱涝保收的管理费

公募基金是个好生意。不管能不能给基民赚钱,管理费一分都不会少。

基民购买基金,需要支付两部分费用。一是基金的申购赎回费,这部分一般归销售渠道;二是管理费用,混合类基金收1.5%,债券型收0.6%,货币类基金收0.3%,一般情况下,销售渠道分得管理费用的30~40%,剩下得归基金公司。

中邮基金的主要收入来源是管理费,2014年,中邮基金获得5.19亿元的收入,其中管理费达到4.48亿元,占比86.29%。2015年上半年,中邮基金获得3亿元管理费收入。

管理费严重依赖于规模,而规模相对于业绩存在比较明显的滞后效应。「读懂新三板」发现2011年、2012年中邮基金连续两年业绩不佳,但管理费收入在2012年和2013年才出现下降,从2011年的5.2亿下降到2012和2013年的3.6亿元,下降幅度达到30%。

2、脉冲现象下的投机者

投资者往往会根据基金过去一段时间的业绩作为是否投资的主要标准,如果基金公司在某一阶段业绩表现特别突出,很可能会在下一阶段迎来规模的暴增。而在规模暴增之后即便业绩大跌,规模也不会快速下降,甚至可能会维持在一个相对平稳的量级,因为此时亏损的投资者一般不会赎回。

这一现象倍称为脉冲现象,中邮基金正是对此理解最为深刻的基金公司之一,也是最坚定的执行者。而执行的精髓就是:猛!

公司成立之初,中邮基金迎来了第一位猛人——被称作“满仓一哥”的彭旭,这位穿着T恤上班的投资总监的名言是——我这不是高仓位,只是稳定仓位。

彭旭到底有多猛?以中邮基金最早发行的中邮核心优选混合为例,2007年重仓周期股,排名2/121,仅输给王亚伟;2008年垫底,排名169/169;2009年排名6/215,2010年242/269,2011年308/320。这过山车的人生,真叫酸爽!

但中邮基金正是因为彭旭在2007年的业绩表现赢得了一大批客户,而这些客户在这之后的很多年一直是中邮基金的主要收入来源。

彭旭掌舵的中邮创业核心优选2007年上涨191.51%,仅次于王亚伟的华夏大盘,华夏大盘精选为了保护名声停止了申购,中邮基金抓住这一机会迅速做大规模。这家2006年成立的基金公司,在2007年四季度规模达到769亿的顶峰,最高时一度接近900亿人民币规模,中邮基金迅速成为行业的“中游基金”。

2008年,中邮基金收益排名垫底,当年年末基金管理规模从下降到258亿人民币,相比2007年年末的769亿人民币,下降66.4%,而总份额从565.5亿份下降到488亿份,仅下降13.6%。也就是说,多数基民并没有选择赎回,而是继续持有。

2012年年初彭旭离职,同年12月,中邮基金第二位猛人走上前台——1984年出生的任泽松开始了他的基金经理生涯,这哥们同样敢于重仓,只是他更喜欢新兴产业。2013年任泽松掌管的中邮战略新兴产业收益率高达80.38%,在433只混合式基金中排第一名,2014年排名22/502,更猛的是在2015年的过山车行情中,中邮战略新兴产业仍然以16.39%的收益排名137/616,任泽松走出了冠军基金经理第二年必败的怪圈。

「读懂新三板」统计最新数据发现,中邮基金的总规模638亿,任泽松单独或共同掌管的基金规模达到247亿元,约占比40%。因为任泽松的业绩,2013年~2014年中邮基金再次迎来规模增长期,最新数据统计显示中邮基金的管理资产规模达到638亿元,达到近年新高。

“直到今天,中邮可能还在吃2007年申购的那批投资者的老本,如果那批投资者彻底解套了,对中邮反而未必是好事。”一位基金研究人士对「读懂新三板」评价说。

3、大家都赚钱,唯独基民不赚钱

中邮基金2014年总收入5.2亿,税后净利润1.6亿,2014年总共243个交易日,相当于每个交易日净赚65万元。

2014年,公司职工薪酬支出1.28亿元,年报公布公司员工152名,平均每名员工年薪84万人民币(这个数字是否包含年终奖未知哈)。

(中邮基金的核心财务指标)

股东爽了,管理层和员工挣钱了,但基民不爽。

根据东方财富choice的数据,「读懂新三板」统计了从2007年1月1日到2015年6月30日八年半时间的数据,上证指数从2641点上涨到4277点,上涨61.9%,然而中邮基金给所有的基金持有人带来的净收益竟然为亏损1.7亿。

2007年是中邮基金最辉煌的一年,但是规模小基民只挣到75亿净收入,而2008年以769亿的规模迎接了惨烈的熊市,当年亏损427亿元。2009年挣了225亿,又在2011年亏掉129亿。基民在熊市中赎回,牛市中申购,这种完全顺周期的投资行为往往带来的是亏损,这是基金行业的诅咒。

对于风格凶猛的中邮基金来说,每当熊市来临,就会压力山大。2012年面对投资者质疑的时候,中邮基金总经理周克曾在内部发言说到,“如果我死了就算了,但凡我还有一口气在,我就一定要把投资者的钱赚回来。”这家公司似乎从没有考虑过改变投资风格。

不管你如何评价中邮,只需回答这样一个问题:如果你拿着客户的钱坐在赌桌前,你会下小注吗?

免责声明:本文(报告)基于已公开的资料信息或受访人提供的信息撰写,但读懂新三板及文章作者不保证该等信息资料的完整性、准确性。在任何情况下,本文(报告)中的信息或所表述的意见均不构成对任何人的投资建议。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有