在券商人士焦虑新三板二级市场资金缺失,一、二级市场无法形成联动效应,等待公募、QFII、社保等资金入市的情况下,公募基金却表示新三板缺乏吸引力。

新三板在线·文/王熙喜

在券商人士焦虑新三板二级市场资金缺失,一、二级市场无法形成联动效应,等待公募、QFII、社保等资金入市的情况下,公募基金却表示新三板缺乏吸引力,“流动性不足,开放式基金不可能,封闭式基金3-4年锁定期,对银行理财客户没有吸引力,没有市场”。

更有多家公募基金人士向新三板在线表示,公募已然入市,公募专户和子公司就是合适的入市方式,资金门槛放到千元及以下不合适,百万级门槛对特定人群发行的专户较为合适。

“券商不应再纠结于公募基金入市这样一个无意义的命题”,一家大型公募基金人士表示,“而应扎实研究,做好长期投资的准备”。

据东方财富Choice统计,公募基金专户在新三板的投资呈萎缩的态势。2016年新三板市场公募基金专户等参与定增资金仅54.84亿元,相比2015年的89.52亿元萎缩接近4成。

“只有有了赚钱效应,机构才会陆续进场,而这需要新三板在做市、转板、交易制度上的完善和落实,以及流动性的彻底改善”。

公募专户、子公司表现出色

据东方财富choice数据,2014年公募基金参与定增的资金仅500万元,在2015年市场高峰和下跌期,大量公募专户和子公司以有限合伙形式的产品出炉,其中参与定增89.52亿元。专户理财的运作方式类似于私募基金。

有公募业界人士反映2016年随着市场逐渐冷却和流动性不足,“2016年基金专户发不出产品。”新三板在线据Choice统计,2016年公募基金子公司及专户参与新三板定增54.84亿元,占2016年机构投资资金1051.67亿元的5.2%。

应该说,这只是公募资金投资的一部分。在采访中,九泰基金表示,其投资新三板的资金达25亿元,有部分通过协议转让或做市进入新三板。财通基金已成立17只新三板产品,规模达17亿元。前海开源基金表示管理新三板资金30亿元。

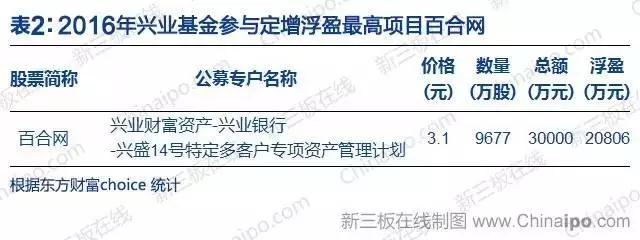

从统计可见,兴业财富资产-兴业银行-兴盛14号特定多客户专项资产管理计划2016年3月18日以3亿认购百合网9677万股,2016年浮盈高达2.08亿元。推动公募专户2016年整体定增浮盈高达7.47亿元,浮盈13.62%。

而百合网的股价从3.10元的定增价涨到2016年12月30日的5.25元,推动兴业基金整体浮盈高达60%。

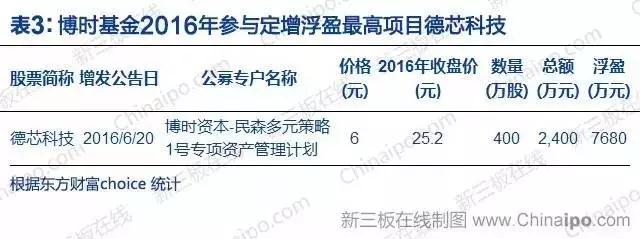

与私募基金投资一样,公募专户大多以一笔投资获利颇丰。投资收益率最高的博时基金,3456万元投资获益高达7414万元,投资收益率214.53%。其2016年6月20日对德芯科技2400万元的投资浮盈7680万元,浮盈320%。

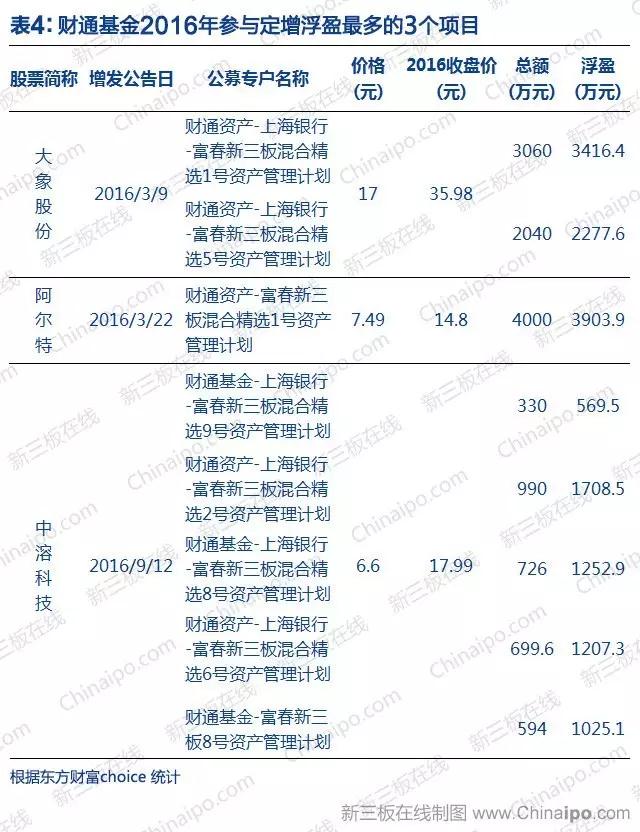

财通基金以投资新三板独角兽见长,投资金额较高,收益率也不俗,浮盈高达37.52%。浮盈1.73亿元主要来自大象股份、阿尔特、中溶科技几只个股的增发,分别浮盈5694万元、3903.87万元、5763.34万元,占整体浮盈的88%。

财通基金表示借助定增王地位建立的500余家上市公司及60余家核心投行的资源网络,辅助新三板企业更快成长,是得天独厚的优势。

前海开源基金虽然投入定增的资金最多,共5.59亿元,但是浮盈较少。主要来自于对恒大淘宝的投资。但是该股至今停牌,无法退出。

前海开源基金董事总经理付柏瑞表示,他们挑选标的一般先锁定范围:做市交易、研究报告多,处于创新层的公司。2017 年主要还是关注需求供给小的战略性新兴行业。较为看好教育、物联网、跨境电商、高端制造、生物医药类企业。

九泰基金虽然投入的资金量不少,位居第三位,达4.15亿元,但略有浮亏。

九泰基金是九鼎投资旗下,由昆吾九鼎投资管理有限公司、北京同创九鼎投资管理股份有限公司、拉萨昆吾九鼎、九州证券发起成立,分别占注册资本的26%、25%、25%和24%。

九泰基金总裁卢伟忠曾对媒体表示, 2017年蕴含结构性机会,投资需要耐心。九泰基金就确立了定增牛、中国新量化、新三板和“固收+”这四块重点业务方向来打造自身的核心优势。

新三板唯一挂牌公募基金中邮基金2015年净利润高达3.27亿元,2016年仅统计到参与一家公司定增,且为浮亏。

天弘基金在新三板投资统计到的仅8654万元,且浮亏10%。天弘基金人士表示可参照私募对互联网、生物医药公司的估值方式对新三板企业估值。

另外的合资基金公司表现不佳。上投摩根基金浮亏34.57%。

需建立长期投资理念

谈及在新三板的大手笔投资,兴业全球基金表示有足够的资金,但在新三板投资,研究能力要超过A股,主要表现在光看材料不够,还要学习私募的方式做尽调。

新三板的优势是有许多独特概念的新兴行业的公司,如早期互联网、新药研发公司等。

“然而目前团队投入、业务投入都在萎缩,非常普遍的现象,因为亏钱,流动性不足。”

但这样也可以大浪淘沙,把不坚定的机构淘汰出去。同时等待政策进一步明朗,改善流动性,做市、转板、交易制度进一步完善、明确,稳定预期,要不然新三板连估值体系都没有。

“做市制度2014年8月25日推出的时候,市场预期很高,然而一年之后,市场预期反转,做市制度从某种意义上可以说是失败的”,有基金人士表示。

财通基金认为,投资者门槛过高极大地限制了新三板市场参与主体数量,进而对流动性、融资能力等产生了深远影响。

付柏瑞表示,新三板目前面临融资遇冷,主要受交易制度和投资者门槛双重因素影响。

新三板在线了解到,兴业全球基金2014年就在新三板发行产品,期限4-5年,当时他们就把新三板看作股权投资市场,而非A股资金短期炒作的区域,这对于人员构架、团队研究能力、投资的逻辑风格产生了决定性影响,他们不博短期政策红利。

据相关统计,2016年下半年新三板月均换手率仅为1.7%,比2015年上半年下降超过七成;融资能力也遭遇严峻挑战。由于流动性不足,不少市场参与者萌生退意:挂牌公司加快启动IPO辅导、做市成交额萎缩。

对此,一家大型公募基金人士表示,不要读纳斯达克的历史,就读中国A股的历史,不说90年代,就是2001年到2005年,交易最低迷的时候每天也就几十亿元。

“新三板是非常有机会的一个市场,现在1万家,过两年2万家企业挂牌,其中3、500家获得产业资金、投资机构的关注,有许多在新兴产业领域的细分龙头,就是资本配置应该扶植的企业。而且新三板流动性不好,逼着投资者多做研究,而不是投机。这个市场就是需要一批愿意花几年时间研究,伴随企业成长的资金。”

公募专户和子公司就合适新三板

谈到公募基金入市,该人士表示,流动性不足,开放式基金无法迅速赎回,在新三板是无法生存的。比如一个30亿的开放式基金,投5%在新三板,如果净值降到3亿元,在新三板无法满足赎回要求,新三板的投资比例将高达50%,这是不符合条约规定的。

为了应对净值计算、赎回等难题,现在比较普遍的观点是采取封闭式基金或混合式基金。然而多家公募基金人士表示,如果基金采取封闭式形式,锁定3-4年,期间无法退出,银行渠道的理财客户恐怕愿意购买者寥寥,没有市场基础。“不是一个市场化的产品”。混合式基金问题相同。

中泰证券的新三板研究首席分析师张帆透露,在公募基金讨论的时候,有建议把封闭式基金门槛提到10万元,公募基金认为更没人购买了。而且封闭式基金本来就不是公募基金的主流方向。

公募基金人士认为,市场热的时候,如果可以发行一千元门槛的公募产品,同样可以通过专户的形式集一批资金,专户也足够了。

发行专户,即使项目失败,影响的是几十个客户,公开发行公募基金,面对几万、几十万的持有人,影响面过大。

专户与公募基金的区别在于前者的门槛高达一百万。“这又涉及到投资者的适当性的问题,新三板的风险高,一千元门槛的资金进场,即使是封闭式基金,有可能挂牌公司经营失败,项目不存在了。”

“公募基金入市是个概念,场内资金期望公募入场当解放军而已,没有意义”,不只一家公募基金人士表示,公募专户和子公司以有限合伙方式就是合适的公募入市形式。

该人士坦言,市场不应再纠结于公募基金入市的预期是否明确,而应扎扎实实研究,做好长期投资准备。

本文出品:新三板在线。作者:王熙喜。

转载声明:本文为新三板在线原创文章,转载请注明出处及作者,否则为侵权。

风险提示:新三板在线呈现的所有信息仅作为投资参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有