纵观已经上市或者是正在排队的女装品牌,每家企业为了圆梦IPO,都经过了数次闯关才得以“涅槃”。

新三板在线 · 文/杨晟寰

女装品牌公司上市,总是“历经曲折”。

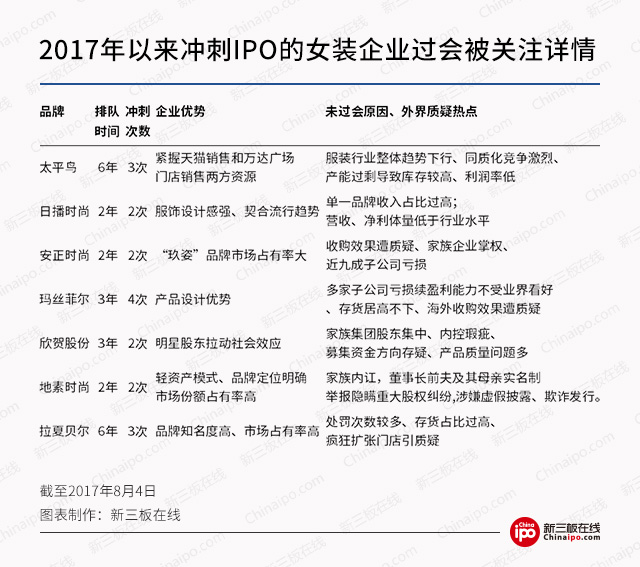

今年1月9日上市的太平鸟(603877),IPO排队时间长达6年,连续冲刺3次。之后2月14日、5月31日上市的安正时尚(603839)、日播时尚(603196),均是经历两轮IPO冲刺历程。

赴港上市近三年、3次冲刺A股上市的拉夏贝尔,也终于在2017年6月20日通过IPO审核。

虽然历经磨难,但上述品牌女装能IPO上市已经属于幸运儿。与子相比的是地素时尚,因为股权诉讼纠纷,IPO上市被暂缓;欣贺股份去年6月17日申报IPO材料,却未能过会;而玛丝菲尔四次IPO闯关仍前途迷离。

纵观已经上市或者是正在排队的女装品牌,每家企业为了圆梦IPO,都经过了数次闯关才得以“涅槃”。新三板在线梳理了2017年后上市及正在排队的名单,今年以来,共有7家女装企业冲刺A股。

而阻挡女装企业冲刺IPO的各种障碍,主要是存货问题、收购事与愿违、家族企业掌权等。另外,单一品牌收入占比过高、子公司亏损、产品质量以及相关部门处罚也是绊脚石。

绊脚石一:存货周转率低下

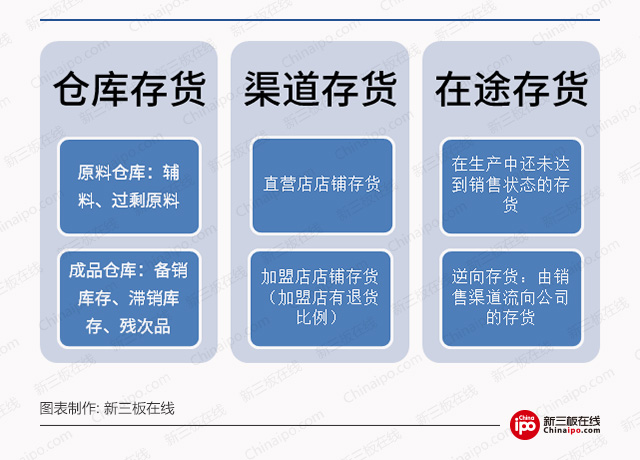

服装业的流动资产中,存货所占比重非常大,存货的流动性将直接影响企业的流动比率。因此,每家服装公司闯关IPO时,第一关注的便是存货。

根据智研咨询的服装研究报告显示,2012年至2016年。中国服装业的行业平均存货周转率一直维持在1.2次/年左右。

过会的女装企业,存货周转率都高于1.2,而未过会的玛丝菲尔与欣贺股份,存货周转率均低于业界水平。

值得关注的是,玛丝菲尔的存货占比问题十分严重。该公司在2017年2月披露的招股说明书显示,2013年至2016年上半年,公司存货多年高居不下,从5.04亿元增长到2016年6月30日的7.77亿元。

数据来源:玛丝菲尔招股说明书

玛丝菲尔也承认公司的存货危机——“存货占用了公司较多营运资金,但若因市场环境发生剧烈变化或竞争加剧,公司存在无法持续有效管理和消化存货的风险,从而可能对公司的财务状况和经营业绩造成不利影响”。

新三板在线在采访业内人士后,梳理出服装业的存货构成:

近年来,随着国际服装快销品牌ZARA、H&M、优衣库等大举进攻中国市场,国内公司的存货越来越多,对其资产流动性的影响几率越来越大。

对于想要登陆A股的女装品牌企业来说,存货的管理水平,直接反映其销售链的效率及经营水平。因此,管好存货,势在必行!

绊脚石二:收购效果事与愿违

收购国内外知名高端服装品牌,成为国内服装业占有市场的一个“捷径”,被收购品牌往往也青睐收购方身后的巨大市场,收购便“你情我愿”地达成了。

但这真的是捷径吗?未必。

安正时尚、玛丝菲尔都被外界质疑收购的效果。

安正时尚在招股说明书中称,通过收购,承接了上海摩萨克、上海斐娜晨的服装业务,以上两个品牌定位于成熟女装中的中淑细分领域,补充了公司现有品牌的市场定位。

新三板在线了解到,2015年,上海摩萨克净利润亏损952万元;斐娜晨的情况则更为糟糕,2015年亏损1443万元,两个品牌都直至2016年才扭亏为盈,安正时尚才得以成功过会。

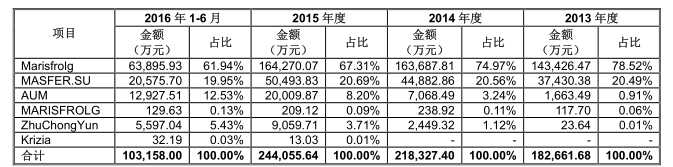

闯关未果的玛丝菲尔,收购成效问题就更为严重。其在招股说明书中称,2014年2月,公司收购意大利高端女装的代表性品牌“Krizia”,在不久的未来将逐渐与国际一二线女装品牌(CHANEL、DIOR、MAXMARA、MIUMIU)等展开直接竞争,但收购效果并不乐观。

数据来源:玛丝菲尔招股说明书

从公司主营业务收入按品牌分类的具体构成来看,“Krizia”仅仅只占玛丝菲尔营收的九牛一毛。虽然新品牌在国内的渠道的建立需要一定的时间,业绩不能即刻显现,但这次的收购仍受业界质疑。

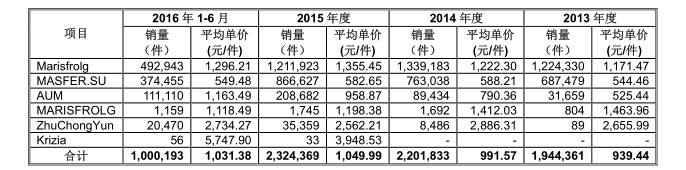

新三板在线在查看招股说明书后发现,在销售方面,Krizia作为高端品牌定价较高,均价在4000-5000元/件,年销量仅有几十件。

数据来源:玛丝菲尔招股说明书

同时,比较销售周期较长、动辄数万的高级定制、高级成衣品牌,Krizia的定价也并未达上述水平。就上海地区,Krizia已开设四家门店,每年的销量却仅有几十件。显然,部分门店可能一天也卖不出一件衣服。

收购已经三年时间,Krizia仍旧没有打开市场,其收购成效被市场质疑,或许也是无可厚非。

对于筹备上市的女装企业来说,谨慎收购应该提上女装企业高管的议程表!

绊脚石三:家族持股弊端

纺织服装业由手工业演变而来,现代服装公司多以夫妻店的形式起家,家族企业色彩往往比较浓厚。

在企业创业初期,家族式管理模式或许有着管理直接、高效等优点,但在企业规模扩大后,家族企业逐渐出现成员间产生嫌隙、管理模式僵化等问题慢慢显现。

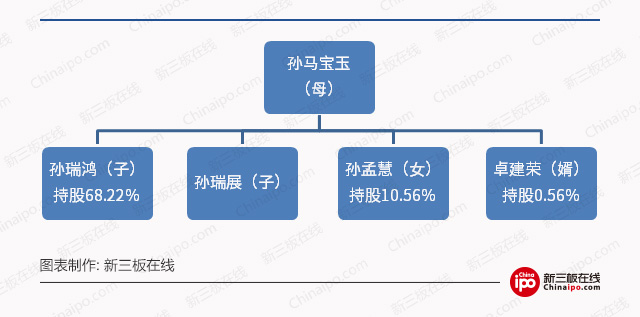

欣贺股份是典型的家族企业,公司实际控股人为孙氏家族。自20世纪60年代起,孙氏家族的孙马宝玉在台湾经营女装起步,逐渐发展出了包括知名品牌卓雅(JORYA)在内的7个女装品牌。

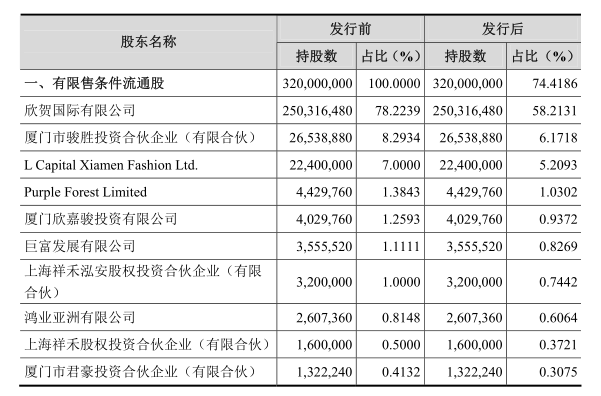

2011年后,欣贺股份开始引入外部投资者,但孙氏家族仍然通过欣贺国际、巨富发展间接持有79.34%的股权。

孙氏家族持股现状

数据来源:欣贺时尚招股说明书

二度冲关的欣贺股份招股说明书中显示,在拟发行股票后孙氏家族股权虽然被稀释,但仍旧占比60%。由此,欣贺股份被外界质疑股权高度集中,若成功上市,则少数股东的利益难以维护。

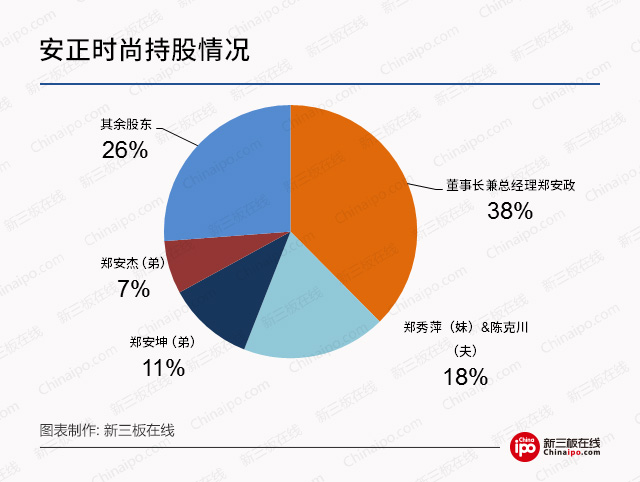

另外,在今年上市的企业里,安正时尚的股权结构也有浓浓的“家族风”。

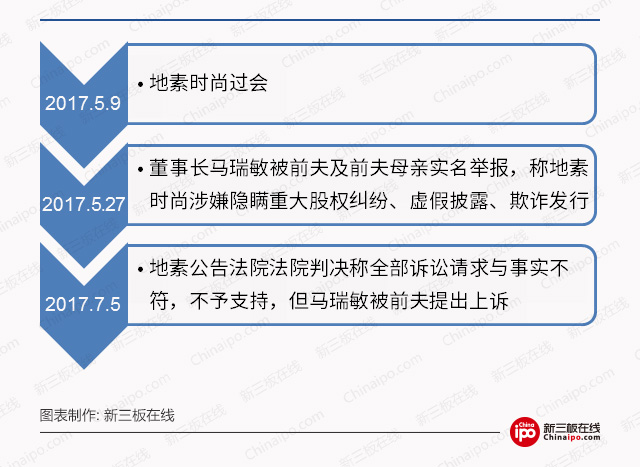

对于之前过会但暂停发行的地素时尚,则是“祸起萧墙”的典型代表。

地素时尚IPO“家庭大战”的经过

新三板在线了解到,地素时尚的前身是温州的一家小服装店。由董事长马瑞敏前夫的父母一手建立。

2002年,地素时尚前身——上海黛若服饰有限公司成立。其中,董事长前夫之母出资151.2万元,拥有公司90%的股权并担任法定代表人。

招股说明书显示,2006年-2009年,马瑞敏两次增资,使自己的持股比例上升至86.21%。法人代表由前夫之母叶丹雪变更为马瑞敏。

2010年12月22日(马瑞敏与前夫离婚后),叶丹雪签署股权转让协议将股份全部转让给马瑞敏的女儿。至此,马瑞敏的前夫及前夫之母不再持股地素时尚。

而在地素时尚过会后准备询价的第二天,马瑞敏突然被告上法庭。

前夫之母称,“2010年地素时尚12.41%股权转让协议为自己签字,但当时马瑞敏隐瞒了协议内容,说是法人变更协议,由于年事已大,再加上毕竟婆媳一场,而且法人变更是此前商量好的,才疏忽了防备。”

前夫称,这份协议是马瑞敏趁叶丹雪单独在场的时候签署的,老太太看不大懂协议的意思,也不知道其中的要害,马瑞敏哄着老太太签下了协议。

由于股权纠纷,导致地素时尚IPO暂缓。

在上市公司中,家族企业占管理层多数、表决权多数,股东大会中极易出现不公平、公正的决策,少数股东的利益受到损害。

另外,在内部控制方面,家族企业认人唯亲,企业文化也相对僵化、落后,导致有能力的外来人才接触不到管理核心,外来成员受排挤的现象很普遍,从而造成人才流失。

更严重的是,上市公司家族成员之间反目造成的影响更大,因家族纠纷造成企业经营情况由盛转衰的前例已不鲜见,真功夫、挖金客都因家族成员之间的内讧而导致IPO计划失败。

此次地素IPO的暂缓,给即将IPO的服装公司敲响了一记警钟。

另外,单一品牌收入占比过高、子公司亏损、产品质量问题以及相关部门处罚也是女装品牌上市的绊脚石。

本文出品:新三板在线。作者:杨晟寰。

转载声明:本文为新三板在线原创文章,转载请注明出处及作者,否则侵权。

风险提示:新三板在线呈现的所有信息仅作为投资参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有