由证券时报主办、e公司承办的首届中国证券分析师“金翼奖”评选暨2018“A股漂亮100”潜力榜发布活动投票通道已正式启动!即日起,为您喜爱的分析师投票即有机会赢取e公司送出的大礼!每天都有新惊喜,千万不要错过哟~

作为家居品牌商,升达林业(002259)因经营业绩不理想,先是转型清洁能源领域,2016年又无奈开始断臂求生,将旗下传统家居业务、债务等整体打包出售给控股股东。

2017年5月,升达林业实际控制人江昌政萌生退意,9月保和堂公告宣布接盘,欲以9亿元增资其控股股东升达集团的形式,来实现对该上市公司的控股。

除增资款外,证券时报·e公司记者注意到,保和堂还将承接升达集团约22亿元的债务,为完成此次收购保和堂将共计付出31亿元的代价。

但从资金层面来看,保和堂实际控制人单洋及其控制的企业自有资金仅为4.05亿元,收购所需融资的杠杆倍数为7.65倍,未来“新主”也将面临高负债经营风险。

时间回溯到2017年9月19日,升达林业发布公告披露,升达集团及其自然人股东江昌政、江山、董静涛、向中华、杨彬与焦作市保和堂投资有限公司(以下简称保和堂)签署了《增资协议》。

此次交易方案显示,保和堂将向升达集团进行增资9亿元,待增资完成后,保和堂持有升达集团59.21%的股权,由此保和堂成为其控股股东,进而控股上市公司升达林业。

针对上述交易,四川证监局向升达林业发出《问询函》,要求公司补充说明保和堂增资升达集团所需资金来源情况、借款路径、担保形式、履约能力等个重要敏感问题。

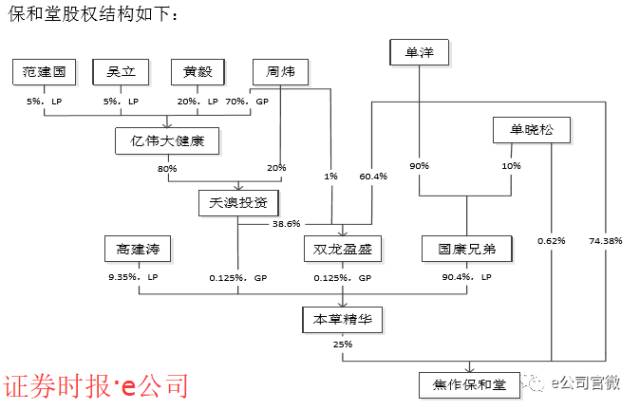

作为即将进入升达林业的“新主”,这就需要理清保和堂的股权结构,该公司成立于2017年2月23日,经营范围包括股权投资、投资管理等。

截至《问询函》回复日,保和堂的注册资本为16亿元,单洋认缴74.38%股权;衢州本草精华投资合伙企业(有限合伙)(以下简称本草精华)认缴25%股权;单晓松认缴0.62%股权;此外,单洋实际控制的北京国康兄弟医药有限公司(以下简称国康兄弟)是本草精华出资90.4%的有限合伙人。

但证券时报·e公司记者注意到,目前保和堂已实缴注册资本4.44亿元,单洋实缴出资4.34亿元,单晓松实缴出资1000万元。

11月16日,升达林业发布《问询函》回复指出,单洋向保和堂直接实缴出资4亿元,系向逢某、陈某两位自然人自有资金借款,借款年利率12%,借款期限自2017年10月起至2020年10月,并以保和堂(焦作)制药有限公司(以下简称保和堂制药)的股权作为担保。

截至《问询函》回复日,本草精华注册资本8.02亿元,本草精华注册资本已实缴4.8亿元。其中,国康兄弟实缴4.05亿元,高建涛实缴7500万元。目前,本草精华已向升达集团支付定金4亿元。

经国康兄弟与单洋确认:国康兄弟合计向本草精华支付的投资款4.05亿元系单洋以股东借款形式支付至国康兄弟,该4.05亿元系单洋自有资金,不存在来源于第三方借款或结构化安排的情况。

对此,此次交易的财务顾问华西证券认为,保和堂已向升达集团缴纳增资款4亿元,待本草精华收回向升达集团支付的4亿元定金并向保和堂实缴出资后,保和堂实缴注册资本将达到8.44亿元,因而具备向升达集团支付增资款的履约能力。

通过进一步研究增资协议,证券时报·e公司记者发现,升达林业自交割日起以后产生的收益由保和堂享有,升达负债中的借款交割日起以后产生的利息也由保和堂承接。

各方进一步明确,保和堂应在交割日前完成对升达负债的承接,如部分负债无法确定的,则保和堂应向升达集团支付同等金额的现金。

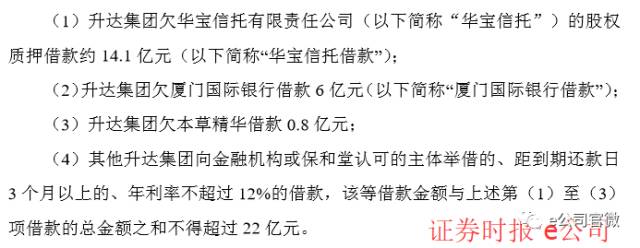

根据协议规定,经上述交易各方同意,保和堂最终应对升达集团所持有的升达林业1.91亿股股份(占其总股本的25.34%)享有100%的所有权、控制权及收益权,并且承接升达集团22亿元的借款(以下简称升达负债)。其中,最大的一笔借款为升达集团欠华宝信托的股权质押借款约14.1亿元。

11月1日,保和堂、升达集团、江昌政、江山、董静涛、向中华、杨彬及单洋签署《增资协议补充协议》,保和堂对所承接的升达集团22亿元借款制定了还款计划。

其中,关于华宝信托借款,保和堂应在2017年11月15日(含当日)前将这笔借款全部款项以无息借款方式提供给升达集团,由升达集团自行解决与华宝信托的借款;或者由保和堂委托第三方代升达集团一次性向华宝信托偿还全部款项,且不得形成第三方对升达集团的债权,并申请解除升达林业股份的质押。

总体来看,此次收购保和堂合计需向升达集团支付31亿元,截至此次核查意见出具之日,保和堂及本草精华向升达集团支付8.8亿元。

华西证券披露,单洋及其控制企业自有资金仅为4.05亿元,杠杆倍数为7.65倍,杠杆倍数较高。

此次收购完成后,保和堂面临高负债经营风险,除上市公司分红以外无其他经营性资金来源,存在较大的资金风险和压力。

截至此核查意见出具之日,保和堂除与北京唐港投资管理有限公司签署融资框架性协议外,尚未与任何金融机构签署正式借款协议。

在今年9月签署《增资协议》之后,保和堂已于10月16日向升达集团足额缴纳第一期增资款4亿元,而根据《补充协议》对增资款的缴付约定计算,保和堂应向升达集团支付延迟支付违约金380 万元。

根据《增资协议补充协议》对第二期增资款的约定,升达集团在补充协议签署之日起,将以保和堂第一期增资款项用于偿还升达集团欠本草精华的4亿元借款,即实现保和堂累计向升达集团支付增资款达到8亿元。

实际上,保和堂现已完成对升达集团第一期增资4亿元,根据交易各方在《增资协议补充协议》中对偿还债务的约定,保和堂向升达集团支付第二期增资4亿元已不存在障碍。

对于升达的未来,在各方完成此次增资交易后,升达集团被分立成两个有限责任公司,即升达集团的法律主体保留(以下简称新升达集团),并新设一家公司。分立完成后,保和堂持有新升达集团100%股权,并借此享有其持有的上市公司升达林业股权;另一边,升达集团除升达林业之外的资产均由新设公司持有,最终由现实控人江昌政、江山父子等人完全控制,这包括升达林业IPO时的家居及森林等核心资产,以及升达品牌、商标、专利等无形资产。

从未来“新主”层面来看,单洋控制的核心企业为保和堂制药和国康兄弟,这也是其操盘增资承接债务和将来支撑上市公司发展的本钱。

资料显示,保和堂制药成立于2002年,经营范围以中药材种植加工、中药饮片、中成药、保健食品生产为主。2014年~2016年期间,保和堂制药分别完成营业收入1.6亿元、3.79亿元和4.58亿元,净利润分别为1433.61万元、4449.35万元和8683.13万元。

此外,国康兄弟更像是保和堂制药的下游“配套企业”,其经营范围为销售中成药、中药饮片、化学药制剂等,同时也销售医疗器械和经营保健食品等业务。2014年~2016年期间,国康兄弟分别完成营业收入1.77亿元、3.54亿元和3.53亿元,净利润分别为129万元、490万元和157万元。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有