周末议论得最热闹的话题,莫过于证监会再融资新政。再融资规模瘦身,上市公司抽血难了,此消彼长,在国内投资的流动资金必然更多地涌进融资需求强烈的新三板市场。

上市公司再融资没那么容易了

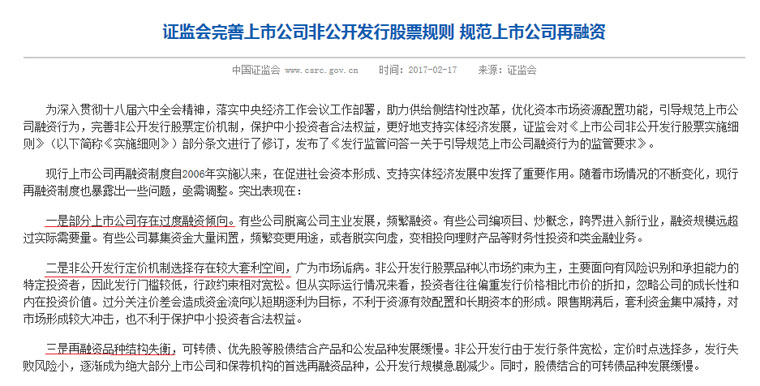

2月17日,证监会对《上市公司非公开发行股票实施细则》的部分条文进行修订,并发布《发行监管问答—关于引导规范上市公司融资行为的监管要求》,在发行股份数量、定增时间跨度、募集资金用途、定增价格等问题上对上市公司再融资进行调整。证监会此举目的在于抑制上市公司过度融资,引导资金支持实体经济。

监管问答的主要内容有:

一是上市公司申请非公开发行股票的,拟发行的股份数量不得超过本次发行前总股本的20%;

二是上市公司申请增发,配股,非公开发行股票的,当次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月;

三是上市公司申请再融资时,除金融类企业外,原则上最近一期末不得存在持有金额较大,期限较长的交易性金融资产和可供出售的金融资产,借予他人款项,委托理财等财务性投资的情形。

可以看出,证监会已经开始对上市公司再融资进行严格管理了,因为在以前的规则下,再融资价格容易成为参与定增机构的套利工具,明显对二级市场投资者不公平。

再融资规模1.79万亿,10倍于IPO

监管层严控再融资,那么这个再融资资金规模有多大?

三板虎(微信公众号:sanbanhu)老实告诉你,IPO抽血已令A股二级市场投资者终日提心吊胆,事实上比起IPO,再融资的抽血效应更加惊人!

统计数据显示,2016年两市IPO首发融资1388亿,而两市再融资金额却达到1.79万亿,也就是说,2016年上市公司再融资金额是IPO首发融资金额的10倍以上。

这么看来,每年用于再融资的这笔钱,可不是一个小数目!如今,这笔钱被监管层严格限制,不能再轻易通过参与定增的模式赚钱。那么,它会选择流到哪里去呢?

答案是:新三板!这必定会成为近万亿资金的一个新选择。

随着2017年房地产行业政策收紧,房地产对资金的吸引力大大降低,大规模资金可能更多地倾向投资拟IPO企业和新三板市场。

万亿资金“走投无路”,或改道输血新三板

证监会限制上市公司再融资,对新三板市场而言将是重磅利好。

一、新三板价值洼地等待开发

新三板市场之所以流动性差,主要是因为缺乏资金支持。在定增不好参与的情况下,更多资金可能涌进新三板。新三板已有过万家挂牌企业,足够容纳庞大的资金。只要注入足够的流动性,新三板崛起指日可待。

二、新三板的融资优势凸显

新政下上市公司再融资受到限制,而新三板在融资机制上比较灵活,新三板定向增发不设硬性财务指标,没有规定时间间隔,也不限融资规模。在国内投资的流动资金自然会流入到部分优秀的新三板挂牌企业中。

三、给新三板企业带来了规范

证监会对融资秩序进行了规范,有助于培育良好的市场环境。假如新三板企业有朝一日登陆A股市场,将受制于再融资新政,18个月内无法通过定向增发再融资,所以新三板企业必须在IPO之前规范自身,认真规划好募集资金用途。因此在证监会的部署下,将来新三板的再融资也会变得更加规范严格。(陈勇洲)

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有