注:本文根据三一集团副总裁谢跃在由『慧保天下』主办的“燕梳思享会”上的分享内容整理而成。

2006年市场上一共只有36家财产险公司,到2016年,这一数字已经增长到了81家,2017年上半年还有3家开业,1家批筹。保险公司数量快速增长的背后,是股东大量资本金的注入,怀揣着对于金融牌照的热忱,对于现金流的渴望,他们渴望成为中国巴菲特、成为马明哲第二。

然而理想是丰满的,现实是骨感的,在险企数量暴涨的背后,在诸多资本举着钱排队批筹新险企的背后是一个颇为残酷的现实:

高高占据行业顶端位置的三家大公司,以巨大的体量占据了行业超过一半的市场份额,攫取了超过行业整体100%的承保利润。巨头阴天,行业下雨;巨头晴天,行业多云多晴。

第二梯队大公司的日子也并不好过,打打杀杀中,虽然份额有涨有跌,但晋升为巨无霸已经没有任何可能。巨型险企跨越式发展的诸多机会窗口已经随时间关闭。

其余的大多数中小险企似乎更是只有充当炮灰的份儿,份额难提升,经营难盈利,已经是常态。

商车费改来临,风险控制能力差的广大中小险企更是日渐艰难,需要做出抉择:是生,还是死,这是个问题。

8月27日,『慧保天下』举办的第二期 “燕梳思享会”上,三一集团副总裁谢跃分享了“中小财产险公司致胜秘籍”。

作为一个有着34年财险行业经历的人士,其先后转战人保财险、太保产险、天平车险(现改名为安盛天平)、紫金保险、久隆保险五家财产险公司,保险业复业以来的每一次市场变迁都有亲身经历,对于大中小型财险公司的经营也都有着深入的研究,无论是主政天平车险期间所开创的“两头在外”模式,还是如今在久隆保险所采取的“根植股东产业链”模式,对于如今的中小财险公司都有着莫大的借鉴意义。

在谢跃看来,高度同质化就是当今财产险市场最大的特点,这是监管、股东以及经营者共同作用的结果,要想破除这一桎梏,广大中小财险公司唯有放弃对于规模的幻想,从自身的资源禀赋出发,成长为专业性公司,区域性公司。

下面就请看谢跃为中小财产险公司开出的药方。

Part

1

高度同质化,财产险市场困境的根源

编者:高度同质化无疑是当前财产险市场最真实的写照,大中小公司,历史沿革不同,体量不同,资源禀赋不同,却都在相同的车险市场上进行直接竞争,于是强者恒强、弱者恒弱,马太效应显著,出现了公司分布不均匀、车险高度集中、经营普遍困难、承保能力过剩、商车费改后迷惘、客户获得感不强等等一系列的问题。

1

理想的社会结构是橄榄型的,但财产险市场是金字塔型的,包括两个“超级大国”、若干“发达国家”、大量“第三世界”。

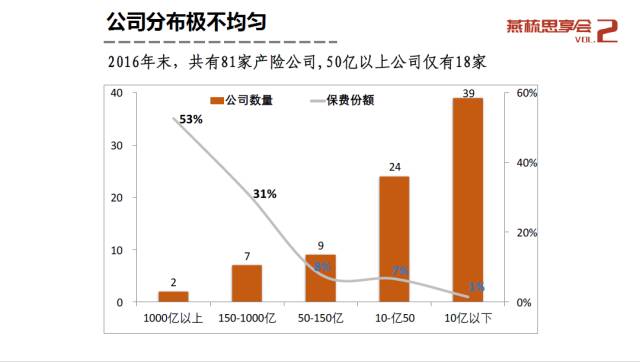

我们可以把财产险公司按照体量划分为5类:年保费收入1000亿以上的是巨型公司;150-1000亿之间的是大型公司;50-150亿之间的是中型公司;10-50亿之间的是小型公司;10亿以下的是微型公司。

如果以国家作类比,就好比顶部有两个超级大国,中间是发达国家,最后是第三世界国家。人们说理想的社会结构应该是橄榄型的,但财产险市场显然不是,它是金字塔型的。

目前市场上只有两个超级大国过得比较好,其他的都不太好:险种普遍亏损,车险亏,非车更亏;行业利润集中在“老三家”,有些年份,“老三家”的利润甚至达到行业总利润的200%,大多数中小公司生活在水深火热之中,基本没有利润可言。

2

“超级大国”成长的机会窗口已经关闭,大型公司难获进一步突破。

“超级大国”之外,身为“发达国家”的大公司貌似应该比较幸福,但其实大公司也有大公司的苦恼——大到一定程度,难以进一步突破。

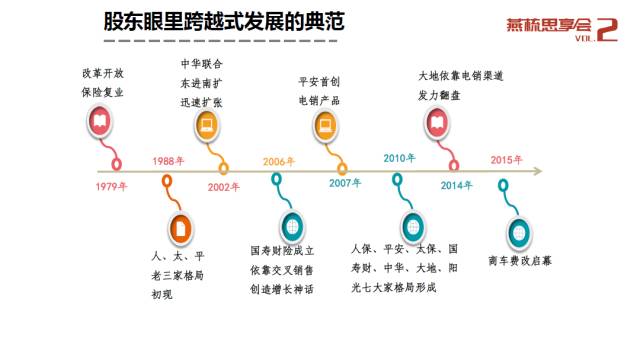

人保和平安两家巨型公司的成功是有其独特之处的。

人保是因为历史沿革:1948年就成立了;一到五级机构齐全,从总公司、分公司、中支、县支一直到很多街道或乡、村。乡、村以及县一级的市场上,人保建立了绝对优势,其他公司没有什么竞争力,农险就是很好的例子。此外,人保的人力成本比较低,品牌好,业务获取成本也比较低。

平安是因为机制,导致成本比较低。平安的干部成长很快,提处长不久就会被其他公司挖过去做部门总,做部门总不久又会被其他公司挖走做总经理。平安一开始还有点紧张,后来说没关系,挖走的都是贵的,留下的都是便宜的,节省成本。平安现在还拼命在用机器代替人,它已经打通了任督二脉。当然,最重要的一条,平安有马总。

很多公司想要复制平安,这肯定行不通,因为没有马总,更何况现在即便是马总也不可能再打造一个平安,因为机会窗口已经关闭。

3

承保能力过剩与有效需求不足的矛盾,是当前财产险市场最大的矛盾。

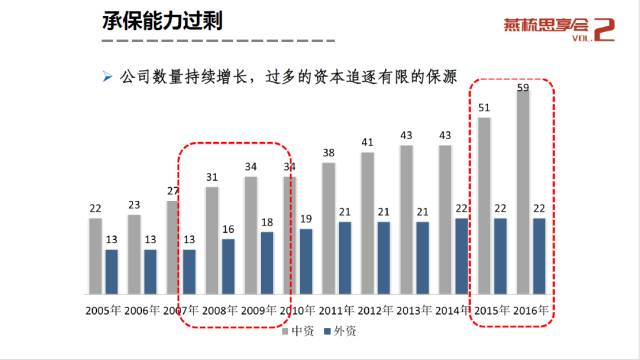

2006年市场上一共36家财产险公司,到2016年已经是81家。主体数量大增的好处是大家都可以当个团长、旅长,都是某某总;坏处是导致市场竞争非常激烈。

2007年财产险公司“实收资本+资本公积”是666亿元,实现保费收入2086亿元,比值3.1;2016年“实收资本+资本公积”是3703亿元,保费收入9266亿元,比值2.5。而按照原来的偿付能力管理规定,这个比值最多可以放大至4,按照新的偿付能力能力管理规定,还可以进一步放大。就好比1元本钱至少可以做4元生意,但实际我们只做了3元或者2.5元的生意。

所以有人说,现在财产险市场最主要的矛盾就是承保能力过剩和有效需求不足的矛盾。

我们真的需要这么多的资本金吗?其实不一定,过高的资本金会加大管理层的压力:股东给2亿或者10亿的意义是不一样的,给2亿就期待2亿的回报,给10亿就期待10亿的回报。

Part

2

所有的问题都是监管、股东、经营者各当事方共同“努力”的结果

编者:中小公司与大公司体质差异巨大,但在监管方面尚无法获得区别性的对待,导致固定成本无法有效分摊,只好追求规模、做车险;在多家“成功险企”的示范效应下,股东都希望自己能成为“中国巴菲特”,却根本不了解保险业的特质,难免“贪大求快”;中小公司经营层往往都来自成熟的大公司,经验局限、惯性使然,也倾向于采取大公司的发展模式……三个当事方的共同作用下,财产险市场同质化问题日益突出。

4

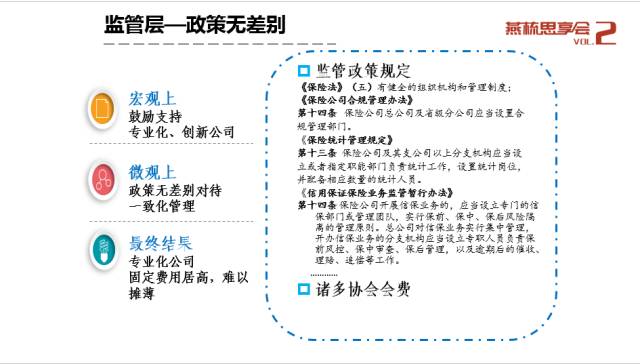

由于成本无法分摊,导致小公司吃蛋炒饭比大公司吃鲍鱼还要贵。

监管在宏观上都是支持中小公司发展的,但监管的每个部门都要对自己负责,保险公司需要据此设立不同的部门,最终的结果就是保险公司固定成本很高,无法摊薄,成本摊不薄的唯一一条路就是做大规模。

从成本摊付的角度来看,小公司吃蛋炒饭都比大公司吃鲍鱼还要贵——一个中小公司可能只有几百上千人,而一个大公司,例如人保,有几十万人,分摊下来,成本就要低很多。

5

缺少退出机制的市场就像是一个赌场,人们只能看到赢了的人走出来,因为输了的人还在继续赌。

诸多保险公司的示范效应在前,例如众安成立三年估值即超过500亿,AB系、Y系、M系相继涌现……股东难免“贪大求快”。

很多股东心存幻想,希望自己家的孩子像隔壁家的孩子,像平安、众安等公司一样快速发展壮大乃至上市,好像不做巴菲特、某员外梦的大股东就不是有抱负的股东。这让经营层倍感压力。

有一个故事:美国一个大人教育他的儿子:“儿子,你怎么现在还在打游戏呢?牛顿像你这么大的时候已经开始研究人为什么不能孵小鸡的生物学问题了。”儿子想了想回答说:“老爸,奥巴马像你这么大的时候已经当总统了。”同样的,老板不是马明哲,又怎能要求经理人做得像平安呢?

缺乏退出机制的市场就像一个赌场,外面的人只能看到赢了的人走出来,因为输了的人还在继续赌。在赌场,只要不下牌桌,永远都存在翻盘的可能。于是外面的人争着抢着要进来。

如果有退出机制,外面的人就能看到赌场里面有人赌输了,赔了钱、离了婚,才会明白经营保险公司有风险,办保险公司须谨慎。

6

对于车险:因为商车费改,短期悲观;因为共享汽车,中期悲观;因为自动驾驶,远期悲观。

承保能力过剩的情况下,大家只能走车险这座独木桥,2016年,车险保费总计7000亿左右。但做车险未来该怎么办?近期对车险感到悲观,因为商车费改;中期也悲观,因为共享汽车——共享汽车成风后,汽车增量就变少了;远期更悲观,因为自动驾驶技术逐渐成熟——有风险才有保险,进入自动驾驶时代,风险大幅降低,车险保费市场能有7000亿吗?可能只剩1000-2000亿的规模,做什么产品才能补上这个缺口?

Part

3

构建多层次、差异化财产险市场,方能助力中小公司实现困境突围

编者:商车费改深化,风险管控能力弱的中小公司日渐艰难,对于它们而言,无疑“凛冬将至”。如果不能实现突围,现在困难,未来只会更加困难。

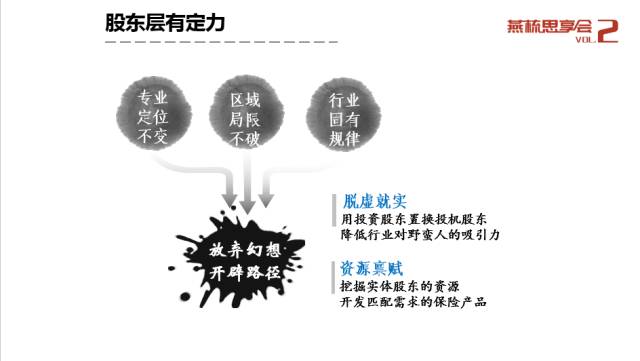

对于他们而言,活路在哪里?谢跃给出答案:监管层要有作为,股东层要有定力,经营层要有思路。

7

强者有保护弱者的义务,因为大中小公司都健全的生态系统才是完善的。

针对财产险市场现状,监管应该有所作为:

出清落后产能,让个别僵尸公司退出市场,一定要让某些股东输掉,但要给员工、客户提供保护。

设立中小保险公司发展部。强者有保护弱者的义务,在国家层面有振兴东北经济、西部大开发等政策,在美国也有印第安保护政策。中小保险公司也需要,因为一个财产险市场就是一个生态系统,大中小公司都有,生态系统才是完善的。

要求保险公司保持专注,批什么牌照,就必须做什么业务,有的人被逼上绝路之后才会生存,才会安安心心做自己。中国无论大小公司都做车险,我们缺少重度垂直公司,区域性公司。

现在小公司总裁很难当,好不容易批了一个省公司,省公司总经理今天刚上任,明天就说要设中支;中支批了,又说要设县支……每个人都希望自己有越来越多的部下,但这是需要钱的。一个小公司的总公司本身就需要3-5年才能盈利,结果分公司、中支公司又亏损,就像一个穷爹养了一堆穷儿子——穷到底了。这样的情况下,我们可不可以让小公司的专业性、区域性发挥得更好一点?

建立剩余市场机制。很多人不愿意做专业性公司、区域性公司,理由是“风险不能分散”。这时候就需要建立“剩余市场机制”。一种风险如果大家都不愿意承保,那就是剩余市场。例如针对90岁以上老人的车险,大家都不愿意保,就可以把车险市场上所有做车险的公司聚集起来,按份额分配剩余市场。同样的,如果海南当地的保险公司不能承保当地的台风风险,就可以由全国的公司来帮忙。剩余市场机制建立之后,区域性、专业性保险公司会更安心一些。

8

要找有资源的股东,而不是有钱的股东,最怕股东只有钱。

股东要有定力,要用投资置换投机。股东理智了,经营层压力就小了,就可以沉下心来做事情。现在大家内心都是浮躁的。

所以寻找股东的时候要找有资源的,而不是找有钱的。最怕股东只有钱,投下钱算的是机会成本,要求快速获得回报。如有股东做实业,经营者还可以想想有没有产业协同性,而且做实业的人赚钱也不大容易,更能理解保险公司经营层。

9

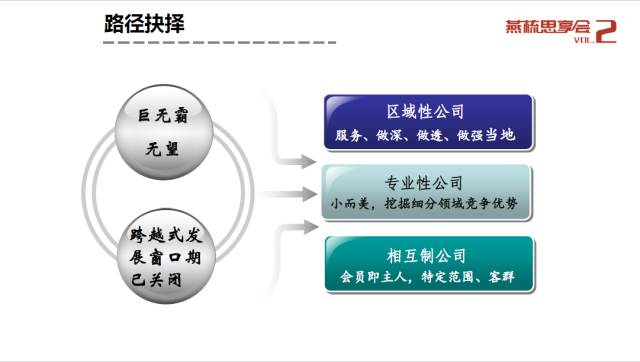

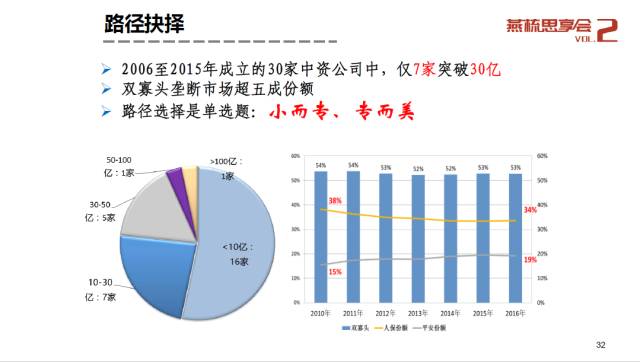

中小保险公司的选择题是单选题,只能是小而专、专而美。

对于广大大中小公司而言,成为巨无霸险企已经没什么指望了,因为跨越式发展的窗口期已经关闭。要么成为区域性公司,服务要做深做透做强;要么是专业性公司,在细分领域深入挖掘;或者成为相互制公司。

这十年间成立的30家公司里只有7家保费突破了30亿,其余规模都很小。有人说,保险公司年度保费收入50亿元是一个安全边界,但很多公司都到不了。很多公司发展3-5年就开始人事的洗牌,但换来换去,还是没有办法解决问题。

对于中小保险公司来说,路径选择其实就是一个单选题:只能做小而专,专而美的公司。

小而专,专而美的公司有没有成功的范例?我认为是有的,例如天平车险;久隆保险正在尝试的是实物赔偿,挖掘机出现故障,或者修好,或者换一台,因为股东三一集团已经控制整个产业链,赔付率可以大幅降低。

区域性公司当中,北部湾财险在广西做得比较好,2016年市场份额已经做到8%,它的广告很“惊人”:“北部湾财险,广西人自己的保险公司,把保费留在广西,把税收留在广西”。紫金也不错,在江苏当地排名第五。我们需要区域性公司蚕食大公司的市场份额。

10

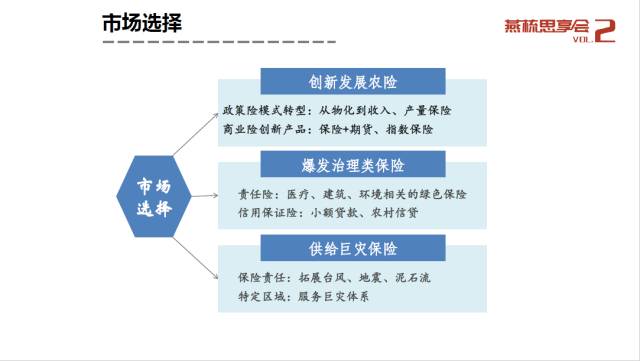

近期看农险是风口,远期看责任险是风口。

从市场的选择来看,农险上面可以做一些文章,此外治理类保险和巨灾保险也都蕴含市场机会。整体而言,近期看农险是风口,远期责任险是风口。

市场选择的余地其实是很大的,只在于你是不是能够深入挖掘。例如家财险其实就是一个很大的市场,但为什么规模做不上去?因为中国的家财险保的不出险,出险的又不保。家财险保电视机,但是现在哪个小偷会傻到去偷电视机?都是偷手机、现金、珠宝首饰等,而这些家财险又不保,客户的痛点完全没有得到解决。

11

不应该把梳子卖给和尚。

保险公司要坚持以客户为中心,建立以客户为导向的经营模式。保险人常说“保险是卖出去的”,我认为这不是一种好观念,就相当于我们把梳子卖给和尚,把鞋子卖给小岛上不穿鞋的人,客户真实的需求,反而达不到。这一点我们要学习互联网公司,做产品之前,先去调查市场。

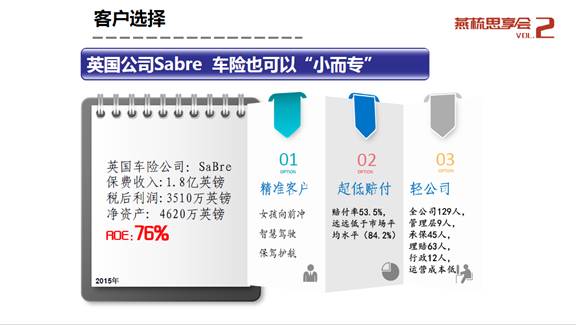

从客户的选择上来看,国际上有很多公司表现出色。英国公司Sabre公司专做车险,且专门针对女性客户。女司机常常被黑,但女司机其实是一个优质客户群体,出险少,即便出险,也是小事故居多。所以英国的这家公司利润很好,关键人还很少。

Shelter专门针对没有违章记录的人,Progressive专门做网络直销、网络比价,还有专门针对教师群体的公司……这些公司都是客户细分的典范。

12

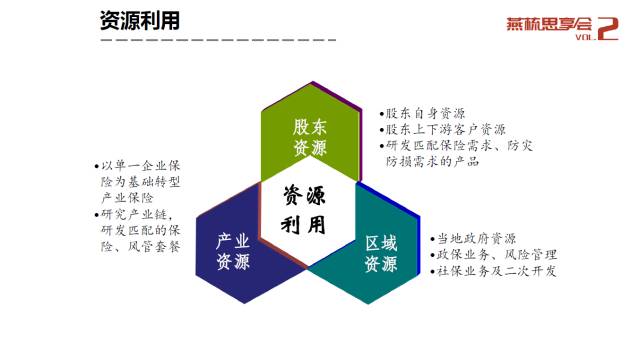

充分依托股东资源,“傍大款”,走正道,切勿一切都“自力更生”。

中国每一个市场都比国外大得多,一个省的体量就相当于一个国家,怎么会养不活保险公司呢?

一些有行业背景的公司完全可以沿着产业链做到更好。例如依靠煤炭企业的保险公司,可以从一家煤炭企业,做到整个煤炭行业,进而切入采矿行业,挖煤工人以及家属,下游企业锅炉厂、发电厂等也都可以成为自己的客户。

区域性的保险公司能不能和当地政府做一些事情?例如农险,社保扩展业务等等。

现在铁路自保就做得有声有色,众诚保险、鑫安保险我认为也非常有前途,自动驾驶车辆出来后,如果厂家投保产品责任质量险,就没其他公司什么事了。

国寿财险也应该充分发挥股东资源优势,“傍大款,走正道”。中国人寿的规模、体量还是非常大的,比财险大得多。国寿财险就应该充分发挥中国人寿的优势,走轻模式的道路。其他中小公司也一样,不要一切都想着自力更生。

13

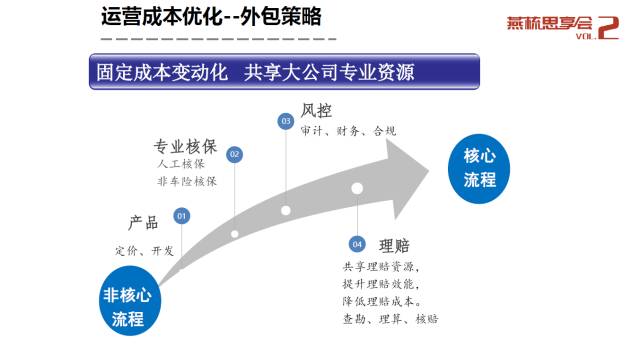

非核心业务可以外包,核心业务同样可以外包。

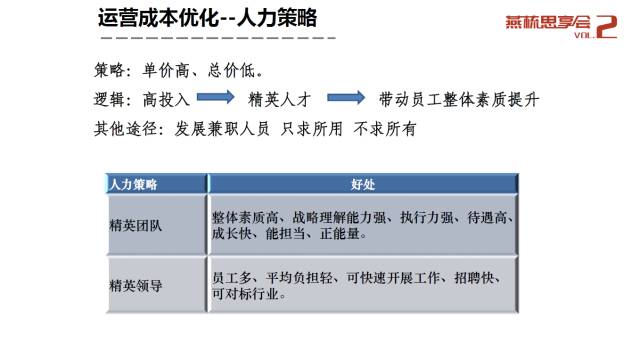

运营成本的优化也是中小公司降低附加费率的重要途径,在天平车险的时候曾尝试通过将非核心业务外包以降低固定成本。后来发现不仅仅是非核心业务,核心业务同样可以外包:精算师、产品开发人员、查勘员……都是可以共享的。

以久隆保险这样的小公司为例,养核保人员的成本是非常高的——核保人员和老中医一样要有门诊量的,而小公司业务量有限。所以我们就尝试找大公司的核保人员帮忙进行核保,这样既达到了业务需求,也降低了成本,同时还有效利用了资源。国家实施医生多点执业也是同样的思路。

将部分业务外包之后,就能极大降低人力成本,公司可以雇佣单价高、总价低的精英人才,一方面能打造精英团队,效率高、待遇高、执行力强;另一方面能降低人员的流动性。

所以说,虽然从目前来看,中小财产险公司发展依然面临多重困境,但其实可选择的余地还很大,关键就是要舍弃“大而全”的传统发展路径,打开思路,从自身的资源禀赋出发,深入某一专业领域,或在某一区域市场进行深耕细作,同时充分借助各种资源、新技术等,就完全可以闯出一番新天地。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有