前两篇文章(《房地产泡沫再观察三部曲之一 丨泡沫如何吹起》《房地产泡沫再观察三部曲之二丨泡沫风险如何衡量?》)分别谈到了房地产泡沫的起源与衡量方法,我们认为房地产泡沫产生于非理性的预期,当居民或企业发现盲目施加的杠杆无法延续,泡沫便开始迅速破裂。那么,什么样的情况会让非理性预期发生急转直下大逆转?泡沫破灭之后危机的传导路径是怎样的?我国应该如何预防危机的到来?

泡沫破裂的触发点在哪里?

从国外房地产的危机的起因看,泡沫破裂的触发因素主要来自金融市场的突然逆转。

第一,金融政策的大幅收紧。宽松的货币政策首先推高资产品价格,通胀压力向消费市场蔓延。当通胀水平快速上升时,金融当局往往实施紧缩性货币政策。以美国为例,当CPI从1.7%骤升至3.1%时,美联储在两年内将联邦基金利率从1%上调至5.25%。货币政策的收紧不仅抑制了潜在的购房需求,还增加了借款人的还款压力,进而导致大量违约。房屋供给因借贷者抛售房产或放弃抵押房屋而激增。日本出现通胀压力后,也开始连续加息(2.5%上升至6%),同时限制房地产贷款。货币政策的突然转向首先刺破了股票市场的泡沫,金融市场出现问题导致公司融资困难,进而大量抛售不动产,房地产市场顿时急转直下。

第二,外部冲击导致金融系统紊乱。1997年亚洲金融危机使泰国、马来西亚、香港的本币汇率大跌,导致资金的外流,货币当局不得不提高利率水平予以应对,但这对房地产市场造成毁灭性的打击。

我国目前经济增长稳定,突然下行的可能性较小;物价水平总体平稳,全面加息的可能性不高;人民币汇率尽管有波动,但外汇管制较为严格,外汇市场风险可控。但仍需关注以下三方面:

第一,行政过度调控对市场的影响可能超出市场预期。在全国密集的行政调控下,市场信号基本失效,市场长期陷入冰冻,容易给消费者预期带来较大冲击,尤其是使投资性需求加快离场。一些媒体对房价下跌的过分渲染可能导致预期急转直下。

第二,金融政策的收紧可能对房地产造成叠加影响。2017年以来,部分城市的房贷利率不断上调,借贷者的还款压力增大。部分银行受额度控制或成本因素停止了房贷业务,导致需求减少。货币环境的收紧与行政调控的叠加很容易使市场预期快速逆转。

第三,美元加息导致人民币被动加息,进一步引发国内贷款利率上行。

泡沫破裂的路径如何?

泡沫破裂并非所有城市、所有市场同时出现,而是由某一处率先破裂,再蔓延至全国。从国外看,泡沫破裂的传导有几个特征:

新兴城市房价率先下跌,跌幅远远大于其他城市。这主要是由于资本的逐利性和风险厌恶决定的。处于成长期的新兴城市房价基数低,容易成为投机对象,更多的人通过高杠杆进入。但这些城市的市场基础不如一线城市坚实,债务比率也较高。当市场出现变化时,投资性需求迅速撤出,进而导致泡沫破裂。

美国泡沫破裂是由居民端向企业传导,日本是由企业端向居民端传导。美国泡沫破裂时,大量次贷借款人因无法偿还贷款而违约。同时由于房地产相关的金融产品充斥资本市场,导致金融机构巨额亏损,进而导致企业融资困难,大量商业地产被拍卖,地产价格下跌。而在日本泡沫破裂后,地价率先开始下跌,企业端投机热度冷却使居民端投资热度也开始减少,导致房价一路下跌。

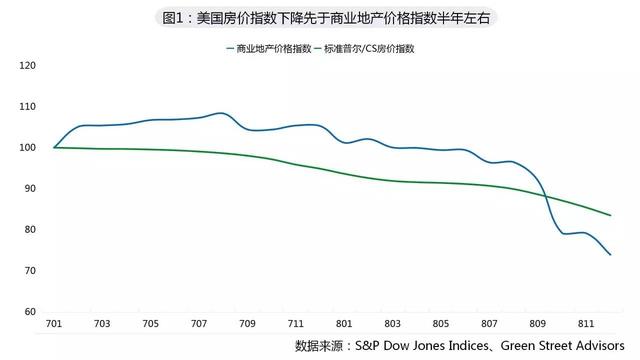

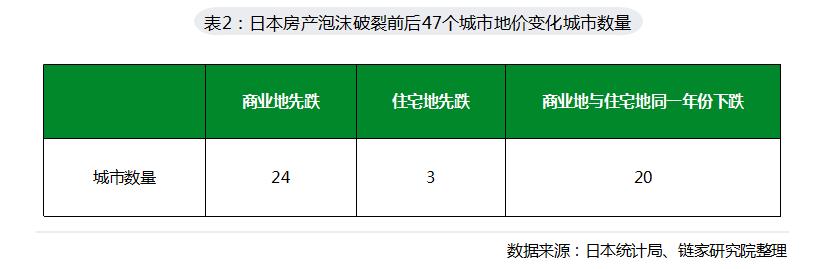

美国泡沫破裂是由住宅地产向商业地产传导,而日本是由商业地产向住宅地产传导。由下图可见,美国住宅价格指数在2007年1月份开始已经处于下跌状况,而商业地产价格指数在2007年8月份才开始下降。日本泡沫主要从商业地向住宅地传导(由下表可见)。这与企业端向居民端传导的原因一致。

根据上文分析,我们认为我国总体上房地产发生危机的可能性不高,但潜在的风险点在于:

第一,热点二线城市泡沫风险大于一线城市。我国一线城市的市场基础坚实(人口增长点),房价更多反映了城市资源分布不平衡的现状(如学区房),并且居民杠杆率得到控制,泡沫破裂的可能性并不大。而厦门和杭州等热点二线城市的部分信贷指标已经超过泡沫的警戒线,一旦货币政策突然转变,泡沫可能会最先破裂,需要密切关注。

第二,三四线的高库存风险仍在。本轮去库存政策真正见效的仍然是一二线城市加上部分大城市圈内的三四线城市,但其它三四线城市的库存压力依然较大。一旦调控使市场冷却下来,这些城市去库存的时间会更长。尽管难以向上传导,但对地方开发企业和政府的压力不容忽视。

第三,企业端的风险大于居民端。我国居民端负债控制相对严格,总体上居民杠杆率和住房按揭贷款不良率均处于安全范围。在限购政策的管控下,大部分交易为自住需求,居民大量、迅速抛售的可能性较小。但与居民端不同,2015年房地产开发企业资产负债率高达77.7%,部分负债率较高的小型开发商可能陷入现金流困境,带来违约风险。

第四,商业地产的风险大于住宅地产。近年来,我国商业办公楼供大于求的现象更为明显。根据国家统计局数据,2016年我国住宅待售面积同比下降11%,但是商业、办公楼库存却同比分别增长8%和11%。2016年北京住房交易中,商住楼交易占比超过50%。供大于求的市场格局本身比较脆弱,再加上一些城市加强对类住宅的政策监管,商业地产的风险可能最先出现。

如何预防房地产泡沫的风险?

考虑到预期在房地产市场中的影响,既要防止房地产泡沫继续扩大,又要防止泡沫突然破裂,现阶段积极引导好市场预期至关重要:

第一,尽快推出符合市场机制的房地产长效机制,替代短期行政干预。限购、限贷、限售的行政手段虽然使房价因为没有成交暂时被控制住,但同时也去除了市场的调节机制,使市场信号失真。一旦市场预期下跌,政策将陷入被动。

第二,实现房价双向波动。产生非理性预期的关键点之一就是相信房价永远上涨。因此,通过增加房屋持有成本,降低房屋流通成本,增加供给弹性等方式,打破房价单边持续上涨的规律,实现房价双向波动。

第三,建立购房者预期监测体系。通过监测购房者对房地产的追捧情况,及时制定相应的预期引导措施。在存量房时代,应着重关注二手房市场新增客源、带看量等指标的变化,当其增速连续3个月保持10%以上,就必须出台相应政策来调整购房者的预期。

第四,建立房地产债务监测体系。具体而言,建立全国居民债务状况信息库并予以分级,对于还债能力差,杠杆高的居民停止发放购房贷款;严格监控债务总指标和规模;对影子银行等信贷机构加强监管,严防表外债务的扩张,合理控制居民杠杆。

第五,加强信息引导,杜绝非理性炒作。在市场预期高涨时,加强对市场风险的解读,揭示市场真相,以降低购房者的预期;当市场风向转冷时,也要及时做出稳定市场预期的解读和引导,防止悲观预期的自我实现。

此文为“现领观察”微信订阅号原创内容,特此声明。

更多房产行业研究,请关注“现领观察”微信订阅号,一起探索楼市真相。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有