前天,财经界网红、著名的宏观分析师任泽平,以1500万年薪入职恒大集团的任命通知,刷爆了朋友圈。

他奶奶的,一年赚一栋北上广的豪宅,或者2000万个鸡蛋……

跟你一样,无马哥今天这篇文章,也是强忍着满腔涌动的口水,勉强写出来的。

好在无马哥比较敬业,一边吞口水一边不忘本职工作——想着给大伙找躺赚的机会。

并很快,就找到了——就是任泽平的老本行当,证券业。

任泽平是靠在证券行业当宏观分析师,才红起来的。他如今能有这个身价,自然离不开,证券行业本身就是个最赚钱的行业之一。

这个行当不但很赚钱,而且,经济形势越好,并且中国金融政策正在向直接融资的资本市场倾斜,这个行当的前景就越好。最重要的是,目前这个行业,还是个便宜的价值洼地!

也就是说,这里藏着一个我们普通财迷也能够躺赚的良机!

这到底怎么回事,机会在哪里?下面无马哥就来给财迷们分析分析。

不同于金融行业中的两位老大哥,银行和保险,体量更大,相对也更加稳重;作为小弟的券商行业,头上始终悬着两柄大锤:诡谲的市场波动,和密切紧盯着的监管政策。

过去几年,两个大锤轮番砸下,把整个券商行业的业绩砸到了谷底。

券商的业绩,跟股市行情有密切关系。先是市场从15年的狂热中逐渐冷却,市场日均交易量从每天2万亿,跌到只剩下四分之一。大家都不愿意交易,让以赚交易手续费为主要收入来源的国内券商,日子非常不好过。当然,上市等相关投行业务也受到影响。

与此同时,政策也在对券商下重手。随着金融市场的发展日趋规范,券商的很多擦边球业务受到约束。比如,前一段时间推出的资管新规,就是监管层在对券商的资管业务进行整治。又一个财源被切断。

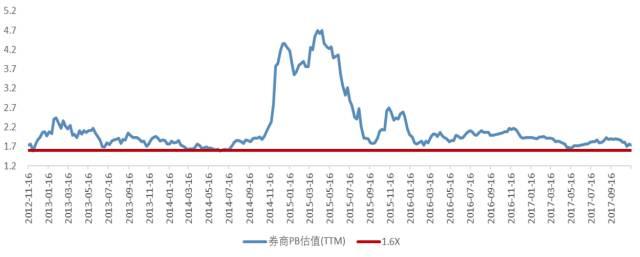

市场和政策双重利空夹击下,上市券商的股价一落千丈,目前的估值几乎已经达到历史最低位。

让我们来看一下数据。一般我们看估值高低是看市盈率(P/E),不过券商行业的盈利受周期性波动较大,这个数据不太能稳定反映真实情况,所以更多的是以相对稳定的市净率(P/B),也就是股价除以企业每股净资产的比率来看。

当前券商行业的整体平均市净率估值只有1.83倍,低于历史上90%时间的水平。大型券商的估值,甚至低至1.3倍左右。

数据来源:wind ,国泰君安证券

估值低对投资来说是好事,但想入手还要看看未来业绩的前景怎么样。

关于这个前景,无马哥还是挺看好的。

首先,从市场和政策环境来看,最坏的情况已经基本过去,情况正在改善。

今年以来,股市走出了结构性牛市行情。市场交易活跃度开始回暖,目前已经稳在5千亿左右,融资融券余额也在不断上升,突破1万亿元。券商的佣金业务在逐渐企稳。明年呢,比较大概率是个结构性的慢牛行情。

而政策监管带来的负面预期,已经充分反映在股价里。随着监管落地,行业发展会更加稳健、规范,长期看有利于行业的发展。

其次,建设多层次资本市场、加大直接融资支持实体经济,一直是中国金融行业改革的大方向。随着经济企稳和回升,今后来自政策方面的改革和支持,将有利于证券行业的进一步壮大。

最后,券商行业内的集中度不断提升,大型券商将有更多机会。而财迷们有机会投资获利的上市券商,也正是这些大型券商。

目前,国内前十大券商占据了50%以上的市场份额,客户资源储备丰富,业务能力也好于小型券商。从赚钱能力上看,排名靠前的券商的ROE,平均高出竞争对手2.5%。

行业集中度提升,逐渐形成寡头争霸格局,在全世界都是证券业的发展趋势。日本的三大券商,占据了超过85%的市场份额;美国的前几大券商平均利润率,是小券商的两倍以上。

我国的券商也正在向强者恒强的方向发展。目前A股有31家上市券商,基本都是大券商,证监会已经帮我们过滤掉了大部分实力不强的小券商。

这意味着,财迷们只需要押注证券行业指数,就大概率能把握住大券商未来发展的红利。

市场上有一个指数专门跟踪这些股票——中证全指证券公司指数(399975),所有上市券商都是它的成份股。而且,市值越大的券商,在权重就越高,自动帮我们在龙头券商上加大筹码。

全指证券指数有比较强的周期性,市场好的年份收益率特别高,比如2014年就翻了一倍多,上涨156%,但其它年份就表现平平。尽管如此,在穿越牛熊的过去5年里,该指数年化收益率仍有9.34%,不比P2P差。

市场上跟踪这个指数的基金不少,无马哥按我们的测评模型,筛选了几只规模适中、跟踪效果较好、而且交易活跃的指数基金,列下表给财迷们参考:

OK,看了上面表格的业绩数字,不少财迷要犯嘀咕了:马哥,你就给我们推荐这么些破铜烂铁?

嗯哼,今年的数字是不太好看。但别忘了,投资永远是看未来,不是看过去,对吧?今年的数字不好看,主要是上半年业绩差,下半年已经在好转。

那么未来呢,无马哥是看好的。

当然,前面也说了,这个行业有较强的周期性,也就是说波动会比较大,风险相对也有点大。因此,最好的策略就是顺着周期投资。低点进场,高点撤出,耐心等待下一次低点时机,循环往复,而不要一直只买不卖。

目前来看,券商行业指数处于历史低谷附近,正是适合我们入场的时机。不排除短期有进一步探底的可能,但中长期来看,上涨可能性很大。不太放心的财迷,也可以用定投的方式入场,平滑投资成本;或者干脆忽略好了。

至于卖出时点,我们还需要根据未来的估值和市场基本面情况来确定,这里就不多废话了。

你对这类主题机会有信心吗,或者看好其它什么样的机会?欢迎留言区聊聊。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有