红刊财经 特约作者 董忠云

不管是报团取暖还是价值回归,漂亮50这一年来的走势着实让不少投资者惊叹。本周A股“入摩”成功,海外资金连通器的作用再次将蓝筹股优势放大。本周四的沪深300出现了冲高回落。笔者认为,基于当前的市场环境,中小创股票相对缺乏整体向上的契机,在指数震荡和回调时推荐持有蓝筹和价值。

美国的漂亮50是成长策略 而非价值策略

市场公认的中国漂亮50主要是指在2016年2638点低点以来涨势较为强劲的蓝筹股,以上证50指数所涵盖的50只股票为主。A股漂亮50与美国60年代至70年代的漂亮50有一些共同之处,主要表现在两个方面:第一,中美漂亮50出现之前都经历了一个经济高速增长的阶段,在这一阶段人均GDP大幅提高,消费支出占比持续上升,在高增长阶段之后,产业结构都面临着调整,伴随着自主品牌和消费升级的崛起,食品饮料、家用电器等板块异军突起。第二,20世纪60年代,以“电子热”和“并购化浪潮”为代表的美国概念股泡沫破灭,投资者更加注重公司的基本面和业绩表现,这与我国目前监管趋严,概念炒作熄火具有一定的相似性。

但是另外一方面,目前的A股与美国60年代至70年代的漂亮50有显著的区别。

首先,美国的漂亮50准确的特征是以消费类为主的各行业龙头公司,这些公司的营收和净利具有稳定的高增长率。业绩的稳定高增长率也就意味着这些公司的估值在当时不可能低。以1970年的股价测算,漂亮50成份股的整体市盈率在50倍左右。因此,美国当时投资于漂亮50是一种成长投资策略,并非价值投资策略。将当年美国漂亮50的成长投资策略与我国目前盛行的价值投资策略进行简单对标,是不合理的。

此外,美国漂亮50行情在60年代启动时,大多数成份公司并不是绝对的大市值蓝筹公司。而目前A股表现较好的上证50,是以市值作为核心的指数录入标准的,上证50成份股必然是A股市值最大的蓝筹公司。

供给侧改革对漂亮50的影响

因此,虽然我国目前的消费升级以及高送转等概念股的熄火确实与美国60、70年代有可比之处,但此漂亮50绝非彼漂亮50。漂亮50当中的50这个具体的数字没有实际意义,我国的漂亮50应该以市值在100亿美元以上的大市值龙头公司为组成成份,目前共102只。此外,我国经济目前以供给侧改革为主线的战略决定了A股的漂亮50必然融合美国80年代供给侧改革时期的股市特点。

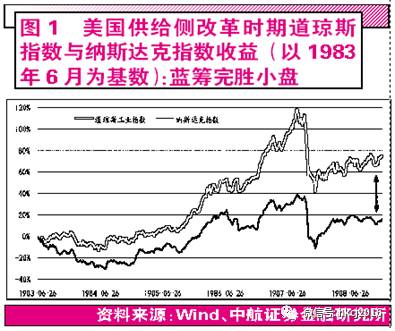

回顾美国供给侧改革,伴随着并购限制被解除,以实力强劲的大型公司为首的全行业掀起了一股并购潮,在这样的并购潮当中大盘蓝筹股受益明显,业绩得到改善,股价表现也更加优异。美国供给侧改革大致与里根总统的任期(1981-1989)重合,但考虑到里根总统上任后大规模收紧货币政策以对抗通胀,与我国目前稳健中性的货币政策不具有可比性。为剔除极端货币政策对股票市场的影响,我们只统计1983年货币正常化之后美国供给侧改革时期各指数的累计收益:代表大盘蓝筹股的道琼斯工业指数表现显著优于成长小盘股权重更大的纳斯达克指数。

漂亮50的高估是实打实业绩所致

要想弄清大市值龙头公司现在是否存在泡沫,除了提到的和美国的相似性,还要弄清楚过去一段时间A股漂亮50涨起来的直接原因。笔者认为A股的漂亮50、或者说大市值公司开始发力是板块整体估值修复和业绩改善造成的戴维斯双击的结果。

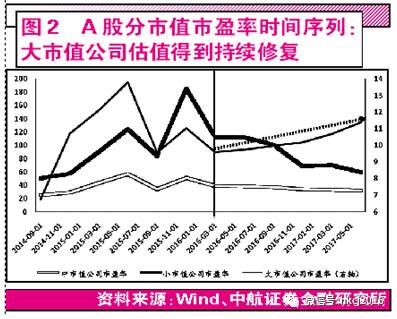

我们以美国金融业划分标准将A股所有股票划分为100亿美元以上、20亿至100亿美元以及20亿美元以下的大、中、小三个市值区间,以每一季度末作为市值统计结点,使用整体法TTM计算市盈率时间序列。可以看到自2016年2月的2638低点以来大市值股票的整体市盈率在稳步修复。这一趋势的开始与新的监管层上任时点相吻合,说明监管层引导市场回归价值、蓝筹投资的政策卓有成效。

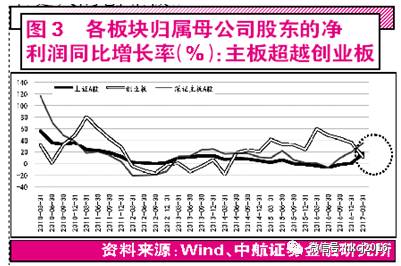

同时,大盘股估值修复的背后实际上是业绩改善的支撑。蓝筹大盘权重更大的上证A股和深证主板A股时隔近三年后净利增速再次超越小盘成长权重更大的创业板。

因此,大市值龙头股走势良好并不只是估值的抬升,股价上涨所表现出来的所谓估值泡沫有相当一部分是实打实的业绩改善所“铸就”的。

此外,通过与港股、美股的横向的对比,A股各市值区间的估值孰高孰低就更加一目了然。

我们以上文提到的美国金融业划分标准,将美股、港股和A股所有股票划分为100亿美元以上、20亿至100亿美元以及20亿美元以下的大、中、小三个市值区间进行市盈率的横向比较。美股的上市制度和退市制度与我国存在显著的差别:由于美股在短时间内上市与退市的公司数量都非常庞大,导致对美国上市公司总量的界定存在一定困难。因此,我们设计了一套筛选方案来统计能够与A股合理对标的美股构成:以在纽交所和纳斯达克交易所上市的所有权益类资产为统计对象,从中剔除交易状态为非正常的股票,剔除房地产信托投资基金(REITS)、衍生品、优先股、ETF和借款股份(debenture stock)等非普通股资产,得到3976个样本。其中,在彭博终端上有完整TTM每股收益数据且目前不存在退市风险的股票共2979只。我们以这2979只股票为对标A股的美股样本,以TTM的整体法计算分市值市盈率,发现美国大市值公司的市盈率为23.75倍,显著高于可比A股大市值公司的11.38倍。按照同样的方法计算港股的大市值公司整体市盈率为15.01倍,同样高于A股大市值公司的11.38倍。此外值得注意的是,A股中小创在今年以来连续调整之后的市盈率仍然高于港股。

坚守蓝筹和价值看好错杀的中小创

虽然市场中关于二八风格切换讨论得很多,但笔者认为目前中小创只是企稳,市场尚相对缺乏系统性从蓝筹向小盘、价值向成长风格切换的基础。但从个股层面看好中小创当中被错杀的白马绩优股。

短期来看原因有四点:第一,新发布的经济数据PMI见顶回落,PPI快速下降,预示今年经济前高后低是大概率事件。经济基本面下行不利于中小创等高估值标的的表现。第二,美联储6月加息落地,叠加我国金融去杠杆,我国货币政策仍将边际收紧。第三,虽然中小创的估值相对于主板确实已经大幅压缩,但截至6月初,创业板整体TTM市盈率约为50倍,距离历史低点的29倍左右尚存相当的空间。第四,与美股、港股进行横向比较,我国的大市值公司估值更低,随着MSCI冲关成功,大市值蓝筹的优势或将更加凸显。

中长期来看,存量博弈下机构投资者带来的边际增量资金仍然将引导整个市场涌向蓝筹、价值;第二,结合我国的国情和美国供给侧改革的历史,以国企改革、混合所有制改革为导向的并购潮利好的可能更多的是蓝筹、大盘股标的。

因此笔者依然坚持蓝筹和价值的风格判断。在指数震荡和回调时推荐持有蓝筹和价值,在反弹时强调策略由蓝筹、价值延伸至白马绩优。白马绩优在于突出的每股净利和净资产收益率以及稳定的净利增速,也就是说白马绩优并不一定是大市值、低市盈率的蓝筹、价值股。虽然中小创相对缺乏整体向上的机会,但随着中小创在过去几个月的连续下跌,近期已有所企稳,许多估值调整到位的白马绩优个股已经出现较好的投资时机。下半年中小创的投资逻辑在于错杀的白马绩优股。

另外,MSCI冲关成功对A股整体是利好,但我们认为这种利好的释放将会是中长期并且缓慢的。纳入MSCI在短期内能够带来的增量资金非常有限,相较于A股的整体市值可谓杯水车薪。结合韩、台的经验,MSCI的纳入并不会改变股票市场原有走势。被纳入MSCI是A股发展的一个阶段性起点,而非一个终点:随着未来国际上成熟的机构资本通过MSCI进入A股市场,投资者结构将更加优化,投资行为也会更加趋于理性。这种循序渐进的影响最终将降低A股的波动率,提高风险调整后的收益,催生长时间的慢牛。(作者系中航证券研究所所长,证券执业证书编号:S064051512001)

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有