红刊财经 何艳

编者按:“闪崩”频现今年的A股市场。所谓“闪崩”就是在没有明显利空消息的情况下,一些上市公司的股价突然在盘中出现猛烈杀跌,股价被快速打压至跌停,之后的交易日股价短期继续以跌停下挫。“闪崩”给投资者造成的伤害是巨大的。如果股票长期横盘或者在下行过程中,跌停也并不奇怪,而“闪崩”是毫无征兆的,在“闪崩”没有止跌之前投资者根本没有出货的机会。“闪崩”的出现是局部性的流动性陷阱,但背后还有业绩变脸、监管带来的资金去杠杆等具体诱因。但根本原因还是和整个A股生态大环境的改变有关,“闪崩”在海外市场是常态,这是A股市场进入价值投资导向的标志,是散户出清必经过程!而投资者只有适应大环境才不会被市场淘汰。

今年以来,A股“闪崩”现象频发。《红周刊》统计,截至7月14日,剔除2017年以来上市的新股及次新股、ST股、复牌后深度调整的个股之后,两市合计有105只股票发生“闪崩”。从时间节点来看,4月中旬大盘深度调整期间,“闪崩”个股明显增多;7月17日大盘再次深度调整前一周,“闪崩”现象尤为突出,尤其是中小创个股,几乎扛起“闪崩”的旗帜。此外,从“闪崩”的原因来看,业绩、黑天鹅信息、股权质押、信托资管计划资金出逃等多个都可能成为“闪崩”的诱因。

“闪崩”个股从主板逐渐过渡到中小创

《红周刊》统计的今年105只发生过“闪崩”的个股中,主板数量超过半数,合计62只,占比58%,中小板个股25只,创业板则为18只。从时间上来看,4月14日大盘调整之前,仅12只个股发生“闪崩”,4月份之前则仅有5只。1月9日,创业板开尔新材打响今年“闪崩”第一枪,连续3个交易日跌停,目前股价跌幅超50%。除了开尔新材以外,4月之前的其他“闪崩”股都归属于主板。

4月中旬后大盘深度调整,主板“闪崩”个股依然较多。整个4月份,合计33只股票发生“闪崩”,主板21只,占比64%,5月、6月则有42只,主板30只,占比71%。而从7月份开始,“闪崩”个股风格则明显发生切换,截至7月14只,合计25只个股发生“闪崩”,中小创个股18只,创业板更是高达11只。值得注意的是,7月17日大盘调整前一周(7月10日至14日),个股“闪崩”趋势明显,达到了22只,创业板占据9只。7月14日周五当天,就有经纬纺机、银河生物、青龙管业、信息发展、长海股份、温氏股份6只股票出现“闪崩”,创业板则有3只,其中温氏股份为创业板第一大权重股。

“闪崩”猛烈来袭为哪般?

诱因1 业绩变脸

目前正值中报披露窗口,上市公司业绩表现引人注目,“靓女先嫁”的观点也是引起不少共识。反观这些“闪崩”股,在披露中报上,确实表现得不着急出嫁。105只“闪崩”股中,有64只已发布中报预告,但从预计披露中报日期来看,7月份披露中报的仅有3家,而多数集中在8月中下旬,占比超过80%,这也就意味着80多家“闪崩”股要在8月15日以后才会发布中期财报。

近期不少个股“闪崩”或与业绩变脸相关。贝因美、青龙管业业绩向下修正;神雾环保、神雾节能被质疑业绩造假;温氏股份、正虹科技等业绩下降相关事件,触发了“闪崩”行情。以贝因美为例,该公司7月15日发布业绩预告修正公告,由原先预计盈利2000万元至5000万元,修正到预计巨亏3.5亿元至3.8亿元。而早在7月11日,贝因美提前跌停,资金放量出逃,随后公司宣布重大资产出售申请停牌。华兰生物也因业绩修正惨遭杀跌。7月5日公司发布业绩修正公告,将2017年上半年净利润同比增长20%至35%的预期,调低为同比增长0~15%,低于此前预期。当天华兰生物股价遭遇“闪崩”,迅速跌停,成交金额高达20.3亿(详见表1)。

诱因2 黑天鹅出没

6月22日,受相关传闻影响,“万达系”债券早盘暴跌,其后跌势迅速蔓延至万达旗下A股万达电影,股价遭遇盘中“闪崩”,使得公司申请临时停牌。万达电影临停后,市场上的抛售力量转而攻击同受传闻影响的复星系旗下股票,复星医药当天同样发生“闪崩”。随后,万达集团发布相关传闻澄清声明,称“今日网上有人恶意炒作建行等银行下发通知抛售万达债券一事,经了解建行等行从未下发此类通知,网上炒作属于谣言”。

诱因3 股权质押隐忧

据Wind数据统计,上述105只“闪崩”股中,有7只个股存在股份质押比例超过50%的情况,质押比例超过30%的则有27只,占比26%,质押比例超过10%的则有63只,占比63%,并且,这105只个股全部存在质押情况。而从A股整体情况来看,上述整体质押比例超过30%和20%的股票占比则分别为17%和47%,均低于“闪崩”股的质押比例。

股权质押风险加剧了市场上个股“闪崩”现象。以银河生物为例,7月14日,该公司股价发生“闪崩”,并迅速跌停,当时股价11.96元/股,略高于两笔质押平仓线。7月17日,银河生物一字跌停,股价跌至10.76元/股,击穿平仓线。7月18日公司开始停牌,7月19日,银河生物发布停牌公告称,公司控股股东银河集团质押给第一创业证券股份有限公司的2655万股平仓线为11.03元;质押给长安国际信托股份有限公司的14210万股平仓线为11.09元。截至2017年7月17日收盘,上述两笔质押股份均已触及平仓线。

诱因4 信托资管计划资金出逃

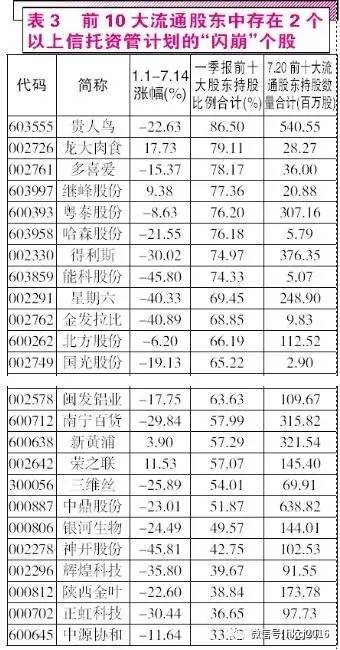

此外,不少“闪崩”个股公司存在多个信托、资管计划等杠杆资金进驻情况。据统计,截至7月20日,105家公司中,有61家前10大流通股东中出现信托、资管身影,占比超过半数,高达58%(见表3)。5月23日-24日多只个股集体发生闪崩,而此时也正是监管层痛下杀手收紧通道业务的风声鹤唳之时。如5月23日“闪崩”个股西部资源、多喜爱(注:该股在5月18日即发生过一次“闪崩”)、洪汇新材,5月24日“闪崩”个股辉煌科技、亚泰国际等,这些股票均存在信托、资管计划资金。

以粤泰股份为例,其最新前10大流通股东中,信托资管计划占据了的8个席位,信托资管数量在所有“闪崩”股中居于绝对领先地位。目前业内普遍观点为,虽然信托、资管计划是否为个股“闪崩”的始作俑者尚无定论,但此类账户所面临的监管趋严的态势却是毋庸置疑的。总体来说,“闪崩”发生的原因各异,而且部分股票并非只有单方面的催化因素。比如银河生物不仅存在业绩下滑的问题,而且存在股权高比例质押的情况;再比如多喜爱的高比例质押以及多个信托资管计划等,或许从多个角度综合解读其“闪崩”原因则更为贴切。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有