红刊财经 实习记者 王婧雅

据红刊财经记者统计,截至9月29日,122家公募基金中有1家——上投摩根发布了第四季度投资策略。上投摩根认为,A股预计将继续维持结构分化的震荡格局,在类似的市场环境下,景气上行和业绩稳定、估值偏低的行业取得收益的概率较高。其中,景气度相对较高的行业估值仍有提升空间的包括电子、新能源汽车等;业绩稳定但估值偏低的行业包括银行、地产、建筑、家电、医药、传媒和食品饮料等,这些行业预计会为投资者带来较好收益。

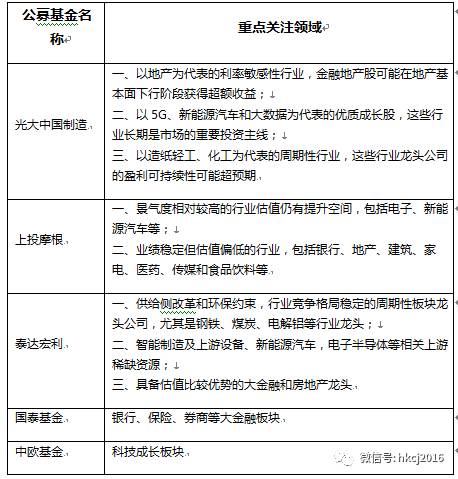

同时记者查阅公开资料发现,光大保德信、泰达宏利、国泰与中欧等4家公募在谈及投资策略时,表达了与上投摩根近似的观点。

关注基本面向好标的

就宏观经济而言,上投摩根认为,经历超预期的前两季度以及平稳的第三季度,中国经济在第四季度维持稳定复苏趋势的概率仍然较大。上投摩根预计全年GDP增速将呈现前高后低趋势,全年GDP增速有望保持在6.8%以上。

在这一背景下,多家公募基金乐观表示,A股盈利增长驱动的能力仍将持续,在经济平稳增长、货币政策维持稳健中性的背景下,预期通胀水平有可能在未来出现温和抬升的迹象,行业集中度高、产能扩张约束紧且下游消费需求稳定性高的行业,盈利有进一步提升的空间。国金国鑫灵活配置基金的基金经理滕祖光认为,A股震荡区间的中枢将逐步上移,市场在存量博弈的同时,不乏结构性机会。

上投摩根表示,主板估值稳步回升,但相对于盈利增长,估值水平仍在合理范围;中小板、创业板等中小市值板块的估值仍然较低,创业板相对估值水平已与2012年初相当。此外,随着市场持续显现赚钱效应,投资者情绪也逐步提升,两市融资余额一度超一万亿元,接近2016年年初的水平,市场风险偏好有所提升。因此,上投摩根预计,四季度上市公司企业盈利依然能保持较高水平,造纸、化工、制造业等中游企业的盈利能力也有望在四季度提升。

诚如嘉实基金机构投资董事总经理、策略组组长郭杰所言,因为总体估值还在45倍以上,总体板块机会还没到来。但对于个股,并不是简单地区分是创业板股票还是蓝筹股,而是从公司基本面的角度出发。从价格和价值之间的关系出发,最终以合适的价格买入不错的公司,例如有价值、有壁垒、有护城河、价格合适甚至被低估的公司。

聚焦“地产+新能源”

今年,蓝筹白马股的表现气势如虹,价值投资的春风又刮了起来,但是泰达宏利副总经理兼投资总监王彦杰认为,目前A股市场对价值投资的观念较为混淆,真正的价值投资应该具有跨越行业、跨越市值、穿越周期的特性,追寻价值投资的方式有很多,但是目标应该是一致的,就是寻找股价低于公司长期价值的标的,并通过适当的投资组合建构,以降低相对回撤的幅度与几率,达成长期稳定的超额回报。

投资逻辑方面,摩根士丹利华鑫基金认为,当前阶段,供给侧和环保是主逻辑,需求侧是辅逻辑。从市场情绪和资金面角度看,近期市场有了很大的改善,站在目前时点,无论周期股还是成长股都有机会,应该淡化风格,以业绩为驱动,重视估值较低、业绩能够持续增长的公司。

聚焦具体板块,红刊财经记者发现,对于四季度投资机会,公募基金普遍更看好房地产及新能源板块。光大中国制造的基金经理何奇便是其中的代表,在他建议重点关注的三条主线中,以地产为代表的利率敏感性排在第一,理由是金融地产股可能在地产基本面下行阶段获得超额收益;其次是以5G、新能源汽车和大数据为代表的优质成长股,这些行业长期是市场的重要投资主线;三是以造纸轻工、化工为代表的周期性行业,这些行业龙头公司的盈利可持续性可能超预期。

与之相似的还有上投摩根。其表示,四季度主要关注两类,一个是,景气度相对较高的行业估值仍有提升空间,包括电子、新能源汽车等;另一个则是,业绩稳定但估值偏低的行业,银行、地产、建筑、家电、医药、传媒和食品饮料等可能在震荡市中获得超额收益。

除此之外,泰达宏利稳定混合基金经理庄腾飞也表示,他将继续看好周期性板块龙头公司,尤其是钢铁、煤炭、电解铝等行业龙头;其二是智能制造及上游设备、新能源汽车,电子半导体等相关上游稀缺资源;其三是具备估值比较优势的大金融和房地产龙头。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有