2017-10-13 汇众交易家 汇众资讯FinanceWord

前面写了三期的《外汇江湖入门指南》,分别讲了:开户,经纪商,差价合约,第四期讲讲:杠杆。

做过外汇贵金属交易的朋友们应该基本都使用过杠杆交易,对其运用和实践应该也都有些经验了。接下来,就给大家聊聊深入杠杆交易。

杠杆交易是个啥?

杠杆交易,也称为“保证金交易”,其基础是信用。学术一点的理解就是:在以信用为支撑的基础上,利用小额的资金获取(或撬动)大量资金从而进行投资活动的行为。通俗一点的理解就是:自己有点小钱,用这点小钱当保证金(信用背书),向别人(杠杆提供者或保证金交易提供者)借大量的钱,然后用借来的钱去投资。

杠杆交易的概念形成于期货市场,期货交易所制定的期货合约都有其固定的合约规模、交易单位、报价货币,而投资者在买卖这些合约的时候,不需要支付(缴纳)足额的资金(即与合约价值等额的资金),只需要缴纳一定的保证金就可以了,杠杆比例就是保证金和合约价值的比例,所以说,“杠杆交易”也可称为“保证金交易”。

在零售外汇贵金属交易市场上,我们普通投资者所做的交易是指交易外汇贵金属差价合约。差价合约是参照期货合约设计的,详情请查看《外汇江湖入门指南(三):熟悉而又模糊的差价合约》。

由于差价合约设计之初,就是汲取了期货合约的特点,所以差价合约交易天生就带有杠杆性,交易者只需要缴纳一定的保证金,就可以撬动数倍的资金,从而去买卖价值巨大的差价合约,这就是杠杆交易。而相对于期货合约,差价合约将杠杆的倍数进一步扩大化,也就是“高杠杆性”。

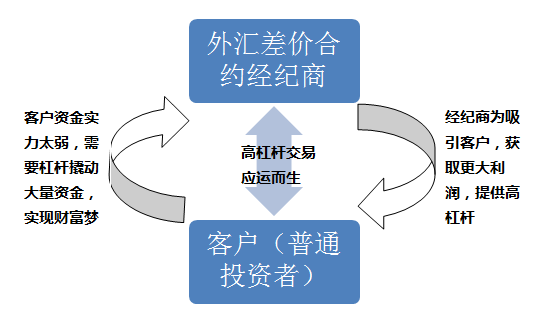

零售市场是大众市场,零售市场的参与者是广大的普通投资者(交易者),而一般普通投资者资金实力太弱,在没有杠杆的情况下,根本无法参与外汇贵金属市场交易。外汇贵金属经纪商设计的差价合约都是有其固定的规模量的,和期货合约一样,一般地,一份标准的外汇差价合约价值是10万单位的基础货币,一般普通投资者根本没有足够的资金去足额买卖一份合约。考虑这一因素,经纪商就为客户提供高杠杆以满足其投资需求。

还有一个词叫:追加保证金。经纪商为客户提供高杠杆,本质其实是:经纪商借给客户钱去做交易。当你盈利时,当然经纪商也不会找你麻烦,交易赚的钱归你;而当你亏损时,亏损到一定程度时(你亏损的金额快要耗光你的本金,若继续亏损下去的,你亏损的资金就会由经纪商负担),经纪商会要求你追加保证金,相当于对你发出警告“赶紧存点钱进来,不然你的钱亏完了,就亏我的钱了”,若你没有按要求追加保证金,那么经纪商就会将你的仓位强制平仓。

外汇经纪商提供的杠杆交易

我们通常所说的外汇经纪商是指提供高杠杆的外汇贵金属交易的经纪商,这类经纪商提供的是差价合约交易,他们提供的杠杆往往非常高,通常都是几百倍。

经纪商提供的差价合约一般根据其价值大小分为:标准合约、微型合约、迷你合约。它们的关系是:1手标准合约价值(10万单位基础货币)=10手微型合约价值=100手迷你合约价值。比如:我们平时所说的做多1标准手欧元/美元,就是买入了1个欧元/美元的标准合约(合约价值为10万欧元)。

普通零售投资者根本没有足额的资金去交易这些合约,因而就需要利用经纪商提供的高杠杆,比如杠杆500:1,交易者买卖1手欧元/美元标准合约就只需缴纳200欧元保证金就可以了,不要足额缴纳10万欧元。

另外,每一张完整的合约都是可分割的,无论是标准、微型还是迷你,即:1手可以分割为10个0.1手,或者100个0.01手。当然,交易时缴纳的保证金也会相应地放大或缩小10倍或100倍。

国内其他形式的杠杆交易

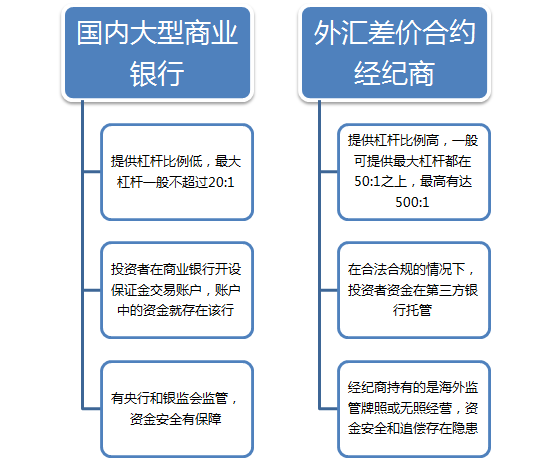

另外,我国国内的几家大型商业银行也提供外汇贵金属保证金交易,如工行、中行等,这些大型商业银行提供的保证金交易和经纪商提供的杠杆交易有一些区别。主要区别于三点:杠杆比例,托管方,以及监管和资金安全。

此外,上海黄金交易所提供现货黄金保证金交易,这已经和我们现在很多经纪商提供的贵金属差价合约交易基本一样了,但是上海黄金交易所提供的杠杆远没有经纪商提供的高。

目前由于很多零售投资者都抱着“以小博大”的心态想赚大钱,因而,很多零售外汇贵金属投资者依然选择提供高杠杆的经纪商,而不是选择国内的商业银行或交易所交易。

我国国内还有其他形式的杠杆交易,如股票市场的融资融券或其他杠杆形式,还有期货市场的期货合约保证金交易,如我国的四大期货交易所(郑州商品交易所、大连商品交易所 、上海期货交易所、中国金融期货交易所)也提供各种各样的期货合约交易,但交易的品种主要是大宗商品、股指期货和国债期货,没有外汇期货合约。

杠杆的“功与过”

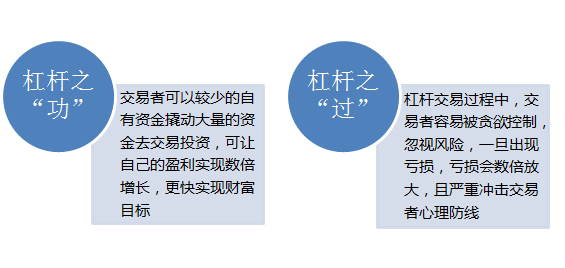

杠杆的作用就是帮助交易者以少量的自有资金去支配大量的可控资金。因而,杠杆交易的特点就是放大订单的亏损和盈利,这既是其优点,也是其缺点。

监管机构对杠杆的限制

近两三年来,由于国内外提供外汇等差价合约(CFD)产品交易的经纪商频出各种丑闻,诱导客户频繁交易、高风险交易,和客户对赌,挪用客户资金,无法出金,各种坑害普通投资者利益的新闻频出,整个行业声誉被败坏,众多的投资者不断向监管机构和立法机关投诉抱怨,面对社会舆论压力,全球各国的监管机构出重拳整治行业违法违规行为,维护消费者(投资者)权益,在一系列强监管措施之中,就包括对经纪商提供的杠杆比例进行限制,目的就是为了降低普通投资者的交易风险。

日本和美国是这金融强监管的代表,在日本,零售外汇交易的杠杆比例限制在25:1,在美国,交易杠杆的限制在50:1。

杠杆到底怎么选?

如果认真看完上文,深入了解了杠杆,这个问题你心中自然已有答案。杠杆选择取决于你自己,有的人偏爱高杠杆,热衷高风险高收益,有的人喜欢低杠杆,风险小更稳妥,每个人都可根据自己实际情况选择。

另外,还有一点需提醒:杠杆大小的选择并不决定你风险的大小,风险的大小取决于你的头寸(仓位)规模。如果你杠杆选得很大,而仓位很小——比如500:1的杠杆,而持仓总是控制在0.1标准手,那风险其实也不是很大,而如果你杠杆选择小,而仓位很大,比如20:1的杠杆,而持仓却是10标准手,那风险依然很大,做过交易的朋友稍微计算一下都算的明白。所以,不要把杠杆作为衡量交易风险大小的唯一指标。

从某种程度上来说,高杠杆都零售投资者更有利,因为这意味你能撬动跟大的资金,有更大的选择余地,而同时,你也可以通过控制头寸来控制风险。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有