买基金是为了在远离股市风险的情况下,还能赚到股市的钱。

但是很多人还是亏了。

基金亏钱的人群有以下特征:跟风买入、孤注一掷、喜新厌旧、短线操作、天天紧盯、放任不管。

这些亏钱的迷之操作,我就不一一展开讲了啊。想必大家经验丰富。

下面进入正题

基金业绩不好?首先用基金诊断健诊一下,不符合长期持有标准的,建议抛掉。

其他的,我们从你持有的基金类型来说。

主动型管理基金

分三种情况说明

1.更换经理人

既然是主动管理,那么管理人的水平就直接关系到这只基金的业绩。我们曾今说过,基金经理更换也是换基的一个信号。(诊断页面的经理人指数能看到历任经理人的任职时间和回报)

为啥呢?

比如你作为基金经理人,对医药股、消费研究很深。隔壁老王辞职创业去了,他的基金交给你管理,你打开持仓一看,好家伙,清一色都是他研究透彻的军工、有色板块。

我就问你懵不懵。

为了不影响你的基金管理业绩,是不是要赶紧卖掉军工、有色,换成你熟悉的医疗和消费。

这个换的过程必定会带动业绩波动。

如果新经理人是靠谱的,那么你有两个选择:

a.先出去,市面上的好基金不止这一只,浪费行情没必要;

b.新任经理人确实是很厉害的,那你可以趁低点加仓。

个人认为还是先出去为妙。一般情况下,更换经理人都是老带新。我们没必要用自己的钱来检验这位新经理人的水平。

对于频繁更换经理人的基金,不跑?留着过年吗?

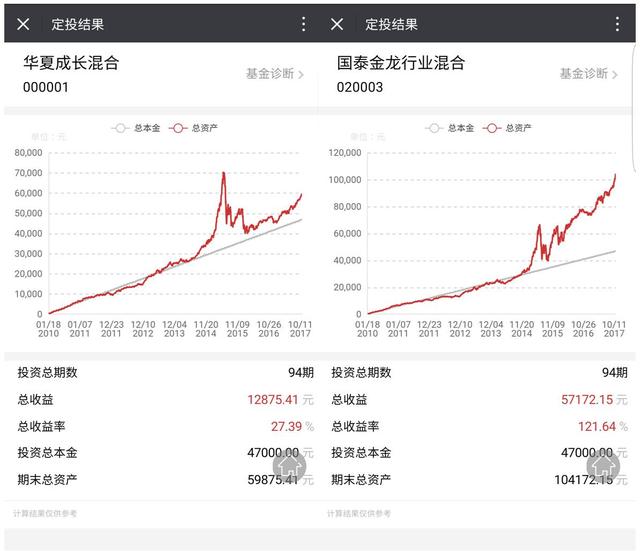

我们挑两只基金看看经理人任职时限和业绩的关系。

华夏成长

国泰金龙

我们选择从10年开始定投。

定投7年,华夏赚27.39%,国泰金龙赚121.64%,相差近100个百分点。

我想起读书的时候,经常换班主任的班级,成绩总是甩尾。因为差而换,结果越换越差。

大概每任班主任都会说:你们是我带过的最差的一届学生。

2.出现老鼠仓

历史上也出现过老鼠仓的情况,就是经理人监守自盗,基金业绩始终地板。很多不明真相的群众会认为这是加仓的好时机。

没想到,加仓就是给人家送钱。

3.市场太差

有时候不是基金经理人不行,而是整个市场行情不好,拖累基金业绩。这个时候才是坚持定投,进一步拉低成本的机会。

主动管理型基金的特点就是这样,市场行情好的时候能跟涨,不好的时候跌得也凶。当然,也不排除出现逆袭的。

但我相信,那个时候人心惶惶,大多数人已经失去理智,再能静下心来选出逆袭基的很少。

被动管理型基金

这个跟行情有很大关系的。

比如昨天文章里提到的有色板块,就是周期性的,你可以定投出一个微笑曲线,也可以波段操作。

我统计了一下今年以来指数型基金定投的排行,前20名如下。

如果你今年买了白酒指数,或者消费类指数,赚钱是大概率。

但是如果你投资的是创业板指数基金,今年以来就不太理想了,你的基如果能带来不错的收益,也别拿去跟其他指数比较了。

咱们只在同类中比较,能赚到就知足,毕竟市场还没轮动到你选的这个指数上。

上面分析了被套的可能原因,我们下面来说说到底该怎么办。

1.等待

等市场回暖,等经理人成长,等周期轮动。不过我是觉得浪费了行情。

2.转换

同一家公司的基金总有业绩拔尖的,可以选择转换到同公司的好基金。(这样不收手续费)

3.割肉,定投新基

假设亏损的这只基金只是短期有问题,而且你手上还有闲钱,可以在低点定投降低成本;或者赎回割肉,定投新基;你还可以选择一边定投老基,另一边呢,选择不同市场或者不同类型的基金定投。

这样不仅分散风险,还能加快回本解套的速度。

以一种极端情况作例子:15年高点,我相信很多人单笔入了。

假设15年6月,我单笔买了10000的金鹰核心。发现亏损后,进行三种操作

很明显,对于不适合长期持有的基金,及时止损,定投新基是最靠谱的做法。

如果能选到多只好基金,配置好你的组合,我相信回本的速度更快。一个利器,五分钟配置好适合你的基金

我们就试试用定投pk的实验基金做个组合,看最后收益如何。

为了不增加投资负担,我每只基金每月只投了200。如果你心有余力有余,每月每只投500,我相信数字会更好看。

上面是总结的一些小建议。亏损不可怕,找到为啥亏,怎么办就行。

如果你有更好的方法,欢迎留言板交流啊。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有