版权声明:本文为作者独家投稿,其观点不构成投资建议,公众号“新三板文学社”(ID:xsbwxs)独家首发。唯一纸媒合作:新三板第一刊《鑫周刊》将精选部分内容发表。链接发送:“新三板文学社”、“董秘一家人”、“沃土新三板研究”等新三板主流微信群。本公号发布内容仅就小范围阅读使用,商业以及非商业用途转载请先通过公众号后台联系,否则对侵权行为将追究法律责任。

本公号法律顾问:北京市京都律师事务所(北京朝阳区景华南街远洋光华国际C座23层)

法务专家代表:肖小保律师

崔彦军(崔班长):从财务分析的角度来看,现金流量表是最重要的财务报表之一,对于评价企业的实现利润、财务状况及财务管理, 要比传统的利润表更可靠、更稳健。一般情况下,其造假的难度很大。所以,在分析资产负债表和利润表的时候,务必要结合现金流量表,才能更好的评价企业收益质量,尤其是公司的短期生存能力,以规避潜在的投资风险。但是现金流量表比其他报表更难于理解,高总做为非财务科班的知名投资人,分析的深入浅出、娓娓道来,令人耳目一新,读后事半功倍、受益匪浅。

作者:高凤勇

作者:高凤勇

作者简介:力鼎资本创始合伙人、CEO,滦海资本董事长,主导过探路者、天壕环境、中科金财、冠昊生物等多家企业的投资。中国海诚、长城影视独立董事,南开大学专业硕士导师。

以下为正文:

高凤勇:现金流被认为是企业永续经营的血液,不可或缺,现金流量表反映了一个企业经营和盈利的质量。

但是业务实践中,感觉很多企业家对现金流认识不足,疏于对现金流的管理,跟财务总监一起盘算自己现金流的频度很低。

大多数投资者虽然口头上讲比较重视,但是常常流于简单地关注经营性现金流是否为正,利润的实现有没有相应的现金保证等等。

会计师也许最懂这张表,但是职业特点使其关注点主要在于编制得是否真实准确,很少能结合经营提出明确的改进意见。

我不是财务科班出身,财务功底不够,结合自己的业务实践讲下面一些感受,不展开讲概念,供大家批评。

众所周知,在现金流量表中,将现金流量分为三大类:经营活动现金流量、投资活动现金流量和筹资活动现金流量。

一、先说经营性现金流

国内赊销行为多,商业信用和秩序不够好,对经营性现金流影响比较大的在资产负债表上主要是应收(预付)款和应付(预收)款。分析现金流要结合这两个科目看。

如果是双高双低组合(应收应付同时高或者同时低),属于正常组合,也就是上下游拖欠均衡,没有更多地牺牲自己的运营资金,对经营性现金流冲击比较小。

如果是一高一低组合,则要具体分析了。

最不好的状态是高应收(预付)款和低应付(预收)款,说明公司在产业链中竞争地位低下,钱要先给上游,下游又要拖欠帐款,公司想成长,就必须投入更多的运营成本,属于典型的资本杀手类型,在投资上要尽量回避这类情形。

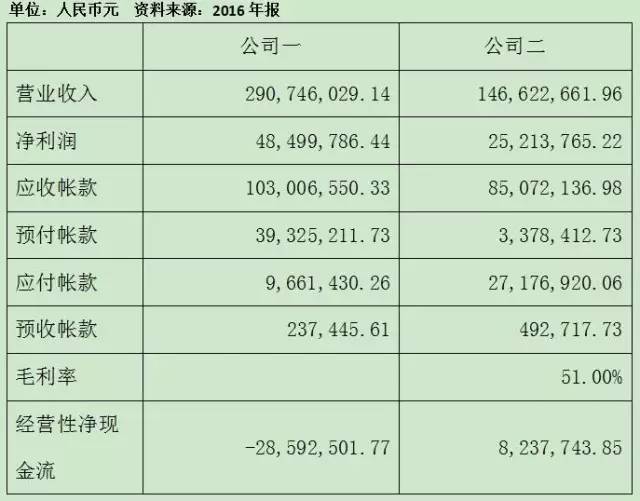

当然,有些公司产品毛利维持得比较高,尽管应收大应付少,但是收回部分帐款就可以覆盖成本,也还能录得部分正现金流。下表摘自两个在新三板挂牌的两个公司,都属于应收大应付小的状态,但是因为毛利不同,现金流结果也不一样。

图表1

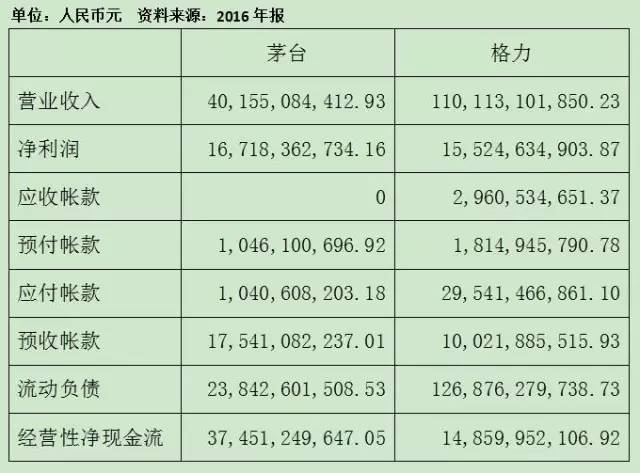

与上面相反,如果一个公司保持低应收(预付),高应付(预收),说明公司拥有非常好的竞争力,需要股东投入的运营资金极低,所谓一本万利指的应该就是这类情形,公司能持续为股东创造价值。2016年A股的茅台、格力大家可以参考。

图表2

一般来说,预收款多,代表公司产品供不应求,代表公司在产业链中的话语权。

但是单看高预收有时候也是陷阱,比如一个健身连锁,由于其商业模式是销售会员卡,收进一笔钱,会员可以在未来的一年两年慢慢消费,所以开业之初公司的现金流反而是最充沛的。

有些企业就用这笔钱去开新的连锁店,再获取更多的预收。这里面存在两个风险:一是跟这笔收入配比的成本未来会慢慢发生;二是很多会员卡结束后可能因为体验一般就不再续卡。所以一旦经营不善就变成旁氏骗局。

很多大的工程或者设备制造都有预收款,后面客户会分批付款,最终还要扣质保金,所以整个项目的现金流特点是前高后低,我见过很多企业家,不理解这个特点,忘乎所以,最后造成自己的财务危机。

存货也是对经营性现金流影响较大的科目。

存货一般分原材料和产成品,产成品过多,说明销售可能不畅,原材料过多,对短期业绩的影响倒不见得都是负面,因为有些原材料价格波动比较厉害,低成本库存可能还会带来未来一段时间的竞争优势。

要观察一下企业领导人的赌性,常在河边走,不湿鞋很难,如果尝到过甜头就觉得屯货比经营好,不妨敬而远之。

好的企业在特定的快速成长阶段经营性现金流可能是比较差的,不要一概而论,此时也许恰恰是非常好的投资时机。

做个简单的模型:

一个企业平均帐期是3个月,销售收入每三个月增长20%,在这个增长模型中,每个季度公司的应收帐款都是在扩大的,公司经营性现金流是持续为负的。

但并不代表公司经营状况不好,这时候主要应该关注应收帐款周转率是否有恶化趋势,不要一棍子打死。

税金支付是被核算入经营性现金流的,而且税不能被欠很久。国内出现过很多为了完成投资方业绩对赌而人为虚增利润的案例,虚增利润就需要虚增营业收入,公司事实上没有现金收入,却又为此付出一笔真金白银的税收。不造假企业还活得好好的,造假几年,公司自己崩盘了。

二、下面我们引入投资性现金流

结合经营活动现金流和投资活动现金流,可以拆分企业的固定投入和运营投入,然后考察不同高低组合下的商业模式。

商业模式A:高固定投入、低运营投入;

此类模式下,企业总资产周转率和固定资产周转率低,存货周转和应收账款周转率高。一般经营活动现金流相较投资活动现金流充沛,但是产能扩张需要非常大的投资性现金流支出。以港口、机场、高速、航空、电力行业为代表。

商业模式B:低固定投入、高运营投入;

此类模式下,企业不需要太多的固定资产投入,固定资产周转率高而存货周转率、应收帐款周转率相对低,典型的如服装、商贸,贸易模式下的珠宝首饰流通尤其特殊,由于商品价值高,所以存货奇高,运营投入非常高,周转率更低,超越一般人对流通业的认知,属于典型的重资产行当。

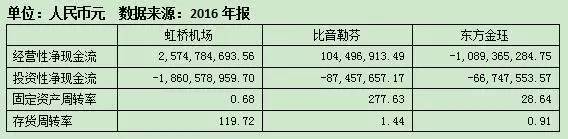

下表中分别列示了一个公用事业(高固定投入、低运营投入)、一个服装业和一个首饰类企业的指标对比,大家可以体会一下各种现金流和各项周转比例的差异。

图表3

商业模式C:双高;

此类模型通常出现在技术更新换代快的行业,竞争激烈,需要大量的研发投入推动产品升级换代,同时新的产品生产也需要建设新的产能,采购更先进的设备,非常考验团队的马拉松能力。

典型的行业比如通讯、互联网、半导体等。如果没有足够的技术进步能力,产品毛利也不支持后续研发投入和新产能扩建能力,企业就岌岌可危了。

商业模式D:双低;

固定投入和运营投入双低的行业比较少,比较难以构建竞争壁垒。我想了想举个容易理解的例子,一个书法大师,随手写笔字就可以卖很高的价钱,但是既不需要有特殊的设备,也没有太多的运营成本。

不过拉长时间,其实大师曾经在自己身上做过时间、精力的巨大投入,甚至放弃过很多诱惑。

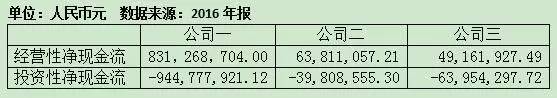

有些特定行业,因为会计核算规则原因,可能会让你在经营活动和投资活动现金流中产生误会,误以为公司现金还不错,其实是非常紧张的。请看牧业行业的几个三板挂牌公司的例子:

图表4

养殖奶牛的牧场,如果一头牛已经在泌乳期,则这头牛的养殖支出计入经营性现金流出,如果是一头小牛,还在长身体,没有育牛产乳,则这头牛的养殖支出作为投资性支出,同是饲料,却被计入不同的现金流分类,所以尽管经营性现金流看起来很好,但是实际公司的总现金流是比较差的。

三、现在我们引入筹资性现金流

现金流是企业的血液,前面说的经营活动现金流和投资活动现金流更像是企业自身造血,而筹资性现金流则像是寻求外部输血。

输来的血不但有代价,还可能会被定期被抽走,所以筹资管理跟公司的生存关系还是很大的。

高固定投入的资金,最好用股本权益性融资和借入长期债务解决,国内的企业短贷长用比较普遍,隐含了较大的流动性风险。换句话说:投资性的现金流缺口最好通过长期筹资现金流解决。

而运营所需的资金缺口,可以通过一般性的短期融资来解决。

在一个周期内,还要认真了解一下筹集的资金形成了资产负债表上对应的什么科目,比较危险的就是筹资性现金流最终主要形成了存货、应收账款,而经营性现金流依旧很差,这说明企业自身造血能力完全不足,需要持续借钱发工资了。

可是即便这样,老板依然会对你拍胸脯说我的市场不错,就是愁钱,只要再给我点钱,我的企业就蒸蒸日上了。你该不该相信呢?

这两年公司间并购也比较多,筹资性的现金流形成了高额的长期投资和商誉,这个现象也需要认真观察和评估,稍有闪失,商誉损失都会带来企业的巨额亏损。

以上我就现金流列举了一些感悟,当然现金流量表不是万能的,也有缺陷,应该认真结合资产负债表、利润表、商业模式、同行均值以及历史趋势进行综合研究分析判断,最终得出比较接近真实的结论。

不过无论如何,我都以为现在大家对现金流的重视不是过高了,而是严重不足,应该大大提高对现金流分析的比重。

后记

布娜新:正如“董秘一家人”创始人崔班长所说,三大报表中现金流量表较难理解。和财务指标分析类似,前两张报表比较直观,理解起来也较容易,资深一些的读者其实更喜欢看现金流量表的分析招式。

所以我就请求“新三板文学社”重要成员高凤勇高总从投资人角度谈谈现金流量表,本文三天成稿,最令人欣喜的是,高总对于现金流量表的分析解读时时刻刻没有脱离开行业,落地感十足。

会计以及财务管理学无疑是投资学殿堂的重要基石,而三张报表则是这座殿堂最精美的艺术品。但凡事都有其局限性,财报犹如用瓦雷利亚精钢铸就的利剑,但对于武林高手而言,利剑固然重要,耍剑的本领更重要。

另外再啰嗦几句,用财报看一家公司,就好比拿着望远镜看美女,始终都有距离感,容易把美看作丑,也容易把丑看作美。为何?因为财报是试图用标准化的方式来量化千差万别的公司,而往往投资的制胜的秘诀都在差异性上,所以,应该想方设法近观之。过分迷信财报,执迷于财务分析,不如多从行业中学习设身处地的理解企业。

【完】

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有