一、园林PPP行业绝对龙头!

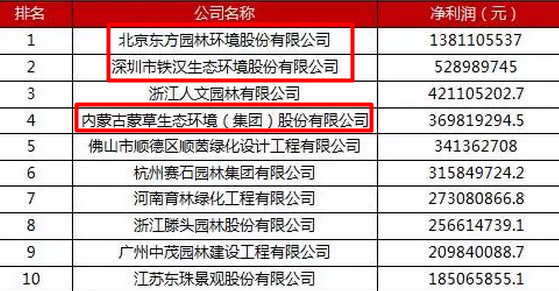

1.份额行业第一

2.毛利率净利率行业领先

净利率水平以及稳定性都是行业领先!17年净利率看似较低,但其实东方园林每年都是爬坡上升,所以中报对应今年净利率应该也能达到15%左右!

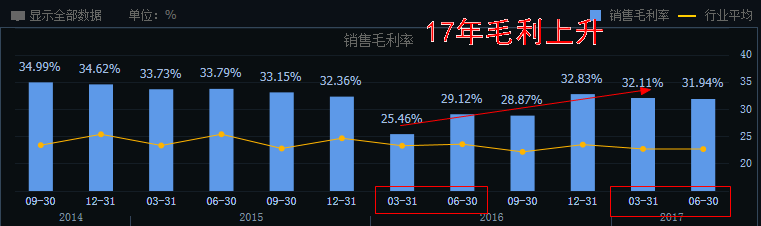

从上图看出,东方园林毛利水平是行业第二,而且常年稳定在31%以上,十分优秀(这也与行业性质有关)。

而今年来看,毛利明显开始上升,这是前期BT模式转型PPP的业绩验证信号。(PPP业务的毛利率大于传统BT业务。)

但这个毛利上升持续性也不会太久,预计18年开始就会趋稳甚至小幅下降。根据董秘解释:“16年公司PPP的业务产值的一个贡献是一半左右,而今年PPP的贡献就要达到60%、70%以上了。”个人预计后续提到80%左右就是峰值了,所以后续毛利上升空间不大,甚至会因为行业竞争加剧而小幅下降,都属正常!

3.经营性现金流率先改善转正!

现金流角度也验证了公司龙头地位!(15年末行业还处于现金流大幅负数的时候,公司就以强大的拿单能力以及优秀的金融部门的运作,实现了现金流转正!)

而今年经营性现金流相对下降也属于良性的。两大原因导致:1)今年公司明显扩张,职工费用明显增加;2)今年4,5月份一行三会监管加严导致年初银行贷款下来慢了点,但是6月份开始改善,在加上国庆降准,后期银行贷款这方面只可能更松,很难再这么紧了。

二、估值优势明显,且业绩确定性很高!

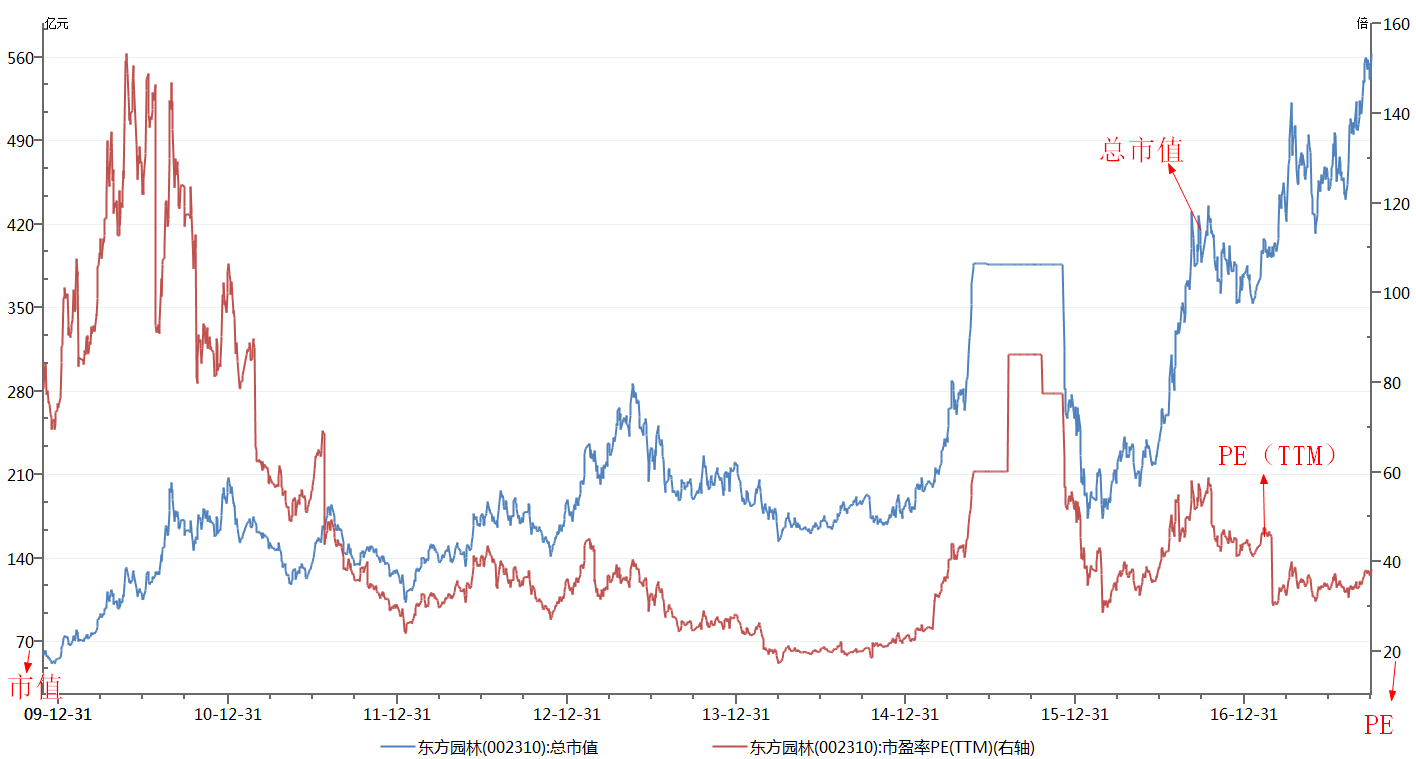

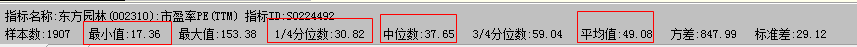

1.估值到了历史底部

公司历史最低PE这里没参考意义,当时公司负增长叠加熊市末期,与当前情况不符!

根据估算,东方园林17年PE为27倍,距离中位数还有40%的空间,18年仅为19倍,距离中位数还有100%的空间。

同行业另几家龙头对比,则PE相对领先(这是成长性公司的特点,龙头领涨,率先修复估值并带动其他标的,后期也可跟踪其他标的!)

2.业绩确定性高

订单收入比(同16年收入比)上市公司中第一,业绩确定性很高!且下半年是公司拿单高峰期,有望继续扩大该指标!截止至10.09,今年新签订单已有510亿元,是16年的1.23倍。

而根据董秘说的,从中标到项目形成产值需要3-6个月!我们至少可以很确定,到18年中之前,公司业绩很难不及预期!

三、员工持股计划(大股东也不断增持)

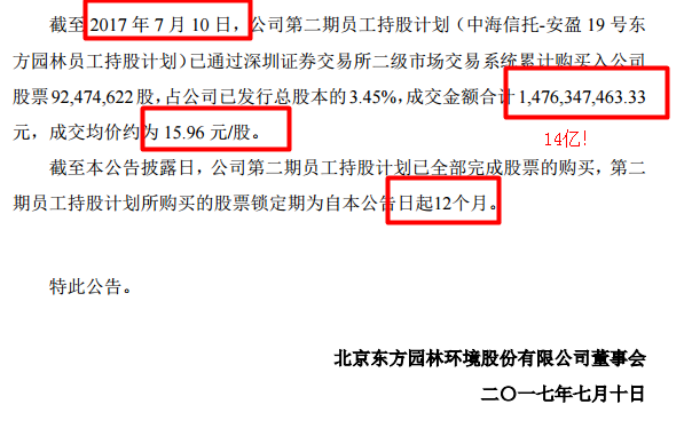

公司二期员工持股7月10日已经完成,成本16元,金额14亿!

大股东关联方也在7月份密集增持!

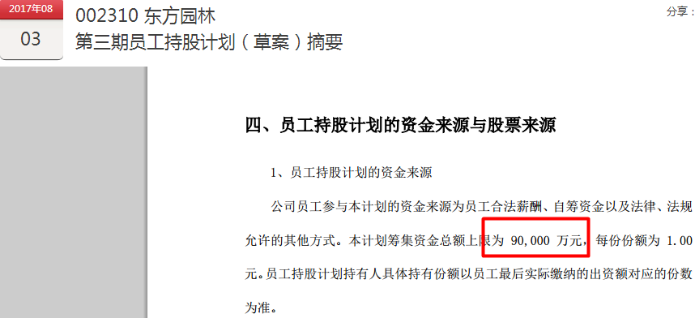

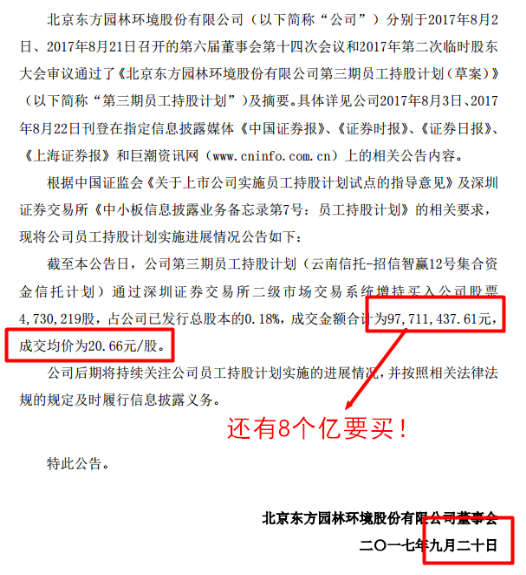

公司第三期员工持股计划还剩8个亿要买!这是一个驱动因素,但在完成之前公司也有压业绩的动机!

来源微信公众号:澄泓研究(id:chenghongyj)

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有