内容提要

1、国际大豆供需偏松抑制价格,关注美豆播种及生长

2、国产大豆:二季度价格存在底部支撑

3、进口大豆供应由紧趋松

4、饲料需求不乐观

5、豆粕库存边际增速料加快,存在胀库风险

6、全球植物油供需趋稳,限制油脂下探空间

7、植物油进口水平或小幅下滑,关注政策风险

8、二季度国内三大油脂库存增幅有限

第一部分 行情回顾

我国大豆对外依赖程度较大,芝加哥期货交易所(CBOT)又是全球大豆定价中心,CBOT大豆走势对国内豆类颇具影响,先回顾2019年第一季度CBOT大豆指数行情。

(一)CBOT大豆期货走势回顾

2019年一季度CBOT大豆期价整体在900-945美分/蒲式耳区间宽幅震荡。这是因为美国大豆库存高企以及全球大豆供应充裕背景下,大豆期价上行空间受到限制,与此同时,2018年底以来中美磋商得到进展,中国增加对美豆采购,且市场一度认为新季度美国大豆种植面积将明显减少,对期价构成支撑作用。

图1.美豆指数合约日K线图

资料来源:文华财经

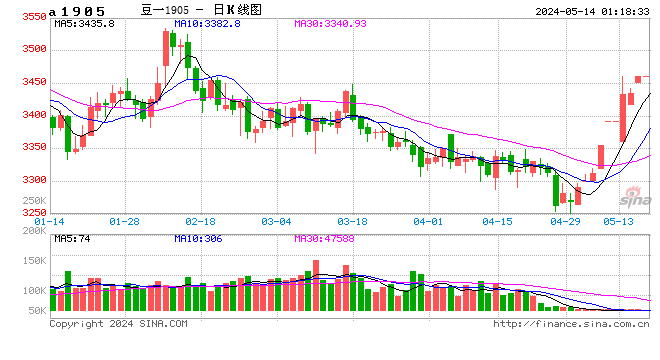

(二)DCE大豆期货走势回顾

从图2可以看出,DCE黄大豆1号指数(以下简称豆一指数)和黄大豆2号指数(以下简称豆二指数)在第一季度走势大致相近,这里共同分析这两个品种的走势。整体来说,2019年第一季度DCE大豆期货价格呈现底部震荡、波动幅度趋于缩窄走势。国内国产大豆售粮积极性较高,需求在2月份底黑龙江启动收购计划后才有所回暖,供需偏松,进口大豆第一季度到港量偏低,库存趋于下降,但因外盘宽幅震荡,中国恢复对美豆采购,二季度南美大豆到港预期,市场多空交织,大豆期价趋于横盘整理。

图2.黄大豆1号和黄大豆2号指数合约日K线图

资料来源:文华财经 备注:彩色为黄大豆一号指数 蓝色为黄大豆2号

(三)DCE豆粕期货走势回顾

2019年第一季度DCE豆粕指数演绎缓慢下跌行情。因下游需求疲弱,年初豆粕库存出现胀库现象,以及中美磋商持续进行,抑制期价偏弱运行,不过因为2-3月份压榨量偏低,豆粕库存趋于下降,以及中美迟迟没有达成协议,牵制下跌节奏,故而期价运行重心下移幅度有限。

图3.连豆粕指数合约日K线图

资料来源:文华财经

(四)DCE豆油期货走势回顾

2019年第一季度豆油指数演绎先扬后抑走势。节前需求旺盛,春节前豆油库存持续下降,叠加马来西亚棕榈油产量减少使得库存从高位回落,孟晚舟事件使得中加菜籽关系紧张,引发市场对菜籽供应担忧,吸引油粕套利资金介入,支持豆油期价持续走高,在3月4日触及最高5896元/吨。随后因为豆油库存止降回升,棕榈油库存不降反增,菜籽题材降温,以及油粕套利解套,豆油期价大幅回调。

图4.国内豆油指数合约日K线图

资料来源:文华财经

第二部分 产业链分析

一、国际大豆市场:供需偏松抑制价格,关注美豆播种及生长

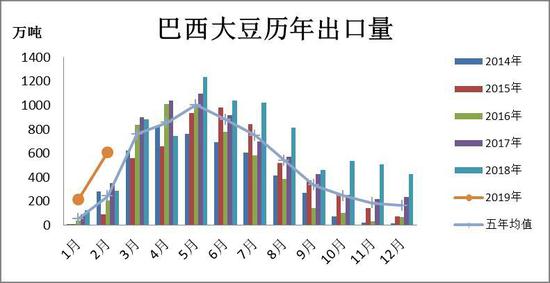

1、南美大豆:收割集中上市

根据美国农业部3月供需报告显示,2018/19年度巴西大豆产量预估为1.165亿吨,为历史次高水平。截至3月中旬,巴西大豆收割进度已完成六成,按照当前的收获速度,在4月中旬之前将完成收割活动。南美另一主产国——阿根廷亦已开启收获期,由于天气改善,市场机构对其生产预期转好,预估值调升至5300-5400万吨,美国农业部预估5500万吨。南美两大主产国产量为历史最高纪录,随着收割活动的推进,产量预估将兑现为实质性供给或库存,全球供应源从北美转向南美。

数据来源:WIND 瑞达期货研究院

在这其中,巴西大豆供应输出增加已有初步迹象,2019年前两个月巴西出口量为824万吨,较去年同期翻倍。根据巴西外贸秘书处(SECEX)公布的数据显示,截至3月第三周,巴西本月累计出口大豆479万吨,出口进度落后于去年同期,这是因为美豆价格下跌,导致前两周农民惜售。随着CBOT大豆价格反弹,第三周出口量大幅提升,同比增长26.9%,按照这个进度预估3月巴西大豆出口851.75万吨,前2个月85%出口的巴西大豆运往中国,3月份至少有50%,则至少将有424万吨左右大豆装运到中国,考虑运输时间,将在4月中下旬大量到港。

后期出口进度还需关注CBOT大豆价格以及当地汇率,因为价格深跌和汇率升值引发当地农户惜售。巴西当地时间3月21日巴西前总统米歇尔·特梅尔(Michel Temer)因腐败调查被捕以及投资者对巴西养老金改革前景忧心忡忡,导致雷亚尔跌至4以下,促使农户加快销售步伐。阿根廷比索自2018年处于持续贬值状态,尽管考虑到经济形势严峻,大多阿根廷豆农更倾向于囤积大豆并推迟销售,故而虽然今年阿根廷走出去年减产阴影,但出口预期值并未大幅提高。

数据来源:巴西贸易部 瑞达期货研究院

2、美豆面积变化是焦点

2018/19年度全球大豆产量高达3.6亿万吨,推动库存消费比攀升至30.75%的历史高位,全球供应宽松,抑制大豆价格表现。在这种背景下,2018年3月以来中美贸易争端迟迟未落下帷幕,亦影响农户播种作物的抉择,故而市场普遍认为美国新一年度大豆种植面积减少是大概率事件。2月份的美国农业部农业展望论坛上同样表达这种预期,其预测2019年美国大豆播种面积为8500万英亩,比上年度减少4.7%,单产预估每英亩49.5蒲式耳,推算产量为41.75亿蒲式耳。如果数据成真,则为近4个年度以来最低,环比下降8.1%,使得期末库存较上一年度减少,库存消费比小幅下滑,令市场对未来供应压力进一步大幅加重担忧缓解,一度对美豆价格构成支撑。

但实际种植面积下降幅度恐怕不如之前那般乐观,这是因为3月份美国中西部遭遇洪涝灾害,致使土壤墒情过大,不适宜春播,而且天气预报4月初降雨持续,增加市场想象空间,未来部分玉米地很可能错过最佳种植期,而不得不改种大豆。Farm Futures在3月22日公布对将近1000名种植户的调查显示,美国农户在2019年春季可能种植9090万英亩玉米,同比增加1.9%,而大豆种植面积可能为8590万英亩,同比减少3.7%,而目前市场最高预估值为大宗商品经纪公司INTL FCStone的8770万英亩,分析师平均预估,美国谷物种植意向报告料显示,美国2019年收割的大豆种植面积料为8616.9万英亩。如果按照8590-8700万英亩,单产49.5蒲式耳/英亩测算,产量大致在42.19-43.08亿蒲式耳,对应库存在8.89-9.78亿蒲式耳,库存消费比20.7%-23%之间,与上一年的21.5%甚至可能提高,更何况今年弱厄尔尼诺天气可能助力作物生长,市场对新作物年度去库存的希望可能破灭,届时大豆市场将进一步释放利空压力。就二季度而言,6月份还需关注主产区天气,一旦有极端天气发生,令市场担忧作物生长受损,届时将提振美盘和国内豆粕盘面走势。

3、中美磋商陷入长周期拉锯战

3月底的中美领导人会晤并未如期举行,而是继续进行高级别磋商,两国元首会晤时间从最初的三月底,延期至4月底,甚至可能六月份,说明两国谈判可能陷入长周期拉锯战,周期的延长意味着不确定性因素的增多,此因素仍是二季度重要焦点,若达成协议将在一定程度利好美豆价格,初期对国内豆类市场有带动作用。只是随着南美上市时间窗口打开,我国大豆供应源增加,能否再进一步扩大对美豆的采购还是未知之数,而且之前释放消息的反复,持续消耗市场的耐心和信心,二季度达成协议对国内豆类市场影响程度较一季度减弱。

二、大豆基本面

(一)国产大豆:二季度价格存在底部支撑

二季度早期春播活动启动,市场可能忙于播种,无暇顾及销售旧作,叠加之前积极销售,余粮减少,现货市场供应缩紧,叠加省级收购计划支撑下游贸易商采购信心,价格底部受到限制,以优质优价、平稳运行为主。随着时间推进,基层余粮不断消耗,特别是今年优质粮比例偏低,即使需求表现清淡,市场供需也将逐步由宽松趋向于缩紧,对于A1909合约构成底部支撑,预计运行重心小幅抬升。

另外值得注意的国家政策的影响。2月份国家发布中央一号文件,在文件中,强调实施大豆振兴计划,多途径扩大种植面积。随后黑龙江公布2019年大豆生产者补贴每亩300元,高于玉米补贴200元以上,高补贴将鼓励农户种植大豆,大豆种植面积继续扩大,国产大豆产量或延续2016/17年度以来的增长趋势,从而使得供需趋于宽松,对远月价格构成强压。

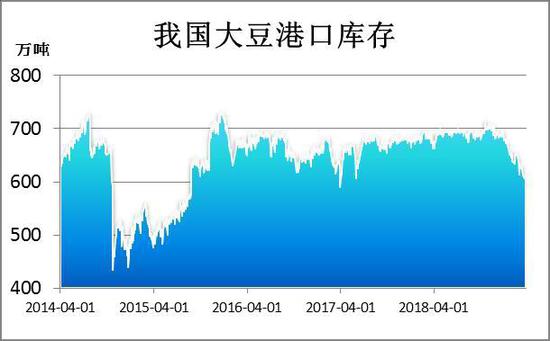

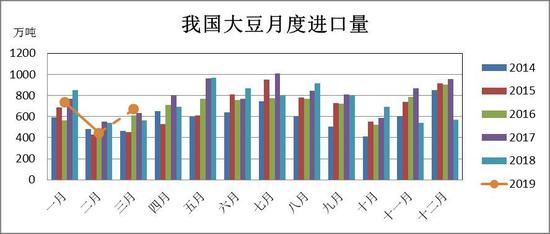

(二)进口大豆供应由紧趋松

中国海关总署公布的数据显示,2019年1-2月份进口量1184万吨,较上一年同期1390万吨下滑15%,市场预报3月份到港量为671万吨,则2019年一季度大豆到港1855万吨,较上一年度同期减少5%。按照作物年度来算,截至2019年3月,2018/19年度累计进口3657万吨,较2017/18年度的4365万吨减少708万吨,若要达到UDSA年度预估值,则在2019年4月至9月期间月均进口857万吨。

由于第一季度进口量低于过去两年同期,国内大豆港口库存被明显消耗,截至3月底,港口库存为557万吨,比3月初减少78万吨,比年初减少121万吨,远低于过去三年同期的655万吨,为近三年最低水平,供应偏紧。

数据来源:WIND 瑞达期货研究院

由于中美协议迟迟未能达成以及南美大豆上市阶段到来,预计我国二季度将以南美大豆供应为主。根据上文所述,4月中下旬巴西大豆将大量到港,根据天下粮仓数据显示,2019年4月份预估830万吨,5月份初步预估900万吨,较2月预估降70万吨,6月份初步预估维持980万吨。按照前两周周平均到港160万吨测算,4月后两周平均到港210万吨,这一数量在满足市场压榨需求的基础上,补充大豆库存,预期后市大豆库存止降回升,豆粕供应速度加快。按照天下粮仓数据测算,二季度大豆到港量总量2710万吨,月均903万吨,较一季度增长46%,高于去年同期2531万吨,而往年单月压榨量最高为877万吨,意味着二季度原料供应能够满足需求,故而预计进口大豆库存将止降回升。随着大豆供应得到补充,开机率将随着回升,加快副产品豆粕和豆油的供应速度。2018年二季度压榨量为2186万吨,月均729万吨。

因远期大豆船期仍有变化可能,我们以就近4月估算压榨量,4月份前两周到港量还未放量,预计周度平均压榨量在170万吨左右,中下旬到港量放大,压榨量至少回升至175万吨以上,估算4月份压榨量至少在765万吨以上,出粕量为600.5万吨,出油量145万吨。

数据来源:海关总署 瑞达期货研究院

三、豆粕基本面

(一)饲料需求不乐观

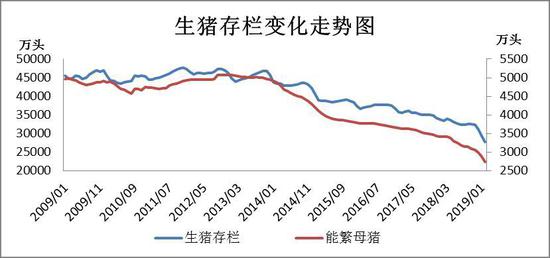

自2018年8月份非洲猪瘟爆发以来,曾有24个省份发生过家猪和野猪疫情,累计扑杀生猪百万头,而且猪瘟对养殖户信心造成严重打击,导致生猪存栏进入2019年跌破3万万头关口,导致饲料需求表现疲软。中国饲料工业协会数据显示,2月份,根据企业上报数据测算,全国饲料总产量同比下降9.5%,环比下降31.6%,主要由于春节前集中出栏和非洲猪瘟疫情影响畜禽生产能力处于较低水平,以及节前部分备货的因素导致不同品种环比大幅下降。猪饲料同比下降23%,其中仔猪饲料、母猪饲料产量同比分别下降30.6%、38.4%。禽类养殖盈利较好,养殖场户补栏积极,存栏量继续增长,蛋禽饲料同比下降1.6%、肉禽同比增长6.4%。

尽管3月份生猪养殖利润由亏转盈,以及水产和禽类养殖对豆粕需求好转,但自2018年4月份以来能繁母猪存栏保持环比下降趋势,并在2018年12月至2019年2月降幅进一步扩大,2019年2月份能繁母猪存栏环比下降5%,同比下降19.8%,能繁母猪决定未来10个月的生猪存栏量,以及猪瘟还未完全遏制,令中小养殖户补栏情绪相对谨慎,二季度生猪存栏恐难以得到明显回升,生猪饲料需求疲软格局短期内不会扭转,加之低蛋白日粮政策,豆粕中期需求表现并不乐观。

数据来源:wind 瑞达期货研究院

数据来源:wind 瑞达期货研究院

(二)库存边际增速料加快,存在胀库风险

3月份豆粕提货速度好于预期,一是因为豆菜粕价差持续缩窄至极低水平,促进豆粕替代菜粕在水产饲料的添加比例,二是价格上涨,下游补库情绪提升。再者2-3月份大豆到港量偏低,国内大豆压榨量保持在中等或以下水平,使得豆粕库存3月份初短暂拐头回升后重新下滑,保持在近四年同期略偏低水平窄幅波动,截止3月22日当周,国内沿海主要地区油厂豆粕总库存量62.31万吨,较前一周的64.39万吨减少2.08万吨,降幅在3.23%,较去年同期79.99万吨减少22.1%。此外,菜粕价格表现坚挺,故而3月份豆粕期价受到支撑。

4月中下旬开始大豆供应增加,压榨量将回升,根据上文估算,4月份大豆周度平均压榨量超过178万吨,出粕量为140万吨左右,高于根据3月份后三周的平均周度表观消费量,经过前期补库后,下游需要一段时间消耗库存,预计4月份成交量有所放缓,这意味着豆粕库存的回升。5-6月份大豆进口量预期保持高位,而下游需求表现预期相对疲软,豆粕出现胀库风险较大。

数据来源:瑞达期货研究院

四、豆油基本面

(一)全球植物油供需趋稳,限制油脂下探空间

根据美国农业部最新报告显示,2018/19年(2018年10月至次年9月)全球植物油产量预估同比增加596万吨(3%)至20393万吨,消费预估同比增加647万吨(3.4%)至19866万吨,当年度产需富余527万吨,考虑损耗等其他因素,期末库存预估增加15万吨至2105万吨(USDA首次预估值为2343万吨),库存消费比为10.6%(首次预估为11.7%),2017/18年度为10.9%。由数据可知,相对比2018/19年度首次预估值,USDA下调当年度期末库存,主要原因是产量预估下调;相对比2017/18年度,产量和消费需求增幅接近,近三个年度库存消费比保持在10.6%-10.9%之间,显示油脂产销趋于平衡。其中,棕榈油库存消费比为三大油脂中最高,2018/19年度库存消费为15.2%,保持相对高位,豆油和菜籽油分别为6.6%和9.7%。基于供需相对均衡以及10.6%是近8个年度最低水平这两点考虑,除非全球经济进入萧条期,否则并不看好油脂进一步向下探底的空间。

数据来源:wind 瑞达期货研究院

(二)植物油进口水平或小幅下滑,关注政策风险

2019年1月植物油进口量为85.9万吨,2月52.2万吨,1-2月总量为138万吨,比2018年同期的93万吨增长48%。其中,棕榈油占比为62%,菜籽油和芥子油16%,豆油占比9%,三大油脂占比87%。由于油脂进口利润良好,近几个月油脂进口量处于较高水平,2018/19年度前五个月我国累计进口植物油322万吨,明显高于上年同期的255万吨。

数据来源:中国海关署 瑞达期货研究院

根据Cofeed了解,3月份棕榈油进口量预计为34-39万吨(其中24度22-26万吨,工棕12-13万吨),4月进口量预计42-44万吨(其中24度30-32万吨,工棕12万吨)。相对比1-2月份月均棕榈液油42.5万吨减少。同时,由于孟晚舟事件,中加关系紧张,叠加加拿大菜籽检疫出有害生物,3月份暂停2家加拿大企业菜籽进口报关,且中国对GMO证书审批加严,由于加拿大是我国主要菜籽系进口来源,市场对后期菜籽系进口存在担忧,据了解4月份菜籽进口量仅为2船12万吨左右,5月份仅1船澳大利亚菜籽。虽然在3月底市场传言个别毛菜油GMO证书已获批,及加拿大司法部文件曝光孟晚舟获释机会很大,但是孟晚舟引渡听证会延期至5月8日,在这之前风险升水依旧存在,尽管菜籽油进口利润打开,但对进口量谨慎看待,政策和消息面引导市场情绪。豆油方面则因库存高企而限制进口水平。故而预期至少二季度国内植物油进口量水平将有所下滑,但不会较往年同期水平大幅下降,这是因为马来西亚和中国签署了四份协议,出口160万吨棕榈油,这其中包括硬脂。中国从马来西亚进口的棕榈油数量将提高50%左右,达到470万吨。过去三年二季度月均进口植物油42万吨。

(三)消费需求略有回暖

按照季节性来说,由于节前后消费变化较大,一季度消费先抑后扬,后期整体表现清淡,二季度消费需求有所回暖,整体略好于一季度。

油脂消费途径主要用于食品领域,另外在工业领域所有应用,不过因为消费终端非常分散,缺乏代表性数据,所以通过库存和供应倒推表观消费需求。根据2019年1-2月份豆油和棕榈油表观消费量与去年同期相差无几,去年二季度豆油表观消费量为412万吨,月均137万吨,棕榈油表观消费量为80万吨,月均27万吨。由于豆棕价差扩大以及气温的回升,预计后期棕榈油的表现略好于豆油。

数据来源:wind 天下粮仓 瑞达期货研究院

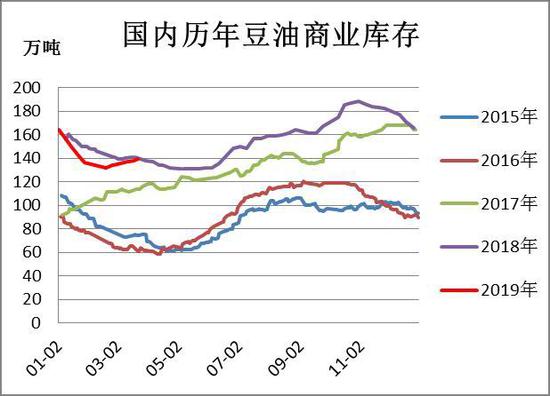

(四)二季度三大油脂库存增幅有限

截至3月24日国内油脂库存大致在266万吨,较月初减少5万吨左右,但高于去年同期232万吨。其中,棕榈油库存略增加0.8万吨,豆油库存连续六周环比增加,较月初增加4.2万吨,菜籽油库存则下降13万吨,抵消棕榈油和豆油增幅。

数据来源:wind 天下粮仓 瑞达期货研究院

结合上文所述,二季度大豆到港量总量2710万吨,月均903万吨,较一季度增长46%,高于去年同期2531万吨,而往年单月压榨量最高为877万吨,意味着二季度原料供应能够满足需求。随着大豆供应得到补充,开机率将随着回升,加快副产品豆粕和豆油的供应速度。估算4月份压榨量至少在765万吨以上,出油量145万吨,高于二季度月均表观消费量的137万吨,预计4月份豆油库存继续累加,后期随着豆粕库存累积或牵制大豆压榨量,库存进一步增长幅度受限。其他两大油脂来看,4月份棕榈油供需预期相对均衡,库存变化幅度预计变化不大,后期气温抬升促进消费替代性,预计库存或略有下滑;4-5月份菜籽预报到港偏低,预计菜籽库存趋于下滑,菜籽油产出减少,助于去库存,需关注我国关于审批菜籽进口证书及商检的进程,因为一旦放开,菜籽油进口利润较好,进口增加将阻碍库存下降。总体而言短期三大油脂库存倾向于小幅增加,近月对油脂价格仍有施压作用,但是整个二季度三大油脂库存增幅有限,关注中美和中加关系发展。

数据来源:WIND 天下粮仓 布瑞克 瑞达期货研究院

(五)近月马棕库存或略有下滑,但二季度可能保持同期高位

马来西亚棕榈油局报告显示,2月该国棕榈油产量为154万吨,环比减少19.3万吨(11%),出口下滑幅度超过产量,导致库存抬高至304万吨,此前市场预期库存将下降至295万吨,马来西亚棕榈油库存不降反增,对价格构成压力。3月估算库存为297-299万吨,比2月份小幅增长,维持高企状态。

二季度是棕榈油增产周期初期阶段,今年1-2月份产量处于六年来同期高位,根据上文所述,3月份将延续这种趋势,一季度生产保持良好格局,奠定增长基数高于往年,二季度棕榈油产量保持乐观预期。出口方面,5月初是穆斯林斋月开始,中东、印度等地区通常在这之前1-2个月开始备货棕榈油,加之气温回升以及当前国际豆油和棕榈油FOB价差处于中等偏高水平,预期4月份棕榈油出口数据将有改善。2月下旬以来国际豆油和棕榈油FOB价差趋于下跌,二季度南美大豆大量上市,全球豆油供应增加,棕榈油出口面临竞争压力或加剧,二季度出口量或稳中略有下降。国内消费方面,马来西亚为了为扶持棕榈油行业发展,从2019年2月份开始强制B10计划,即规定运输燃料中的生物柴油掺混率10%,之前为7%,但从2月表观消费量来看2月环比下降20%,降幅超过过去三年同期的2%,可见政策支持并未达到立竿见影的效果,短期效应较为有限,影响力需从长周期来看,原产业部部长Teresa Kok曾表示,更高的生物柴油强制掺混标准将带来每年约76.1万吨的棕榈油消费量。综合说来,4月份马来西亚棕榈油库存有可能小幅下滑,但二季度整体来看保持历史同期高位水平的趋势可能性较大。

数据来源:MPOB 瑞达期货研究院

(六)油脂间价差分析

截至3月28日,一级豆油与棕榈油现货价差为1145元/吨,较前一月同期下跌20元/吨;菜油和棕榈油现货价差为2785元/吨,较前一月同期上涨719元/吨;菜油和一级豆油现货价差为1640元/吨,较前一月同期上涨739元/吨。期货价格方面,豆棕期价价差为1042元/吨,较前一月同期下跌52元/吨;菜棕期货价差为2595元/吨,较前一月同期上涨562元/吨;菜豆期货价差为1553元/吨,较前一月同期上涨614元/吨,3月份油脂期货中,菜籽油表现最强,其次是棕榈油,最后是豆油。

由于斋月备货需求以及增产周期初始阶段产量增幅有限,预计二季度早期棕榈油价格表现强于豆油,但后期随着增产基数增加,棕榈油和豆油价格强弱可能会发生转换,预计二季度豆棕价差区间震荡运行,而菜籽油受政策层面影响较大,期价波动风险高于其他油脂,价差随中加关系以及我国进口政策变化而变化。

数据来源:wind 瑞达期货研究院

总结与展望

国产大豆:随着时间推进,基层余粮不断消耗,特别是今年优质粮比例偏低,即使需求表现清淡,市场供需也将逐步由宽松趋向于缩紧,对于A1909合约构成底部支撑,只是全球大豆宽松格局中,期价难以走出独立趋势性行情,预计运行重心小幅抬升。黑龙江大豆高补贴将鼓励农户种植大豆,大豆种植面积继续扩大,国产大豆产量或延续2016/17年度以来的增长趋势,从而使得供需趋于宽松,对远月价格构成强压,期价表现为近强远弱格局。

进口大豆:南美两大主产国产量为历史最高纪录,随着收割活动的推进,产量预估将兑现为实质性供给或库存,叠加天气因素或令玉米春播延迟,而增加大豆种植面积的想象空间,新一年度供应缩紧预期可能落空,美豆价格承压弱势运行。当然,在这过程中存在牵制下跌节奏因素,一是在汇率升值背景下,美豆价格深跌可能引发南美当地惜售情绪;二是二季度中美磋商的关键时间,从市场释放消息来看,可能在这期间达成协议,为美豆带了支撑;三是天气因素捉摸不定,特别今年弱厄尔尼诺可能使美洲降雨增加,需时刻关注二季度美豆播种和生长对市场情绪的影响。

豆粕:南美大豆二季度集中上市装运,丰产兑现成实质供应输出,全球供需偏松,叠加中美关系向好,美国大豆新作产量前景预期转强,利空因素云集,大豆市场氛围偏空。国内方面,4月中下旬开始大豆供应增加,压榨量将回升,经过前期补库后,下游需要一段时间消耗库存,这意味着豆粕库存增加周期的启动。5-6月份大豆进口量预期保持高位,而下游需求虽然因为水产添加比例增加以及养殖利润好转而可能好于预期,但整体表现依旧相对疲软,豆粕出现胀库风险较大,预期豆粕价格中期趋弱,运行重心小幅下移。

豆油:南美大豆上市,主产国棕榈油库存保持相对高位,二季度国内三大油脂库存可能小幅增加,二季度油脂趋势性上涨存在阻力,不过长期油脂供需格局相对看好,进一步下探可能较低,二季度可能底部震荡蓄势,这期间或有阶段性反弹。因为斋月备货利于马棕库存消耗,菜籽到港预期偏少,预计期间油脂有反弹机会,但4月份豆油库存料将持续累加,导致其在油脂中表现相对疲弱。风险点在于中加关系和中美关系的衍变。

瑞达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)