先分红10个亿,然后再增发融资3个亿,这是什么操作?

最近飞科电器就上演了这样的令人困惑的操作。

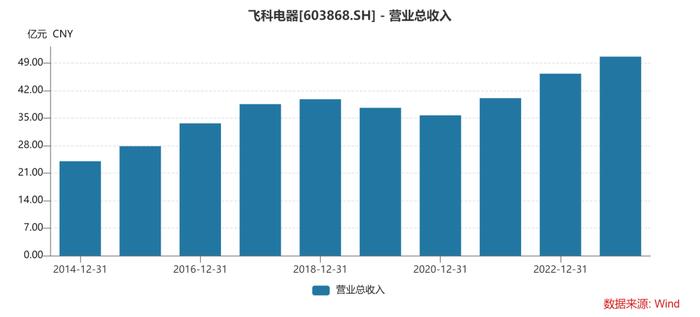

飞科电器在前段时间发布了2023年的财报,年报显示,公司实现营业收入50.60亿元,同比增长9.35%,实现归母净利润10.20亿元,同比增长23.90%。业绩上还算稳健,利润表现相对出色。

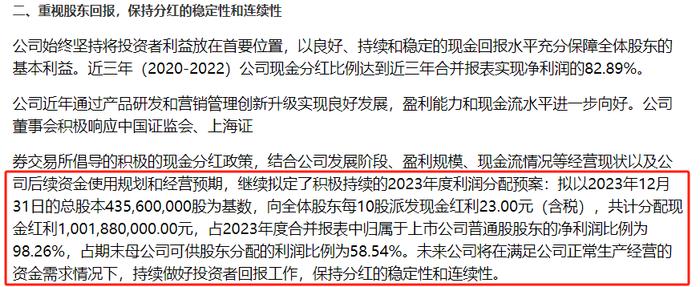

亮点在于它的分红。公告显示,飞科电器拟以2023年12月31日的总股本4.356亿股为基数,向全体股东每10股派发现金红利23.00元(含税),共计分配现金红利10.02亿元。

飞科电器净利润10.2亿,但是准备分红10.02亿,股利支付率高达98.26%,几乎是把全年的净利润全部分了出去。

虽然说响应证监会和交易所的分红号召是好事,但是直接全分了,并且是在去年也利润全分的基础上,确实是很积极了。

不过令市场不舒服的是,分红几乎都落到了实控人的口袋里。飞科电器的实控人李丐腾通过上海飞科投资有限公司持有飞科电器80.99%的股份,自身还持有9%的股份,合计持股约88.4%。也就是说飞科电器此番利润分配后,实控人李丐腾的分红金额或将达到8.84亿元。

嫉妒让市场面目全非。

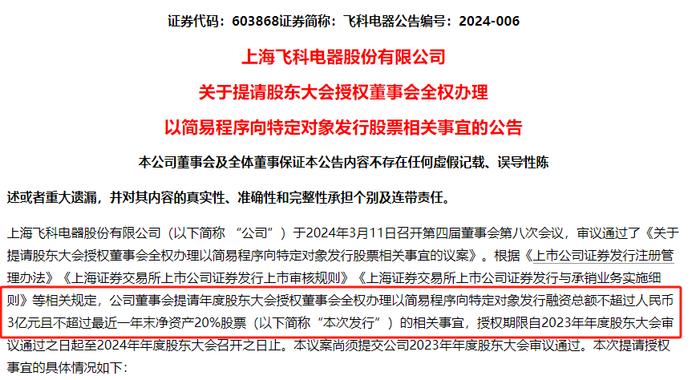

和利润分配一起发布的公告还有融资公告,飞科电器准备发行股票募集资金总额不超过人民币3亿元且不超过最近一年末净资产的20%。公司拟将募集资金用于公司主营业务相关项目建设及补充流动资金。

要是缺个3亿,少分3亿不就好了吗?先分10亿肥了大股东,再融3亿补充流动资金变相减持?

这个操作让市场感到不满——吃相是否过于难看?

一、优秀的分红传统

市场在愤怒的同时可能忘记飞科电器给于股东的回报还是不错的。过于关注实控人拿得太多,可能会忽略了其实小股东一直也都跟着喝汤。

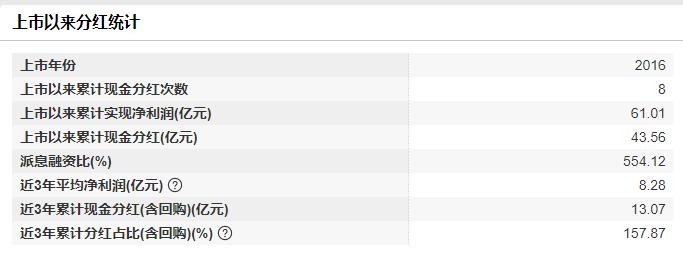

说点实在的,飞科电器自从上市以来,仅有IPO一次股权融资。上市以来募资+借款,总融资约8个亿。

而这2016年上市募资的8个亿,在2016年的年中和年末分红就分掉了,当年分红8.71个亿,等于是又还给了市场。

此后飞科电器再也没有再融过资。2016年-2022年,飞科电器年年分红,实现净利润61亿元,分红43.56亿元,分红比例达71.4%,派息融资比达到554.12%。加上2023年又分红10亿,上市后总分红已经达到53.56亿元,可以说飞科把从市场拿的都加倍还了回去。

之所以能做到这样,在于飞科电器本身并不缺钱,而且现金流一直不错。

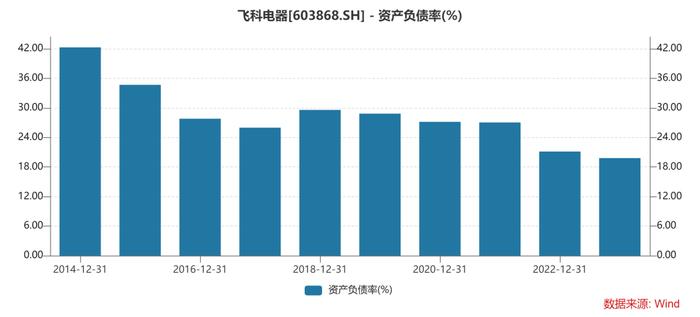

截至2023年,飞科电器货币资金为5.25亿元,交易性金融资产为13.22亿元,没有任何长短期借款,存货同比下降27.52%至4.73亿元,资产负债率也自2018年起逐年降低至19.80%。

可以说现在飞科电器的资产负债表十分清爽健康。

现金流方面,飞科电器自2016年上市以来经营活动产生的现金流量净额持续为正,2023年经营活动产生的现金流量净额为13.11亿元,亦是十分良好。

既然不缺钱,现金流又好,为什么要融资呢?真的是为了变相减持?

需要注意的是,在此之前,飞科电器既没有再融资,实控人也没有减持过股份。

一般股权再融资的情况可能有几种。

1、极度缺钱。但凡给它一个机会,稍微有点行情,有点热度,就要减持或者增发。比如房地产公司,形势所迫,能有一点机会就抓住一点。

2、有点缺钱。这种情况是普遍情况,觉得钱多多益善,但是并不着急,大多会等到一个比较不错的价格再进行增发比较划算。

3、带朋友赚钱。这种融资基本不太缺钱,并且对于融资时机的选择上大多不是在高位,反而会选在低位。为了给亲朋好友一些机会赚点钱,即使不赚股价也能赚点分红,给个面子交个朋友之类的。

如果综合飞科电器的情况,那么更倾向于第三种。不缺钱,但是却低位融资。目前飞科的估值为20倍PE左右,是上市以来的历史估值低位。

用历史低位的估值去定向增发引入新股东,来稀释自己的股权,相信没有一个人会这么傻,除非有更为重要的东西或者原因。

二、打开天花板

当然,我们还要关注飞科电器难道是在走下坡路了吗?如果不是,所谓的“融资变相减持”之说就更是没有必要了。

飞科电器是一家主要经营电动剃须刀、电吹风等个护家电产品的小家电公司。目前是国内的剃须刀龙头企业。

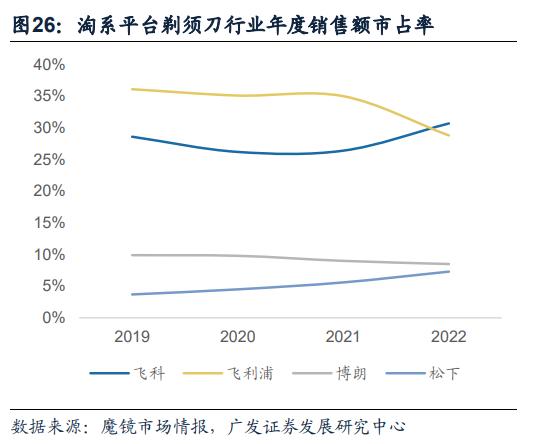

根据魔镜情报数据,2022年飞科剃须刀在淘系平台销售额份额为31%,超越飞利浦29%的市占率,在中低端市场更是以绝对优势领先第二名。

不过传统的剃须刀市场基本已经饱和,从销量上飞科剃须刀已经下滑,整体市场的渗透率也基本差不多了。

从营收上看,由于品牌老化/需求饱和/疫情和原材料冲击等原因,2019-2020飞科电器确实遇到了困境,此后,公司积极求变,主要通过推动品牌升级和渠道改革,目前改革效果已初步显现。如今已经重回增长。

飞科是怎么做的呢?

过去的飞科主打一个“高性价比”和“经济耐用”,当行业发展到头了就需要求变,否则自己也就到头了。

飞科先是调整了一下品牌打法,把飞科品牌往高端上做,围绕“时尚、简约、科技”的产品设计理念,搭建多维产品创新矩阵,将产品创新年轻化、时尚化、高端化。

2020 年推出小星球产品,外观上具有明显突破;2021 年 10 月推出爆款产品“小飞碟”成为剃须刀市场现象级的产品;2022 年公司推出旗舰产品 FS988,将价格带提升至 499 元的水准。

“小飞碟”的成功打造,起到了多个作用。

1、带动公司产品结构升级和品牌升级。

小飞碟把价格带成功往上推,并分割了高端和低端产品。原来的飞科品牌就顺势向上走,做品牌升级,打进高端市场。

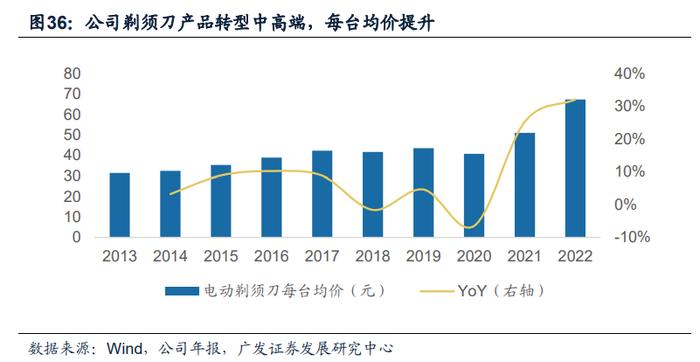

21年-22年飞科中高端剃须刀新品销售占比分别为20.3%、45.2%,提升幅度显著。产品结构升级提升了整体剃须刀产品销售均价,2020-2022 年三年疫情期间,飞科剃须刀成功推动品牌高端化转型进程,出厂价从 41 元提升到 67 元。

2020 年前飞科电动剃须刀产品均价在 85-90 元浮动,低于行业平均。根据魔镜市场情报,2020-2022 年公司电动剃须刀产品均价分别为 92.9/128.8/164.3 元,均价提高趋势显著,与行业均价差距逐步缩小。要知道另一个剃须刀龙头品牌飞利浦的均价则达到344元。

2、“小飞碟”式的便携式剃须刀推动了新的应用场景,在家以外的地方,方便携带。算是在旧的剃须刀市场额外又打开了一个便携式市场。

从奥维统计来看,剃须刀便携式销量渗透率 25%-30%,销售额渗透率 20%,市场潜力空间仍未充分挖掘。招商证券预计2025年渗透率可以提升至35%。

同时飞科还孵化一个博锐品牌承接原来的低端市场。

根据飞科年报,博锐 2023 年度实现营业收入 8.69 亿元,同比增加 115.48%,承接能力不错。

也就是说飞科在保住低端市场的同时,打开了高端市场和便携式剃须刀的市场。

其次,是对于渠道的重新整理。

在 2018-2020 年,公司撤销了原有的批发渠道,对分销渠道整合和优化,根除了原有的窜货现象。此外,公司大力推进线上自营电商业务。经销商数量持续减少,直销收入大幅提升。

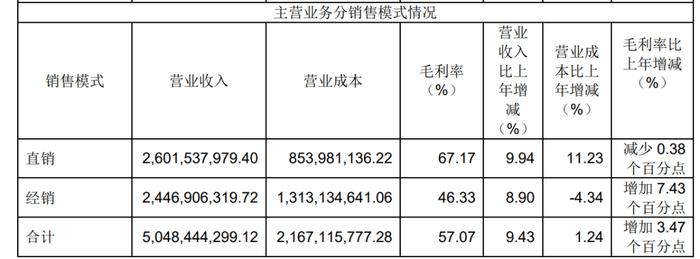

2020年飞科直销收入占比只有14.5%,如今占比已经超过50%。

直销占比的提升带动了飞科整体毛利率水平的上行,拉动毛利率从 2020 年以前 40%提升至目前 57%+。

此外,飞科布局高速吹风机和电动牙刷,符合自己个护品牌的定位,同时给自己带来新的增量。

2023年7月,飞科发布新品“银河星环”FH6371高速电吹风,正式进军高速电吹风行业。从参数上分析,飞科产品与行业主流品牌不相上下,但飞科具有价格优势,轻量化、便携属性突出。

根据AVC数据,23H1高速电吹风线上销额18.1亿元,同比增长37%;线上销量231.2万台,同比增长134%,行业呈现快速扩张态势。而根据奥维统计,2023 年高速吹风机销量渗透率仅 25%,预估 2026 年销量渗透率突破 60%,整体行业规模有望扩容至 70 亿,2022-2026 年 CAGR 为 23%。是吹风机市场的质量替代的主线。

飞科电动牙刷方面,2022年在天猫平台的市场份额已由2021 年的 1%提升至 4%。市场份额仍有较大提升空间。

从行业角度来说,电动牙刷的渗透率还比较低。

我国电动牙刷渗透率已由2015年的3%提升至2023年的8%,但对比全球其他国家来看,美国、日本和西班牙的电动牙刷渗透率已经达到了 42%/40%/30%,飞科的高速吹风机和电动牙刷用的都是曾经剃须刀高性价比抢占市场的策略,可能更加得心应手。

一番操作下来,飞科整体的空间也就打开了。

三、结语

飞科大概率还会保持一如继往的高分红,从经营上也是有机会保持稳定增长。

以过去飞科对股东的回报,其实不必过分在意实控人拿的太多,相反,利益深度绑定,小股东跟着喝汤也是不错的。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有