界面新闻记者 | 张晓云

近日,知情人士向界面新闻透露,东莞信托某产品底层抵押的土地被政府部门认定为闲置土地,目前正处于公示期。这意味着,该闲置土地或即将被收回。

据界面新闻了解,东莞信托与此土地和背后公司相关的信托产品或有两只。

一是全名为“东莞信托·鼎信-佳兆业桃源建设集合资金信托计划”(下称东莞鼎信佳兆业信托),存续规模5.35亿元,成立于2020年12月18日,期限2年期。该产品在2022年12月后逾期后展期至今。

二是全名为“东莞信托·恒信-佳兆业桃源建设集合资金信托计划”(下称东莞恒信佳兆业信托)。产品资料显示,募集规模不超过4.65亿,期限为12个月。产品是否逾期情况未知,但界面新闻拿到的募集材料中使用的相关财务数据为截至2019年9月的数据,因此可推断募集时间在2019年末或2020年初。

值得注意的是,东莞鼎信佳兆业信托的交易结构较为特殊,“绕道”金交所投资佳兆业集团旗下项目,将实质为地产类的信托改头换面为投资类信托,相当于打了一个“擦边球”,既规避了房地产“三道红线”的融资监管要求,又规避了监管对于信托机构融资类信托的监管。

抵押土地被公示闲置

界面新闻在深圳大鹏新区的政府官网找到了这则大鹏新区城市更新和土地整备局综合科发布的公示消息,发布日期为4月11日。

根据闲置土地处置办法规定,闲置原因由政府调查后,向社会予以公示,公示时间30天。因此,按照相关规定,这块土地仍处于公示期。

该闲置土地公示称,G17102-0254宗地,位于大鹏新区南澳街道水头沙社区,于2013年2月15日签订了《土地使用权出让合同书》【深地合字(2012)3015号】,用地单位为深圳市南澳大酒店有限公司,土地面积25965.86平方米、土地用途为旅馆业用地。我局依法认定上述宗地为闲置土地,2024年4月9日向用地单位核发了《闲置土地认定书》,目前正按照《闲置土地处置办法》(国土资源部第53号令)的有关规定进行处置。

知情人士向界面新闻透露,这块土地正是东莞信托相关信托产品穿透后的抵押担保土地。

前述两只信托产品均有佳兆业集团提供担保、土地抵押、股权质押等风控措施。

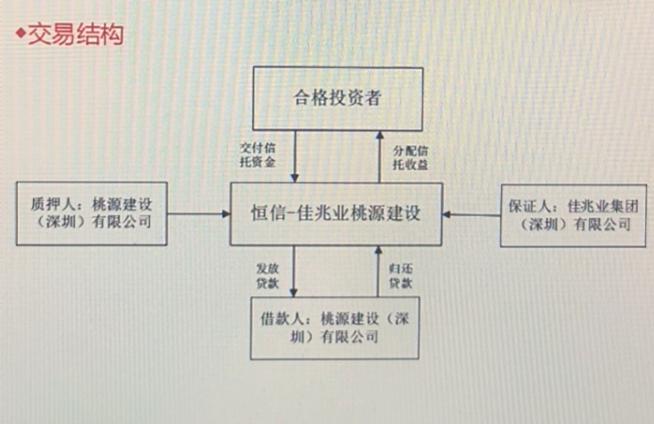

一是保证担保,佳兆业集团(深圳)有限公司提供连带责任保证担保。

二是抵押担保,深圳市南澳大酒店有限公司提供其持有的一处位于深圳市大鹏新区的国有用地使用权作抵押担保。

三是质押担保桃源建设(深圳)有限公司提供其持有的深圳市南澳大酒店有限公司100%股权作质押担保。

知情人士向界面新闻表示,第二项抵押担保的土地就是前述深圳大鹏新区公示的土地。

界面新闻检索相关新闻发现,该土地与大鹏新区南澳大酒店城市更新项目相关。

据深圳新闻网相关报道,2020年6月,大鹏新区南澳大酒店城市更新项目开工仪式在大鹏新区南澳办事处举行。

据相关新闻稿,南澳大酒店城市更新项目位于南澳办事处水头沙社区,建设用地面积25965.86平方米,规定建筑面积51930平方米,其中公共配套设施120平方米。该项目地块在改造前有建于上世纪80年代的工业厂房、酒店等建筑,且建筑存在结构老化、配套设施缺乏以及土地开发强度低等问题,难以适应现代化经济发展和城市发展要求,亟需进行更新改造。

据佳兆业城市更新集团披露,该项目建成后将引入著名国际酒店品牌美高梅美荟,打造成为大鹏新区又一处国际五星文旅型度假酒店——深圳佳兆业美高梅美荟酒店,并预计2024年投入运营。

如今看来,深圳佳兆业美高梅美荟酒店没有建起来,连土地也即将被收回。

产品交易结构打“擦边球”

据界面新闻了解,东莞信托与深圳市南澳大酒店有限公司、佳兆业集团相关联的信托产品有两只,一是东莞鼎信佳兆业信托,存续规模5.35亿元,成立于2020年12月18日,期限2年期。该产品在2022年12月后逾期后展期至今。

二是东莞恒信佳兆业信托,产品资料显示,募集规模不超过4.65亿,期限为12个月。产品是否逾期情况未知,但界面新闻拿到的募集材料中使用的桃源建设财务数据为截至2019年9月的数据,因此可推断募集时间在2019年末或2020年初。

总体来看,东莞鼎信佳兆业信托和东莞恒信佳兆业信托的募集资金去向都是桃源建设(深圳)有限公司(下称“桃源建设”),但在产品设计上有很大差别。

具体来看,东莞恒信佳兆业信托直接用于向桃源建设发放贷款,由佳兆业集团提供担保、土地抵押、股权质押等风控措施,包括佳兆业集团(深圳)有限公司提供连带责任保证担保,佳兆业控股子公司桃源建设提供质押,另有一块土地深圳南澳国有土地使用权抵押。该产品的风险评级竟然为R2(稳健型)。

但值得注意的是,东莞鼎信佳兆业信托的交易结构较为特殊,“绕道”金交所投资佳兆业集团旗下项目,将实质为地产类的信托改头换面为投资类信托,相当于打了一个“擦边球”,既规避了房地产“三道红线”的融资监管要求,又规避了监管对于信托机构融资类信托的监管。

该信托的信托资金用于认购桃源建设(深圳)有限公司(下称“桃源建设”或 “发行人”)在金融资产交易所(“金交所”)发行的定向交易产品、定向融资计划、私募债券或其他非公开定向债权投资工具等。即由东莞信托发行集合信托计划,募集资金去认购金交所发行的定融产品。

中国信托登记有限责任公司网站备案信息显示,该产品类型为投资类,投资方向为住宿和餐饮业。

近年来,在严监管环境下,不少信托公司绕道金交所,设计出了这类“非非非标转非标”产品。这属于颇具民间特色的金融术语。

2013年,原银监会发布《关于规范商业银行理财业务投资运作有关问题的通知》,使用了“列举法”,将信贷资产、信托贷款等8项资产列举为非标。

所谓非非标,是指在原银保监认定的非交易所的特定场所挂牌的产品,这些产品不被认定为非标,因此,银行可以不受到非标投资额度的限制。基于此,既不属于标债资产也没被明确列举为非标的资产种类,就变成了边界模糊的“非非标”。

但是,这个“非非标”的前提是金融资产,而金交所产品实际属于灰色产品,游离在任何持牌机构发行的金融产品外,可以说是活跃于监管真空地带的游击队。

从已有判例来看,不少法院将金交所产品的合同关系定位为民间借贷纠纷,不属于非标,也不属于非非标。因此,业内人士将金交所产品定义为“非非非标”。

因此,东莞信托的这个产品设计被称为“非非非标转非标”。

2022年12月,东莞鼎信佳兆业信托被爆逾期。有投资人表示,东莞信托在2022年1月份发出的管理报告当中就已经提到佳兆业资金紧张,未能按期付息。中间4月、7月、10月也发过多次项目管理报告,均未提出具体如何化解项目危机的方案。

当风险发生后,信托公司是否有做好相应的风控措施?

来看相关产品涉及的三家公司。天眼查APP显示,桃源建设(深圳)有限公司共有7起司法案件,无一原告方为东莞信托。其中,有一位王姓投资投资者起诉了东莞信托和桃源建设(深圳)有限公司,案由为信托纠纷。投资者王某先后两次起诉,第一次为2023年3月,后撤诉处理,第二次为2023年7月,经过一次开庭公告后未有下文。但东莞信托作为金交所产品认购方或者是信托放款方,并未发起诉讼。

天眼查APP显示,桃源建设(深圳)有限公司持有的深圳市南澳大酒店有限公司股权已被深圳市龙岗区人民法院冻结,冻结期限为2024年2月23日至2027年2月22日。自2024年4月1日起,深圳市南澳大酒店有限公司因一起工程纠纷案被采取限制消费措施。换句话说,这个股权冻结也被人捷足先登,东莞信托就算申请冻结,也排在后面。

加上此次抵押土地被公示闲置,整个产品的风控措施仅剩佳兆业集团(深圳)有限公司提供的连带责任保证担保。但佳兆业集团更是诉讼缠身。

天眼查APP显示,4月22日,佳兆业集团(深圳)有限公司、北京佳兆业投资咨询有限公司、怀来佳泓房地产开发有限公司等新增一则被执行人信息,执行标的1.32亿余元,涉及金融借款合同纠纷案件,执行法院为浙江省杭州市中级人民法院。风险信息显示,佳兆业集团(深圳)有限公司现存140余条被执行人信息,被执行总金额超256亿元,此外该公司还存在多条限制消费令、失信被执行人(老赖)和终本案件信息。

去年前10月亏损5.64亿元

东莞信托在业内素来以“小而美”而著称,无论是注册资本规模还是资产管理规模,东莞信托都位于行业尾部。

2022年,东莞信托获原股东同比例增资,合计增资10亿元。增资完成后,东莞信托的注册资本由14.5亿元变更为16.5619亿元。

但东莞信托的业绩却逐渐不尽如人意。此前曾踩雷武汉金凰假黄金案,涉案金额超过30亿元,相关案件至今未有进展。

年报数据显示,2018-2020年,东莞信托净利润逐年增长,均超亿元,东莞信托2020年净利润达5.16亿元。而2021年、2022年,东莞信托营收、净利润均出现大幅下降。2021年,东莞信托实现营收7.44 亿元、净利润0.77亿元,分别同比下降35.93%、85.09%;2022年,东莞信托实现营收3.24亿元、净利润0.32亿元,分别同比下降56.35%、58.49%。

近期,东莞信托2023年业绩因股东披露股权转让公告而浮出水面,前10月亏损5.64亿元。

4月12日,东莞控股(000828.SZ)发布公告称,其所持有的东莞信托22.21%股权,最终以14.28亿元价格,转让至东莞市路桥投资建设有限公司(下称东莞路桥公司)。上述变更完成后,东莞信托母公司东莞金融控股集团有限公司(简称:东莞金控)仍持有77.79%股权,为其第一大股东。

公告披露数据,2023年1-10月份,东莞信托营收-6.33亿元,净利润-5.64亿元。其中,手续费及佣金净收入仅为2.09亿元,公允价值变动产生损失9.64亿元。

信托抵押土地被认定闲置事件频发

事实上,地产类信托抵押物因长期闲置存在被政府收回的风险不仅东莞信托这一例。

此前宝能太原27宗地处置风波中,重庆信托和山东信托的相关信托投资者是在资产拍卖中遭遇了暂缓处置。

据第一财经报道,2023年6月,山东信托青山20号涉及的两批建设净地,由济南中院于京东法拍平台上架,一共包括14宗土地,首拍时间定在7月20日。但第一财经记者7月13日发现,由济南中院上架的14宗地块,同日已在京东法拍平台下架。

据了解,2023年7月11日,山东信托向受益人公告称,正协同信托产品的代销方平安银行,与太原市有关部门案外协商太原宝能城项目有关事宜,所以暂缓了该 14宗地块的法拍。

投资者表示,7月9日,山东信托及平安银行、重庆信托,在山西太原参加了由太原市规划与自然资源局等主要人员出席的“听证会”。会后山东信托向其反馈称,太原市小店区拟以该土地两年未开发为由,开出空置函,并收回上述地块。

会后,晋阳1号、青山20号的投资者,以书面形式发出异议函。记者获得的异议函内容显示,如果太原市小店区政府收回信托受益人持有的土地使用权,会直接导致数千名投资者失去抵押物。但向有关部门发出异议函后,济南中院还是下架了准备拍卖的土地。

此外,据界面新闻了解,已经逾期一年多的外贸信托-富荣197号融创成都文旅城集合资金信托计划近期也发生了类似的事情。

外贸信托-富荣197号发布公告称,信托计划项下抵押物两年以上未动工建设,存在因闲置而被收回的风险。

公告称,近日,都江堰市规划和自然资源局来函告知,成都融创文旅城项目中10宗土地涉及已超过土地出让合同约定的动工日期两年以上未动工建设,涉嫌构成土地闲置,其将展开闲置土地调查工作,若调查结果为企业自身原因造成土地闲置,将严格按照《闲置土地处理办法》有关规定依法依规进行处置。经核查,来函所述10宗土地,有6宗为本信托计划项下抵押物,存在因闲置而被收回的风险。收到相关信息后,受托人第一时间与借款人沟通,要求其采取有效措施。

据了解,外贸信托-富荣197号成立于2020年12月31日,期限分为13个月、18个月、24个月,300万起,业绩比较基准6%-6.4%/年,规模合计16亿元,信托资金用于向成都融创文旅投资有限公司发放信托贷款。该信托计划已于2022年12月31日逾期。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有