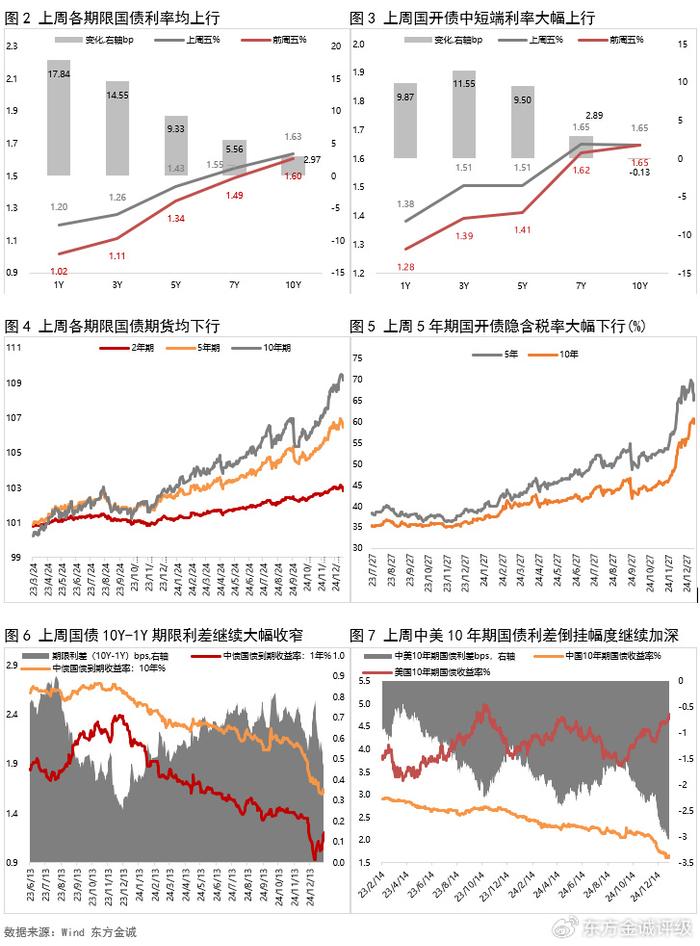

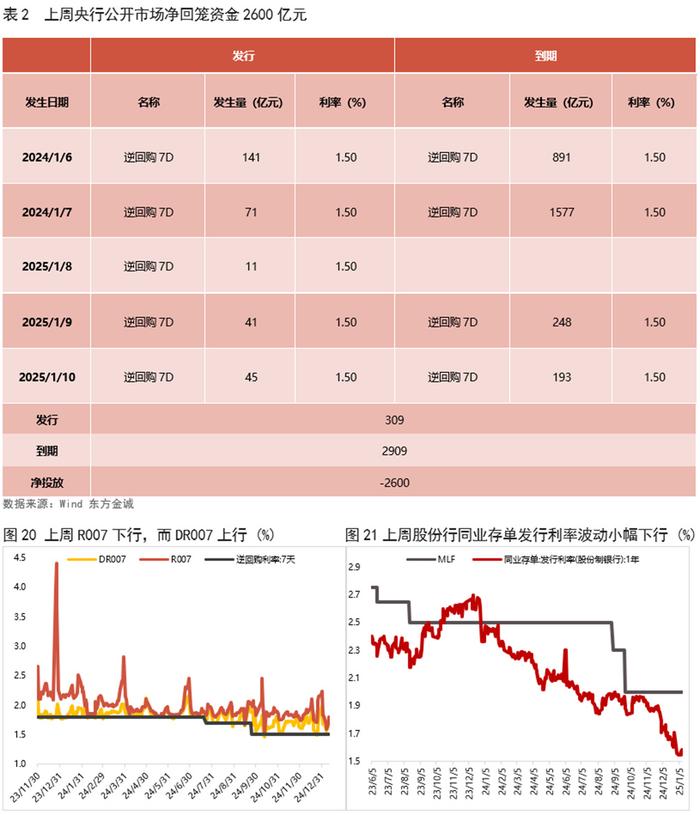

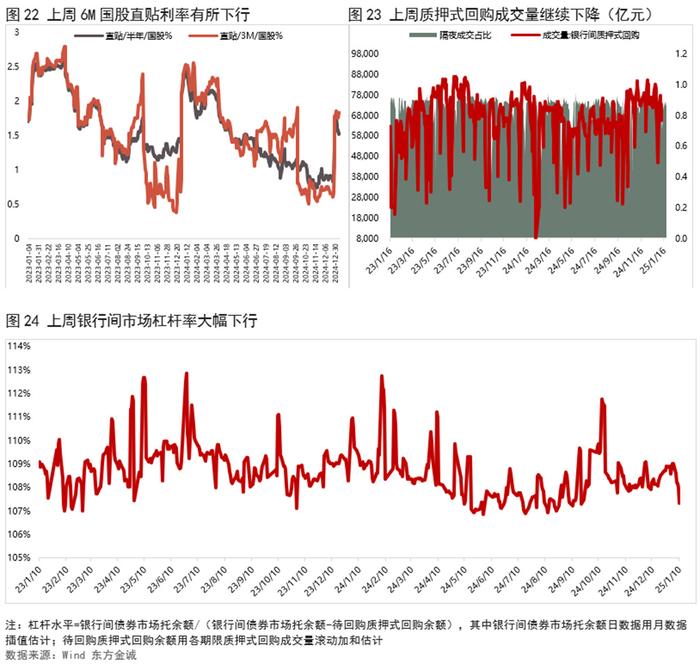

上周债市明显调整,收益率曲线平坦化上移。上周(1月6日当周),尽管在货币政策“适度宽松”基调下,市场对降息降准的预期仍在,但受近期人民币汇率贬值压力加大、监管约谈机构传闻、资金面收紧以及央行公告暂缓购入国债操作等利空因素扰动,债市明显调整,长债收益率波动上行。短端利率方面,随着央行有意回笼流动性,上周资金面逐渐收紧,带动短端收益率上行,且上行幅度大幅超过长债,收益率曲线平坦化上移。

本周债市料偏弱震荡。上周五央行公告阶段性暂停开展公开市场国债买入操作,或有以下三个原因:一是1月政府债券并未大规模供给,加之公告提及“近期政府债券市场持续供不应求”,央行买入国债的必要性有所下降;二是央行暂停购买国债可稳定债市收益率,加强对收益率曲线的引导;三是央行可换用降准等其他方式向市场投入流动性。

本周(1月13日当周),央行阶段性暂停买入国债对债市短端利率造成的利空影响更大,加之1月为缴税大月且本周适逢税期缴款,春节临近现金需求上升,以及央行近期强调“稳汇率,防空转”,本周资金面料将呈现紧平衡状态,预计债市短端利率调整仍将延续,并给长端带来利空扰动。从基本面来看,本周将发布12月金融、宏观数据,从高频数据表现看,12月底票据利率持续上行,金融数据或好于预期。此外,美国12月非农就业数据大幅超出预期,打压美联储降息预期,或影响国内货币宽松预期。总体上看,尽管年初配置盘仍欠配,每逢调整即买机策略仍有效,但近期利空因素有所增加,本周债市料将偏弱震荡。

一、上周市场回顾

1.1 二级市场

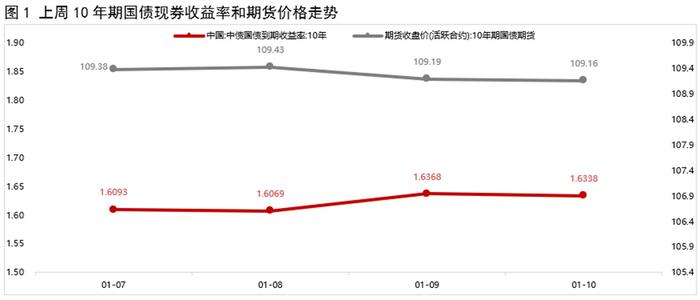

上周债市明显调整,长债收益率有所上行。全周看,10年期国债期货主力合约累计下跌0.21%;上周五10年期国债收益率较前一周五上行2.97bp,1年期国债收益率较前一周五大幅上行17.84bp,期限利差继续收窄。

1月6日:周一,早盘金融时报连续发文表示“央行明确释放稳汇率信号”,债市因此有所回调,但随后因央行最新例会强调择机降准降息,加之股市下跌,支撑多头情绪,长债有所回暖。全天看,银行间主要利率债收益率多数上行,但其中10年期国债收益率下行0.75bp;国债期货各期限主力合约收盘涨跌不一,其中,10年期主力合约涨0.07%。

1月7日:周二,近期人民币汇率贬值压力凸显,令市场宽松预期有所减弱,加之受有关监管约谈和指导力度加大的传闻影响,止盈盘涌现,债市整体回调。当日银行间主要利率债收益率普遍上行,10年期国债收益率上行1.27bp;国债期货各期限主力合约全线下跌,10年期主力合约跌0.05%。

1月8日:周三,国家发改委召开发布会,时隔三个月重提固本培元,且没有提及任何超预期的刺激政策,股市随之下跌,提振债市情绪,而受资金面边际收敛以及基金大规模赎回影响,短债有所走弱。全天看,银行间主要利率债收益率有所分化,中短端下行而长端上行,其中,10年期国债收益率微幅下行0.24bp;国债期货各期限主力合约收盘涨跌不一,其中,10年期主力合约涨0.09%。

1月9日:周四,受监管约谈机构以及指导债券交易传闻等利空因素影响,债市整体调整,其中短债还受资金面继续收敛影响而明显走弱。当日银行间主要利率债收益率普遍上行,10年期国债收益率上行2.99bp;国债期货各期限主力合约收盘全线收跌,10年期主力合约跌0.22%。

1月10日:周五,央行意外公告暂停开展公开市场国债买入操作,债市延续调整,但每逢调整即买机,加之年初配置盘仍欠配,债市一度走强,不过尾盘受资金面持续收紧影响,债市又有所回调。全天看,银行间主要利率债收益率多数上行,其中,10年期国债收益率下行0.30bp;国债期货各期限主力合约收盘多数下跌,其中,10年期主力合约跌0.04%。

1.2 一级市场

上周共发行利率债26只,环比增加15只,发行量5303亿,环比增加4350亿,净融资额1642亿,环比增加1006亿。分券种看,上周国债发行量、净融资额环比增加;政金债发行量环比增加,净融资额则环比增加,而上周无地方债发行。

上周利率债认购需求整体尚可:共发行5只国债,平均认购倍数为2.61倍;共发行21只政金债,平均认购倍数为3.30倍。(上周利率债发行情况详见附表1-2)

二、上周重要事件

12月CPI同比低位下行,PPI同比降幅收窄。1月9日,国家统计局公布的数据显示,2024年12月,CPI同比为0.1%,涨幅较上月回落0.1个百分点;PPI同比下降2.3%,降幅较上月收窄0.2个百分点。

12月CPI同比涨幅较上个月放缓0.1个百分点至0.1%,符合市场预期,主要受当月蔬菜、水果和猪肉价格下跌,加之上年同期价格基数偏高影响。PPI方面,12月PPI环比转跌,主要源于煤炭价格快速下跌,钢铁、有色金属等工业品价格上涨动能减弱,以及受终端消费偏弱影响,耐用消费品价格转跌。往后看,伴随着上年同期价格基数下行,以及稳增长政策力度进一步加大,2025年1月PPI同比降幅有望收窄,CPI同比则将在春节错期效应下有所回升。

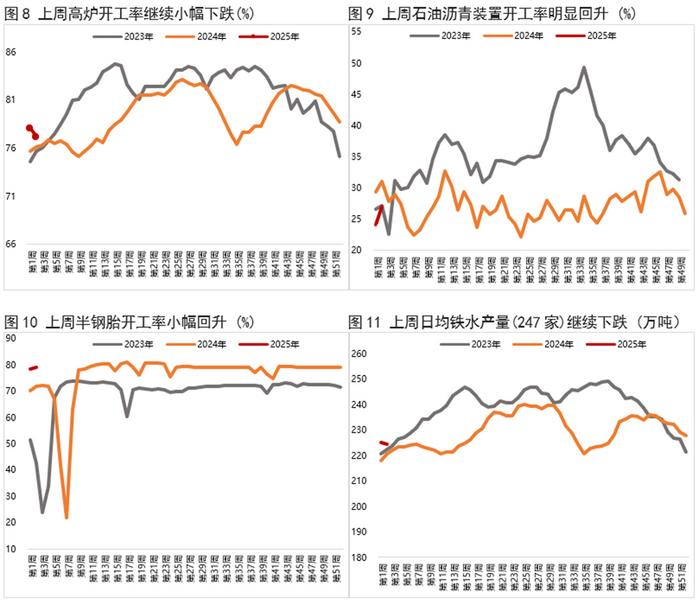

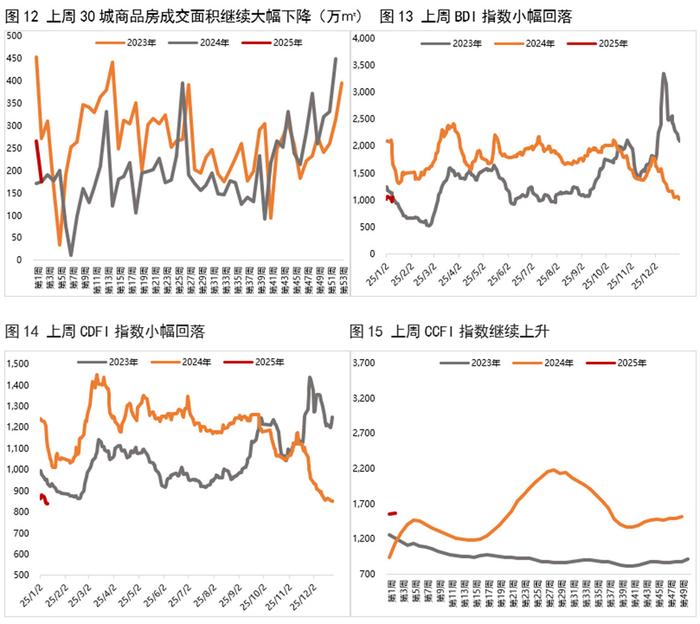

三、实体经济观察

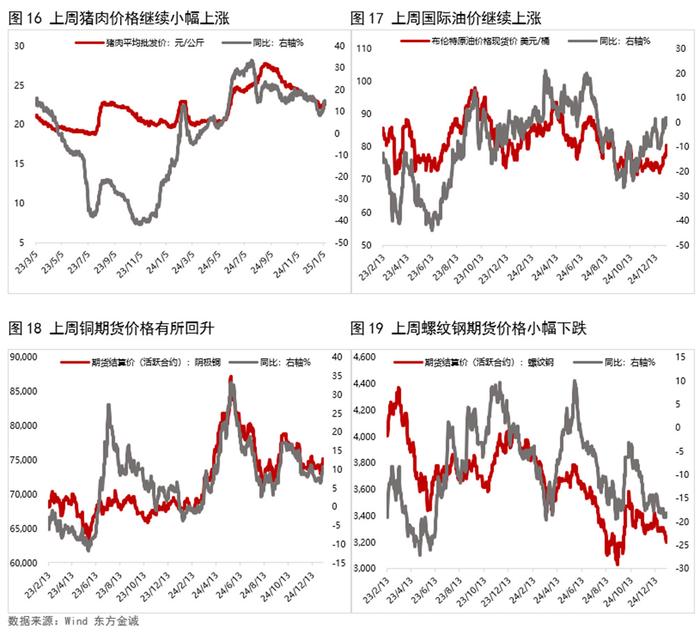

上周生产端高频数据涨跌不一,其中,石油沥青装置开工率、半胎钢开工率有所回升,而高炉开工率、日均铁水产量继续下滑。从需求端来看,上周BDI指数有所回落,出口集装箱运价指数CCFI则继续上升;上周30大中城市商品房销售面积继续大幅下降。物价方面,上周猪肉价格继续小幅上涨,大宗商品价格也多数上涨,其中,铜价、原油价格均上涨,而螺纹钢价格小幅下跌。

四、上周流动性观察

五、附表

本文作者 | 研究发展部 瞿瑞 冯琳

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有