中国港澳台市场 ,向来是中国游戏厂商进军海外的第一站。

2023年以来,广州厂商在中国港台市场表现如何?

哪些品类最受欢迎?哪些公司走在了前面?

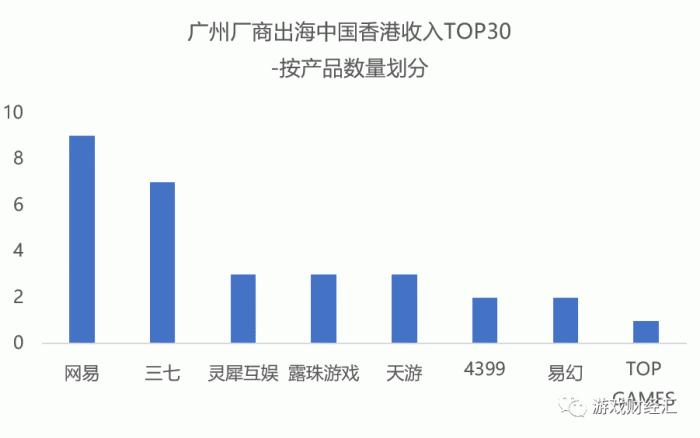

1、产品数量:网易、三七包揽半数产品

游戏财经汇统计了今年以来(截至4月17日)广州游戏厂商出海中国香港收入排名前30的产品,30款产品来自8家广州厂商。

从产品数量来看,网易和三七互娱是广州游戏厂商出海中国香港的主力军,两大厂商合计包揽超半数的产品,灵犀互娱、露珠游戏和天游各有3款产品入围。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图网易入围产品数量最多,但半数以上都是老产品(2019年及以前上线),且老产品整体表现好于新品。这从侧面说明网易产品长线运营能力较强,公司过去几年都在“吃老本”。

相比之下,三七、灵犀互娱、露珠游戏入围产品相对较新,均为2020年以后上线的产品。这也说明上述厂商近两年进步较快。

2、产品金额:收入高度集中,灵犀互娱占据“半壁江山”

从产品收入来看,广州厂商出海中国香港收入高度集中,灵犀互娱、三七互娱、网易三家大厂合计贡献近8成收入,其中灵犀互娱收入占据“半壁江山”。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图灵犀互娱近两年异军突起,目前已成为广州厂商出海中国香港的领头羊。

灵犀互娱尽管入围产品数量不多,但两大扛把子《三国志·战略版》、《三国志幻想大陆》包揽收入榜TOP2。

三七互娱收入较为集中,接近半数收入来自单一产品《末日喧嚣》,网易收入相对分散,《明日之后》收入最高,占比约28%。

3、上线时间:新品淘汰较快,4成产品上线时间不足一年半

从上线时间来看,广州厂商出海中国香港的产品中,2022年以来上线的产品占比超4成。这也从侧面说明中国香港手游市场较为活跃,每年市场上都会涌现出大量新品,市场竞争较为激烈。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图通过上图不难发现,灵犀互娱、三七、露珠游戏近两年飞速发展,目前已经成为广州厂商出海中国香港市场的重要力量。

此外,网易老游戏的基本盘较为稳固——《明日之后》《第五人格》《阴阳师》等2018年及以前上线的产品在市场中仍占据一席之地,流水依然可观。

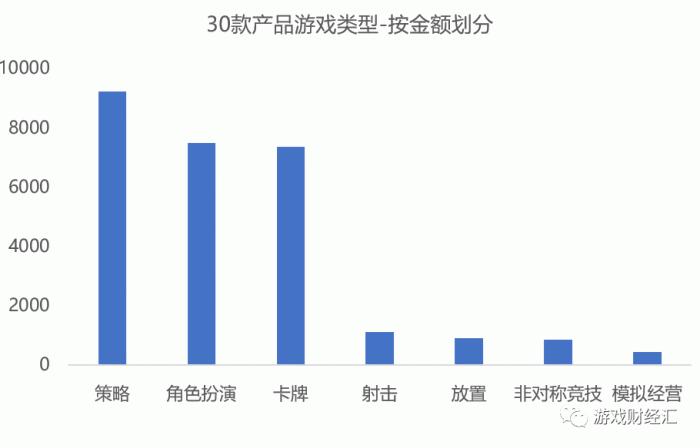

4、游戏类型:策略类最吸金,角色扮演数量最多

从数量来看,广州厂商出海中国香港最擅长的游戏品类是角色扮演(包括MMORPG/ARPG/卡牌RPG/回合制/回合制RPG),角色扮演类游戏占比过半,其次是卡牌和策略。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图这与中国香港移动游戏市场的大盘情况基本相同。公开资料显示,香港游戏玩家比较喜欢欧美风,偏爱RPG和策略类游戏。

从收入来看,广州厂商出海中国香港流水表现最好的游戏品类是策略,角色扮演和卡牌略逊之,三大品类收入占比近90%。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图角色扮演类入围产品数量最多,但总收入不及策略。

策略类游戏超过角色扮演类跃居第一,主要由于存在《三国志·战略版》和《末日喧嚣》两大产品,卡牌类收入居前主要归功于《三国志幻想大陆》,该产品收入仅次于《三国志·战略版》。

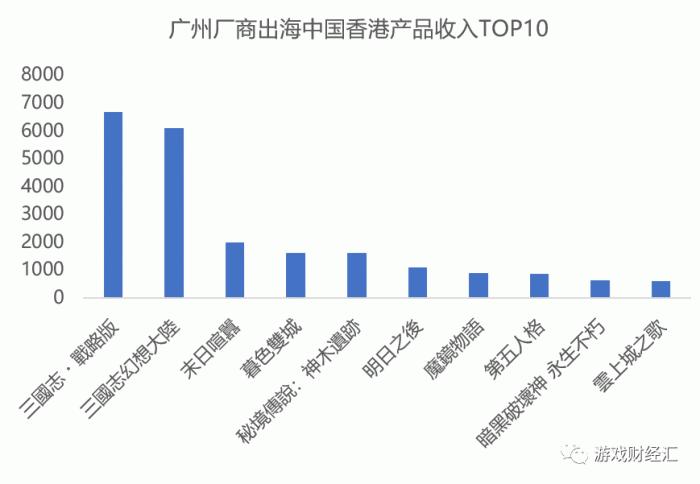

5、收入TOP10:灵犀互娱包揽TOP2,露珠旗下新游表现强劲

广州厂商出海中国香港产品收入TOP10来自6家厂商。其中,网易占3席,灵犀互娱和三七各占2席,露珠、天游、4399各占1席。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图值得关注的是,灵犀互娱旗下两款产品包揽收入榜TOP2。两款产品收入可谓一骑绝尘,碾压其他产品。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图从上线时间来看,TOP10半数产品上线时间在一年之内,也就是说产品尚处于上线红利期。

其中,露珠游戏发行的新游《暮色双城》上线只有一个多月,跻身收入榜第四名。这一成绩好于同期上线的新游《代号:鸢》(灵犀互娱)和《王牌竞速》(网易)。

《暮色双城》是露珠游戏在中国香港地区打造的第三个爆款。露珠游戏沿袭了此前的营销策略——代言人营销,《暮色双城》邀请了中国台湾明星陈意涵代言。

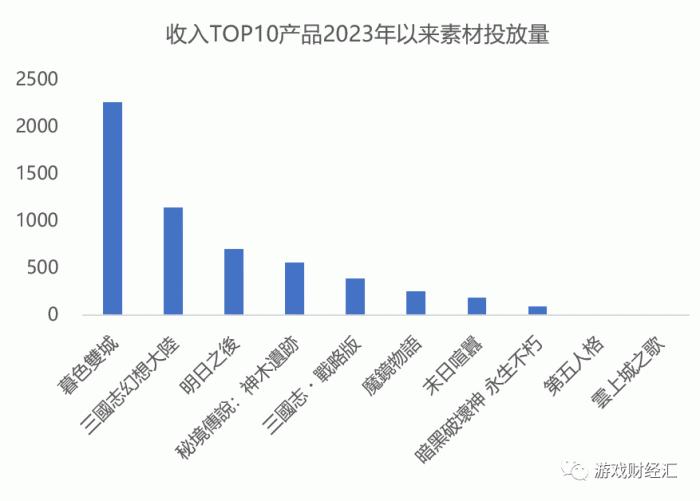

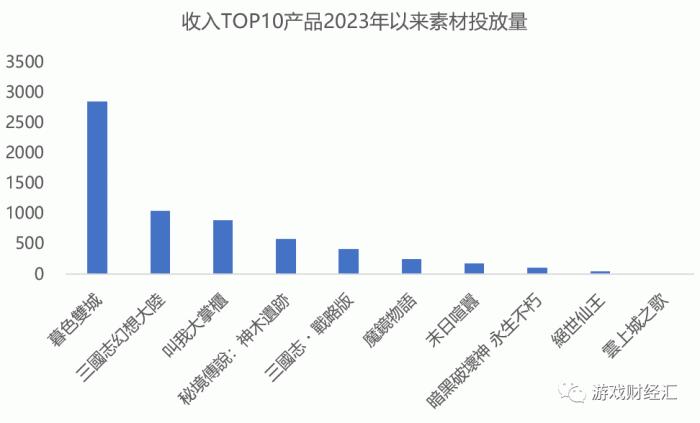

6、投放素材量:除了个别新游,整体投放量偏低

从投放素材数来看,广州厂商出海中国香港收入榜TOP10整体投放量偏低。

除了刚上线的《暮色双城》以及去年10月上线的《三国志幻想大陆》,其余产品投放量较低,部分老产品今年以来甚至几乎没有买量。

究其原因,游戏财经汇认为,大部分产品在中国香港地区更倾向于采用明星代言、品牌联动等营销方式。其中,代言人营销也是目前在港澳台地区发行产品最适用的营销方式。

来源:DataEye数据;游戏财经汇制图,注:统计时间截至4月19日

来源:DataEye数据;游戏财经汇制图,注:统计时间截至4月19日如果单看投放素材量,《暮色双城》和《三国志幻想大陆》依然是广州厂商今年以来在中国香港投放素材量最多的两款游戏。

来源:DataEye数据;游戏财经汇制图,注:统计时间截至4月19日

来源:DataEye数据;游戏财经汇制图,注:统计时间截至4月19日《暮色双城》上线以来流水表现出色,除了归功于明星代言,也跟其持续买量不无关系。

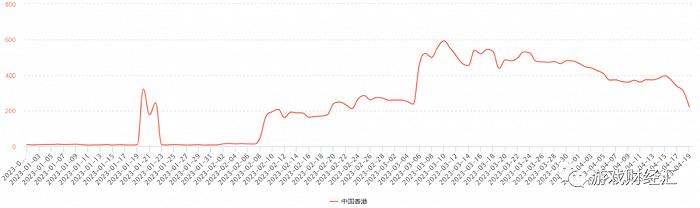

根据DataEye数据,《暮色双城》自3月7日上线后持续投放,日均投放素材数超400组。

图:《暮色双城》今年以来在中国香港地区投放趋势;来源:DataEye数据

图:《暮色双城》今年以来在中国香港地区投放趋势;来源:DataEye数据1、产品数量:网易、三七包揽半数产品

游戏财经汇统计了今年以来(截至4月17日)广州游戏厂商出海中国台湾收入排名前30的产品,30款产品来自9家广州厂商。跟出海中国香港相比,入围厂商多了星辉娱乐。

从产品数量来看,网易和三七互娱是广州厂商出海中国台湾的主力军,两大厂商合计包揽半数产品,天游、露珠游戏两家新生代公司表现出众,分别有4款和3款产品入围。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图不难发现,广州厂商在中国香港和中国台湾市场的出海格局较为接近,主要由于两地文化相似,玩家口味也接近。

2、产品金额:灵犀互娱贡献约3成收入,露珠、天游赶超4399

从产品收入来看,广州厂商出海中国台湾收入同样高度集中化,但集中度低于中国香港。灵犀互娱、三七互娱、网易三家大厂合计贡献超6成收入,其中灵犀互娱一家贡献约3成收入。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图灵犀互娱依然是广州厂商出海中国台湾的“排头兵”,两款明星产品《三国志·战略版》、《三国志幻想大陆》继续包揽收入榜TOP2。

露珠游戏和广州天游今年以来在中国台湾地区表现出色,核心产品收入赶超4399。

从收入总量来看,中国台湾手游市场体量更大。广州厂商出海中国台湾收入TOP30是中国香港的1.5倍左右。

2、上线时间:4成在2022年之后上线

从上线时间来看,广州厂商出海中国台湾的产品中,2022年以来上线的产品占比约4成。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图近两年,网易、灵犀互娱、露珠游戏旗下新游表现出色,此外网易老游戏基本盘地位非常稳固。

网易旗下《明日之后》《阴阳师》《第五人格》《荒野行动》等2018年及以前上线的产品流水依然可观。

4、游戏类型:策略类最吸金,角色扮演数量最多

从数量来看,广州厂商出海中国台湾最擅长的游戏品类是角色扮演(包括MMORPG/ARPG/RPG放置/回合制RPG),角色扮演类游戏占比过半,其次是卡牌和策略。

这一结果与中国台湾移动游戏市场的大盘情况高度相同。公开资料显示,台湾地区的玩家尤其钟爱角色扮演类(超过5成),其次是卡牌类游戏和策略类游戏。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图从收入来看,广州厂商出海中国台湾流水表现最好的游戏品类是角色扮演,策略和卡牌略逊之,三大品类收入占比约80%。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图角色扮演类收入最高主要由于入围产品数量较多。广州游戏厂商向来擅长MMORPG品类,尤其擅长仙侠类MMORPG。

策略类、卡牌收入居前主要由于存在头部产品,SLG产品《三国志·战略版》贡献了超7成收入,卡牌产品《三国志幻想大陆》贡献超8成收入。

5、收入TOP10:三七占据4席,灵犀互娱包揽TOP2

2022年广州厂商出海中国台湾收入TOP10来自6家厂商。其中,三七占4席,灵犀互娱占2席,露珠游戏、4399、网易、天游各占1席。

灵犀互娱旗下两款产品《三国志幻想大陆》《三国志 战略版(港澳版)》再次包揽收入榜TOP2。

来源:点点数据;游戏财经汇制图

来源:点点数据;游戏财经汇制图从上线时间来看,近半数TOP10产品上线时间均在一年之内。露珠游戏发行的新游《暮色双城》上线一个多月,跻身榜单第三名,仅次于灵犀互娱旗下的两款扛把子产品。

值得关注的是,广州厂商出海中国台湾收入榜TOP10与出海中国香港TOP10重合度高达80%,TOP5竟然完全一样,这再次说明两地玩家口味较为接近。

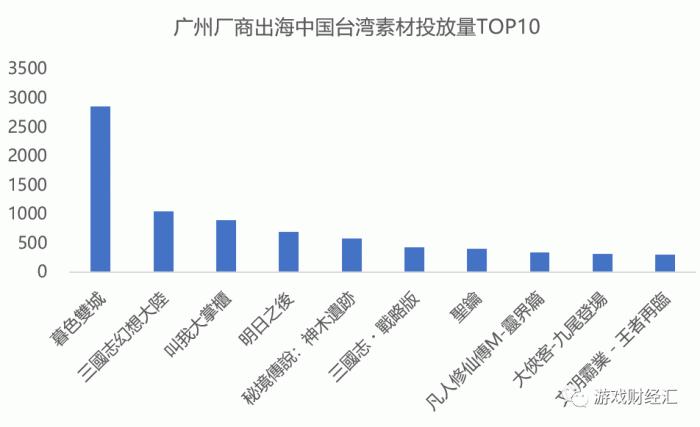

6、投放素材量:整体投放量偏低,部分产品投放趋势与中国香港高度趋同

从投放素材数来看,广州厂商出海中国台湾收入榜TOP10整体投放量偏低。分市场来看,广州游戏厂商对中国台湾市场的投放量与中国香港市场相当。

除了刚上线的《暮色双城》以及去年10月上线的《三国志幻想大陆》,其余产品投放素材量均较低。

来源:DataEye数据;游戏财经汇制图,注:统计时间截至4月19日

来源:DataEye数据;游戏财经汇制图,注:统计时间截至4月19日值得关注的是,广州厂商在中国香港和中国台湾两地素材投放量TOP10的产品完全一致,只是排序略有不同。

来源:DataEye数据;游戏财经汇制图,注:统计时间截至4月19日

来源:DataEye数据;游戏财经汇制图,注:统计时间截至4月19日比如,从投放趋势来看,根据DataEye数据,《暮色双城》在中国港台市场投放趋势高度趋同,中国台湾市场的投放量略高于中国香港。

图:《暮色双城》今年以来在中国港台市场投放趋势;来源:DataEye数据

图:《暮色双城》今年以来在中国港台市场投放趋势;来源:DataEye数据但从收入表现来看,《暮色双城》在中国台湾的收入显著高于中国香港。

根据点点数据,截至4月17日,《暮色双城》全球收入约6890万元,中国台湾收入约4321万元,占比超6成,中国香港收入约1623万元,占比约2成。

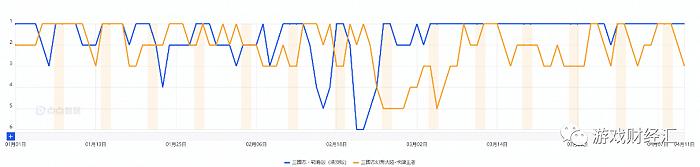

特点一:灵犀互娱在中国港台市场的老大哥地位短期内很难被撼动。

目前灵犀互娱是广州厂商出海中国港台市场的“收入一哥”,收入碾压同行。两款扛把子产品《三国志·战略版》、《三国志幻想大陆》稳居畅销榜前列。

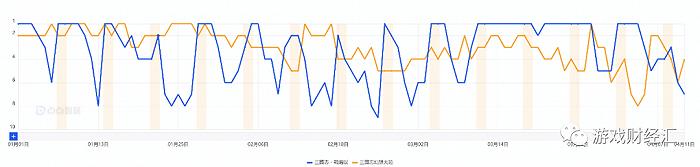

图:《三国志·战略版》、《三国志幻想大陆》今年以来在中国香港iOS畅销榜排名(点点数据)

图:《三国志·战略版》、《三国志幻想大陆》今年以来在中国香港iOS畅销榜排名(点点数据) 图:《三国志·战略版》、《三国志幻想大陆》今年以来在中国台湾iOS畅销榜排名(点点数据)

图:《三国志·战略版》、《三国志幻想大陆》今年以来在中国台湾iOS畅销榜排名(点点数据)SLG产品《三国志·战略版》生命周期长,吸金能力强,卡牌产品《三国志幻想大陆》上线仅半年,仍处于上线红利期。保守估计,两款产品在未来几年内仍将为灵犀互娱贡献可观流水。

但灵犀互娱最近推出的沉浸式剧情卡牌手游《代号鸢》暂时表现不温不火,恐怕难成下一个爆款。

根据点点数据,截至4月21日,《代号鸢》在中国香港收入约589万元,在中国台湾收入约199万元,表现远不及《三国志幻想大陆》上线初期。

特点二:三七、网易在中国港台市场表现稳健,旗下多款产品流水稳定。

网易出海中国港台市场时间较早,三七近两年进步飞快,目前两家广州大厂也已成为出海中国港台的重要力量。

相比其他厂商,三七、网易还有一个优势是更为全面,目前两家大厂已成功布局多个品类,而其余厂商主要深耕单一赛道(主要是MMORPG、SLG)。

网易旗下MMORPG(暗黑破坏神)、SLG(指环王)、卡牌RPG(哈利波特:魔法觉醒)等品类均有不错的表现,三七旗下SLG(末日喧嚣)、MMOPRPG(云上城之歌)、模拟经营(叫我大掌柜)等品类也表现不错。

此外,网易、三七两家公司对游戏的长线运营能力均较强,旗下多款产品流水稳定。

网易近两年在中国港台市场虽没有大爆款出现,但老游戏的基本盘较为稳固——《明日之后》《第五人格》《阴阳师》等2018年及以前上线的产品在市场中仍占据一席之地,流水依然可观。

三七互娱目前有多款产品跻身中国港台收入榜,其中《末日喧嚣》《云上城之歌》《叫我大掌柜》等产品流水稳定。

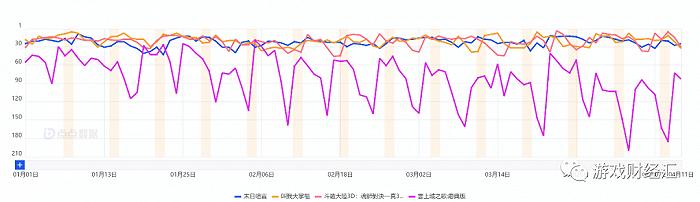

图:三七核心产品今年以来在中国香港iOS畅销榜排名(点点数据)

图:三七核心产品今年以来在中国香港iOS畅销榜排名(点点数据)特点三:露珠游戏、天游等中腰部厂商进步明显,旗下新品表现出色。

露珠游戏、广州天游两家专注MMO出海的新生代厂商近两年进步明显,接连推出多款畅销产品。

来源:公开资料;游戏财经汇制图

来源:公开资料;游戏财经汇制图 来源:公开资料;游戏财经汇制图

来源:公开资料;游戏财经汇制图尤其是露珠游戏,凭借新游《暮色双城》,今年出海收入排名已经大幅攀升,预计将成为广州厂商出海中国港台市场的一匹黑马。

公开数据显示,2023年3月,露珠出海收入跻身第十名,排名上升了 21 位,主要归功于《暮色双城》的出色表现。目前中国港台市场是其收入最高的两大市场。

图:《暮色双城》全球排名(点点数据)

图:《暮色双城》全球排名(点点数据)(一)广州厂商进军中国香港

1、产品数量:网易、三七包揽半数产品

从产品数量来看,网易和三七互娱是广州游戏厂商出海中国香港的主力军,两家大厂合计包揽超半数的产品,灵犀互娱、露珠游戏和天游各有3款产品入围。

2、产品金额:收入高度集中,灵犀互娱占据“半壁江山”

从产品收入来看,广州厂商出海中国香港收入高度集中,灵犀互娱、三七互娱、网易三家大厂合计贡献近8成收入,其中灵犀互娱收入占据“半壁江山”。灵犀互娱近两年异军突起,目前已成为广州厂商出海中国香港的领头羊。

3、上线时间:新品淘汰较快,4成产品上线时间不足一年半

从上线时间来看,广州厂商出海中国香港的产品中,2022年以来上线的产品占比超4成。

近两年,灵犀互娱、露珠游戏、三七进步较快,目前已经成为广州厂商出海中国香港市场的重要力量。

4、游戏类型:策略类最吸金,角色扮演数量最多

从数量来看,广州厂商出海中国香港最擅长的游戏品类是角色扮演,角色扮演类游戏占比过半,其次是卡牌和策略。

从收入来看,广州厂商出海中国香港流水表现最好的游戏品类是策略,角色扮演和卡牌略逊之,三大品类收入占比近90%。

5、收入TOP10:灵犀互娱包揽TOP2,露珠旗下新游表现强劲

广州厂商出海中国香港产品收入TOP10来自6家厂商。其中,网易占3席,灵犀互娱和三七各占2席,露珠、天游、4399各占1席。

露珠游戏发行的新游《暮色双城》上线只有一个多月,跻身收入榜第四名,该游戏也是露珠在中国香港地区打造的第三个爆款。

6、投放素材量:除了个别新游,整体投放量偏低

从投放素材数来看,广州厂商出海中国香港收入榜TOP10整体投放量偏低。

究其原因,大部分产品在中国香港地区更倾向于采用明星代言、品牌联动等营销方式。

(二)广州厂商进军中国台湾

1、产品数量:网易、三七包揽半数产品

从产品数量来看,网易和三七互娱是广州厂商出海中国台湾的主力军,两大厂商合计包揽半数产品,天游、露珠游戏两家新生代公司表现出众,分别有4款和3款产品入围。

广州厂商在中国香港和中国台湾市场的出海格局较为接近。主要由于两地中国港台地区文化相似,玩家口味也接近。

2、产品金额:灵犀互娱贡献约3成收入,露珠、天游赶超4399

从产品收入来看,广州厂商出海中国台湾收入同样高度集中化,但集中度低于中国香港。灵犀互娱、三七互娱、网易三家大厂合计贡献超6成收入,其中灵犀互娱一家贡献约3成收入。

露珠游戏和广州天游今年以来在中国台湾地区表现较好,核心产品收入赶超4399。

3、上线时间:4成在2022年之后上线

从上线时间来看,广州厂商出海中国台湾的产品中,2022年以来上线的产品占比约4成。

近两年,网易、灵犀互娱、露珠游戏旗下新游表现出色,此外网易老游戏基本盘地位非常稳固。

4、游戏类型:策略类最吸金,角色扮演数量最多

从数量来看,广州厂商出海中国台湾最擅长的游戏品类是角色扮演,角色扮演类游戏占比过半,其次是卡牌和策略。

从收入来看,广州厂商出海中国台湾流水表现最好的游戏品类是角色扮演,策略和卡牌略逊之,三大品类收入占比约80%。

5、收入TOP10:三七占据4席,灵犀互娱包揽TOP2

2022年广州厂商出海中国台湾收入TOP10来自6家厂商。其中,三七占4席,灵犀互娱占2席,露珠游戏、4399、网易、天游各占1席。

灵犀互娱旗下两款产品《三国志幻想大陆》《三国志 战略版(港澳版)》再次包揽收入榜TOP2。

6、投放素材量:整体投放量偏低,部分产品投放趋势与中国香港高度趋同

从投放素材数来看,广州厂商出海中国台湾收入榜TOP10整体投放量偏低。分市场来看,广州游戏厂商对中国台湾市场的投放量与中国香港市场相当。

(三) 2023年中国港台手游市场前瞻

特点一:灵犀互娱在中国港台市场的老大哥地位短期内很难被撼动。

特点二:三七、网易在中国港台市场表现稳健,旗下多款产品流水流水稳定。

特点三:露珠游戏、天游等中腰部厂商进步明显,旗下新品表现出色。

财经自媒体联盟

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有

第一财经日报

第一财经日报  每日经济新闻

每日经济新闻  贝壳财经视频

贝壳财经视频  尺度商业

尺度商业  财联社APP

财联社APP  量子位

量子位  财经网

财经网  华商韬略

华商韬略