两市中报披露完成,尽管2022年2季度基数较低,受23年二季度复苏斜率影响,23年中报整体营收、盈利仍显弱势,但市场计价已较为充分。伴随逆周期政策发力和被动去库进入尾声,全A非金融历史上第五次“三底”阶段有望正式确立。

01全A中报概览

两市中报披露完成,尽管2022年2季度基数较低,受23年二季度复苏斜率影响,23年中报整体营收、盈利仍显弱势,但市场计价已较为充分。伴随逆周期政策发力和被动去库进入尾声,全A非金融历史上第五次“三底”阶段有望正式确立。

(全文同、环比指标比较口径样本为上年度全部上市公司,TTM指标为跨年度上市公司样本。)

1.1整体营收、业绩增速一览

全部A股/非金融2023H1累计营收同比增速分别为1.5%/3.2%,较一季报(3.7%/3.2%)变动-2.2/0.0Pct。2023Q2单季度收入同比增速为-0.5%/3.2%,较一季报(3.7%/3.2%)下滑4.2/0.0Pct。2023H1全A营收端弹性明显弱于预期的主要原因在于金融板块拖累,特别是营收统计口径下的保险行业同比增速降幅较大,在2022年2季度低基数背景下,全A非金融营收增速弹性同样较低,反映23年2季度复苏斜率偏弱。

全部A股/非金融2023H1累计归母净利润(下简称业绩)同比增速分别为-2.9%/-8.6%,较一季报(1.5%/-5.8%)变动-4.4/-2.8Pct。2023Q2单季度业绩同比增速为-7.1%/-11.0%,较一季报(1.5%/-5.8%)变动-8.6/-5.2Pct。全A非金融2023Q2单季业绩环比增速为8.3%,继续弱于季节性因素,同样全A单季环比受金融拖累成为08年以来最弱单二季度。

1.2大类行业利润结构

金融持续向非金融让利,上游延续第二个季度向中下游转移利润。从利润占比变动趋势来看,金融业业绩占比持续下行,反映宏观弱复苏阶段,金融持续向实体让利,考虑存量房贷利率下降等政策性举措陆续出台,金融业利润占比下行或仍将持续。从非金融业绩占比来看,上游持续两个季度向中下游转移利润,除必需消费受食品饮料行业拖累占比同样有阶段性下滑外,其他大类方向利润占比皆有不同程度提高,TMT(通信)、中游先进制造(机械、电子)与建筑地产稳定(公用事业),中报利润占比较一季报明显提升。

从大类及一级行业营收增速来看,中游先进制造营收端提振较为明显,主要行业中报累计营收增速较一季报有明显上行,相关行业展现出一定经营韧性;同时可选消费在低基数下,中报较一季报也有明显改善。内外需偏弱叠加价格因素低迷,上游周期资源和中游传统资源加工营收和盈利继续回落。必需消费者食品饮料营收、盈利复苏偏弱,医药行业盈利跌幅有所收窄;受益于上游成本端回落的电力及公用事业景气度仍维持高位。

1.3全A非金融盈利预测与展望

复盘A股过去多轮市场底形成过程,底部形成离不开政策信号对于稳定预期的积极影响,同时伴随盈利底信号的出现,两者共同构成市场底形成的基础逻辑。过去A股共形成“四次半”三底共筑阶段,分别为2008年11月“四万亿底”、2012年12月“新常态预期形成底”、2016年1月“救市&供给侧改革底”、2018年12月“贸易摩擦&民企纾困底”,以及2022年10月的“疫情结束底”(但盈利底未现)。从历史经验看,政策底领先市场底,市场底领先盈利底,市场信心及情绪底部时出现的政策信号本身即为盈利改善的领先指标。

我们认为当前第五次“三底”阶段已经形成,参考工业企业利润月频数据,规模以上工业企业利润同比增速降幅逐月收窄,预计中报全A非金融业绩同比增速将迎来盈利底,本次“政策底”、“盈利底”、“市场底”三底接近同步确认,市场将迎来一段“复苏交易”带动各行业普涨的窗口期。

“三底”明确,三季度有望确认“盈利底”。从高频数据来看,三季度经济较二季度降幅收窄,基数原因或促使三季度同比增速见底,市场对此已有一定计价。同时7月24日及8月密集政策发布期,标志着此轮“政策底”确认。市场随即反弹,下行风险大幅消散,A股历史上第五次“三底”阶段有望正式确立。

我们基于自上而下及历史情景假设对2023Q3及2023全年全A非金融盈利进行预测,基于中银宏观团队对于主要经济数据的预测值,2023Q3/Q4实际GDP增速5.1%/5.1%情景下,全A非金融Q3/Q4累计营收增速或录得3.9%/4.7%,较Q1/Q2(3.2%/3.2%)小幅回升。净利润增速角度,基于Q3/Q4单季度环比增速均值倒推全年累计增速,全A非金融Q3/Q4累计业绩增速或录得-9.3%/-0.5%,变量较大的部分在于单四季度业绩环比修复水平,修复偏慢情况的悲观假设全年或录得-6.4%,乐观假设下全年累计增速仍有望录得4.8%。

整体而言,全年分季度累计净利润增速或呈现前三季度持续下行,Q3触底,Q4“V”型修复的特征。Q4经济数据环比修复幅度将决定V右侧修复幅度成色。

02全A及大类行业ROE拆解

ROE企稳见底动能在销售净利率和资产周转率。2023年中报全A非金融ROE(TTM)7.5%,较一季报(7.8%)继续下行0.38Pct,为2021Q2以来的连续第八个季度下行。

杜邦拆解来看,销售净利率和资产周转率是主要拖累项,中报销售净利率(TTM)下行幅度进一步加大,较一季报下滑0.20Pct;资产周转率为62.3%,较Q1下滑0.25Pct;资产负债率为64.8%,较23Q1触底回升0.50Pct。

资产负债率反映企业加杠杆意愿并不强烈。营收表征的全A非金融销售承压,而此前产能存量仍在高位,资产周转率下行较前高值降幅明显。资产负债率上行主要为季节性因素,且上行幅度低于季节性因素均值,反映企业继续加杠杆意愿偏低。

毛利率延续下行,费用率改善,价格因素拖累全A非金融净利润率下行。全A非四项费用率整体仍保持稳定,销售、财务费用率小幅下行,管理、研发财务费用率小幅提升。中报毛利率较一季报下行0.22Pct,成为销售净利率下行(-0.20Pct)的主要贡献项。考虑主要价格因素已有触底企稳迹象,毛利率和销售净利润率进一步下行动能或有明显减缓。

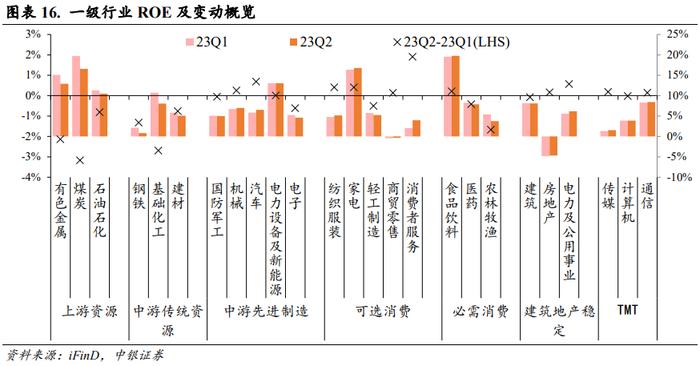

大类行业ROE(TTM)小幅改善方向主要集中在中游先进制造与可选消费。中游先进制造ROE(TTM)整体提升0.24Pct(其中销售净利率/周转率/负债率分别变动-0.03/1.45/0.86Pct),周转率改善明显是较为抢眼的信号,反映中游先进制造领域此前大幅扩产的负面压力有所改善。可选消费ROE(TTM)整体提升0.27Pct(其中销售净利率/周转率/负债率分别变动0.12/-0.24/0.66Pct),为为数不多的销售净利率有改善的方向。上游资源和传统中游是ROE(TTM)延续承压且降幅较为靠前的两个大类方向。

从一级行业来看,中游先进制造中汽车行业改善幅度最大,电子ROE(TTM)继续下行;可选消费中,消费者服务改善弹性最大,家电、纺服同样改善明显;稳定类中,公用事业ROE(TTM)呈现持续改善态势;下滑行业中,煤炭、基础化工、有色、农林牧渔行业ROE(TTM)下行幅度较大。

上游毛利率下行幅度大,但中下游毛利改善幅度弱,反映利润传导仍然不畅。上游资源和中游传统资源加工行业毛利率继续下行,与此同时费用率整体也有提升,这对销售净利率构成较大压力,而其资产周转率下行幅度则更加明显,反映出价格拖累下的营收边际降幅更快;中游先进制造中,汽车行业周转率大幅上行,反映出汽车特别是新能源汽车产销两旺,景气度有明显上行;可选中,消费者服务行业财务指标出现全方位改善,毛利率上行,费用率下行,ROE及各分项全面修复;TMT行业毛利率、净利率延续修复。

03全A、大类行业现金流及库存变动

3.1现金流质量有所改善

全A非金融23年中报总现金流占收入的比重为0.3%,较22年中报1.2%有所回落,但仍维持正值,货币资金占总资产比重录得14.0%,保持高位,处于2011年以来新高区域,特别是疫情以后持续回升,反映整体企业经营层面对于疫后现金流的重视程度不断提升。

从现金流量表三项拆解来看,全A非金融经营性现金流持续改善,投资净现金流仍保持在稳定水平,本期中报投资现金支出略有提升,而筹资净现金流占比则持续回落。下沉来看,除中游传统资源加工大类外,其他大类行业经营现金流较22年同期都有明显改善。可选消费经营性现金流回升幅度较大,反映疫后消费回升力度不弱;同时TMT经营性现金流改善明显,但主要受统计口径变化影响所致。

3.2资本开支意愿

必需消费和TMT底部资本开支意愿上行。上游和中游资源品构建资产支付现金流同比增速仍在上行,但上游在建工程大幅转负,供给侧约束性仍强。市场关注度较高的中游先进制造业构建资产现金流增速持续下行,反映此前扩产高峰告一段落,当前处于在建工程转固定资产阶段,资产周转率提升仍需时间消化;消费行业构建资产现金流同比增速下行阶段,反映疫后相关行业对于扩产的谨慎性;TMT资本开支底部修复上行,反映新技术趋势下对于基础设施建设的迫切性。整体来看,必需消费和TMT底部资本开支意愿上行。

3.3库存周期观察

全A非金融整体仍处于被动去库状态,距离库存周期底部位置不远。本期从连续8个季度的主动去库首次转向被动去库。考虑三季报营收预测值上行,实际三季报库存周期或仍处于被动去库状态,考虑逆周期政策发力,企业库存增速若在四季度上行,则将驱动全A非金融在Q4进入主动补库阶段。

重点寻找进入被动去库状态,和率先主动补库的细分行业。为了更好对应一级行业及行情,我们重点观察财报指标背后的库存周期情况。重点寻找进入被动去库状态,和率先主动补库的细分行业。以累计营收和库存增速的变动方向(中报较一季报)作为库存状态的划分标准,以2021年一季报后的相同库存状态持续时间(期数)作为横轴区间延升幅度,以2019年以来库存增速分位(高or低)作为纵轴,构建一级&二级行业库存周期定位图。进入被动去库尾声(3期)的行业主要包括消费酒类、出行链及装饰材料,补库初期的行业有地产、建筑设计、汽车销售、广告营销等,同时也可积极关注被动去库(2期)的相关行业,主要集中在TMT中云服务、文娱,电子及其二级子行业光学光电、消费电子、元器件等。

04一级行业比较

景气投资今年整体仍然有效。从一级行业年内涨幅与业绩增速对比来看,今年行业表现与我们年初预计方向较为符合,景气增速失效行业数量占比并不多,给予投资者失效印象加深的主要原因是机构配置仓位较重的食品、电新行业落入第四象限。综合分析第四象限的失效行业来看,可以分为两类失效原因,一是较22年或23Q业绩边际降速,代表性如电新、食品;二是22年预期提前计价,代表性行业即是23年业绩表观增速较高的消费者服务、商贸零售等行业,对于疫情管控措施放开的预期在22年出现明显前置,相关行业22年股价表现坚挺,23年虽然有分子端“强现实”但分母端更多呈现预期修正结果。

4.1重点关注:科技行业业绩弹性如何

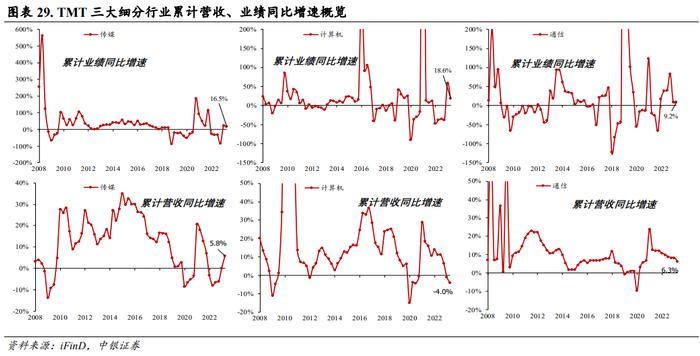

业绩平稳,相对优势更加明显。TMT3行业中报累计营收增速0.3%,较一季报0.1%小幅上行,增幅绝对水平较低,但横向比较来看仍属为数不多的增速未下滑大类。中报TMT累计盈利增速-7.7%,连续第二个季度上行。整体绝对值负增,由通信运营商业绩权重占比较大导致的累加口径差异所致,拆分来看三个一级行业传媒/计算机/通信,中报业绩增速分别为16.5%/18.6%/9.2%。

1:弱复苏的宏观环境有利于TMT,核心逻辑在于经济弱复苏区间,传统价值行业盈利弹性较弱,TMT具有相对盈利优势,对于2023年的科技行情而言,即使没有AI产业奇点出现,宏观逻辑也有利于TMT获取相对收益,对于当前科技行情而言,AI产业趋势更类似于TMT板块的看涨期权。

2:对于盈利V型结构而言,左侧TMT盈利下滑幅度更大,低基数优势有助于其表观盈利在V型右侧获取相对盈利的优势更大。

3:从我们对AI行业的本轮复盘来看,仅有少数强势方向如算力、光模块、龙头公司等获取较大涨幅,科技成长/TMT指数整体绝对收益幅度尚不明显,这一方面与市场整体弱势,稳增长发力有关,另一方面,AI科技产业初期,新技术呈现尚未扩散,仅头部公司获得卡位优势的特征,使得本轮科技行情更多呈现“点”状,而未扩散到“面”。

4:供给侧约束导致AI行情扩散速度不能复制2013年。AI新技术扩散由“点”到“面”需要时间,从财报角度一个季度时间的业绩验证窗口明显过短,而时间站在科技一边。市场此前倾向于用2013年移动互联网行情类比当前AI行情,但两者之间的重要差别点在于技术供给侧的约束不同,与2013年游戏、移动互联网APP可以快速扩散在于并没有技术层面硬件的约束,相关新产品均属软件端。而本轮AI行情软件层面扩散慢的背后在于硬件基础设施约束,这其中算力约束是核心矛盾,未来随着AI算力的补短板逐步到位,软件层面应用侧的创新将带来业绩“点”到“面”的突破。

05二级行业筛选

景气行业筛选主要在二级行业中进行,根据上文拆分逻辑,我们通过三个方向的筛选逻辑:

1库存周期处于被动去库存末期,主动补库初期的相关二级行业;23Q2累计业绩增速较23Q1上行或变动幅度较少;3中报ROE—TTM较一季报有明显改善或变动幅度较少。

从筛选结果来看,行业分布较为分散,主要集中在疫后修复的餐饮、公铁、物流;TMT中的计算机设备、通信设备、文化娱乐;中游先进制造中的乘用车、专用机械、兵器兵装、航空航天;电子行业二级行业囊括数量最多,包括其他电子零组件、消费电子、光学光电子、半导体。

逆周期政策不及预期,疫情发展超预期恶化,盈利超预期下行。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有